カードローンは、お金を借りる際の手段として利用される人気サービスの1つです。

スマホやコンビニATMで手軽にお金を借りられることから、困ったときはぜひ頼りたいものでしょう。

しかし貸金業者や金融機関のカードローン提供業者は1,000社以上あるため、その中から自分に最適なカードローンを選ぶのは苦労するかもしれません。

| カードローン提供業者 | 業者数 |

|---|---|

| 貸金業者 | 167社 |

| 金融機関 | 924社 |

| 合計 | 1,091社 |

参考元:「カードローン提供貸金業者」

参考元:「金融機関カードローン提供業者」

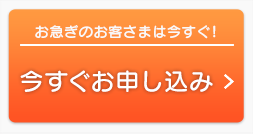

自分にあったおすすめのカードローンを選ぶためには「審査時間」「審査通過率」「金利」「周囲にバレないか」などを比較するといいでしょう。

審査時間や審査通過率・金利などの根拠を元に作ったカードローンのおすすめランキングを紹介します。

カードローンのおすすめ人気ランキング34選

2位:プロミス

3位:SMBCモビット

4位:レイク

5位:アイフル

PR:セントラル

6位:三井住友銀行カードローン

7位:三菱UFJ銀行カードローン

8位:イオン銀行カードローン

9位:JCBカードローンFAITH

10位:りそな銀行カードローン

11位:みずほ銀行カードローン

12位:PayPay銀行カードローン

13位:LINEポケットマネー

14位:セブン銀行カードローン

15位:横浜銀行カードローン

16位:ベルーナノーティス

17位:ダイレクトワン

18位:auじぶん銀行カードローン

19位:楽天銀行スーパーローン

20位:みんなの銀行カードローン

21位:ORIXMoney

22位:ソニー銀行カードローン

23位:いつも

24位:東京スター銀行

25位:dスマホローン

26位:住信カードローン

27位:オリックス銀行カードローン

28位:フクホー

29位:au PAYスマートローン

30位:千葉銀行カードローン

31位:フタバ

32位:エイワ

33位:愛媛銀行カードローン

※アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

| 消費者金融一覧 | 審査通過率 | 審査時間※ |

|---|---|---|

アコム |

42.4%※ 出典:アコム株式会社マンスリーレポート |

最短20分※1 |

プロミス |

42.3%※ 出典:プロミス月次営業指標 |

最短3分 |

SMBCモビット |

非公開 | 最短15分 |

※お申込時間や審査によりご希望に添えない場合がございます。また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります。

※1:お申込時間や審査によりご希望に添えない場合がございます。

当記事では、消費者金融や銀行などの2024年版のカードローンおすすめを紹介するので参考にしてみてください。

この記事で分かること

- おすすめのカードローン34選

- カードローンを利用するときの流れ

- カードローンの選び方

目次

- 1 カードローンおすすめランキング34選!金利と審査時間や職場への電話について比較

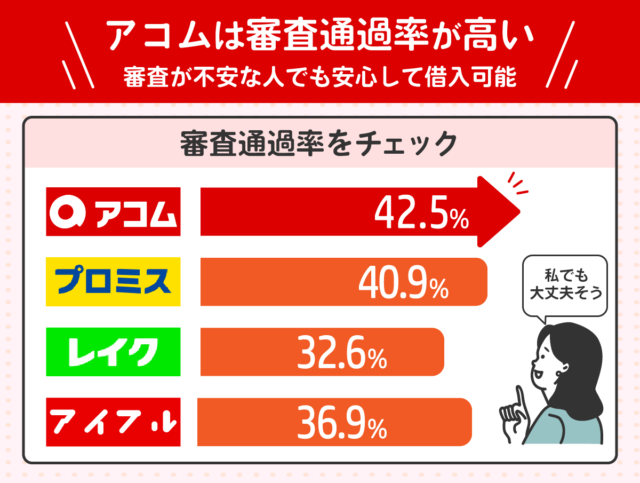

- 1.1 アコムは審査通過率が高く審査が不安な人でも安心して借入可能

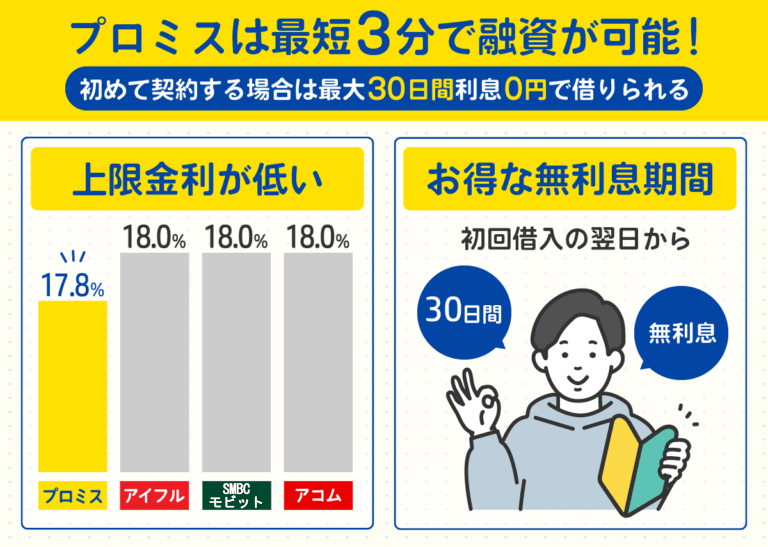

- 1.2 プロミスは最短3分で融資が可能!初めて契約する場合は最大30日間利息0円で借りられる

- 1.3 SMBCモビットはWEB完結申込だと電話連絡・郵送物なしのためバレない

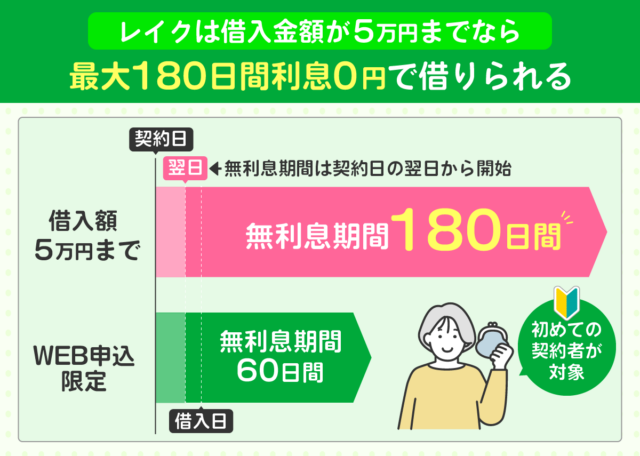

- 1.4 レイクは借入金額が5万円までなら最大180日間利息0円のため低金利

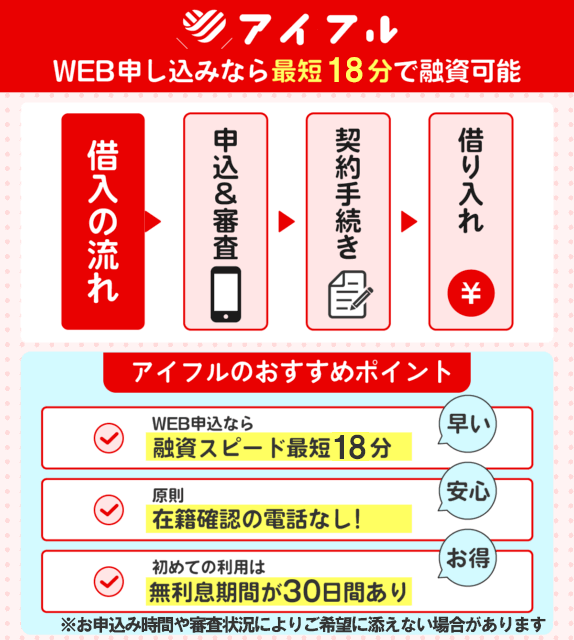

- 1.5 アイフルはWEB申し込みなら18分で融資可能

- 1.6 セントラルは平日14時までに申し込みすれば即日融資に対応可能

- 1.7 三井住友銀行カードローンは普通口座を持っていなくても申し込みが可能

- 1.8 三菱UFJ銀行カードローンバンクイックは24時間ネットで申し込みができる

- 1.9 イオン銀行カードローンは借入や返済時のATM手数料が0円で利用できる

- 1.10 JCBカードローンFAITHは1秒で簡易審査シミュレーションができる

- 1.11 りそな銀行カードローンは上限金利が13.8%で設定されている

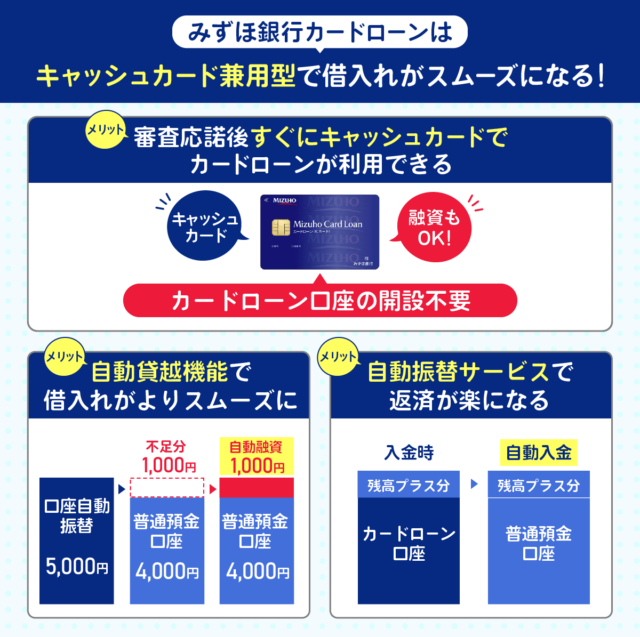

- 1.12 みずほ銀行カードローンは普通預金のキャッシュカードでも借入ができる

- 1.13 PayPay銀行カードローンは融資限度額が高額・最低金利の1.59%は業界最低水準!

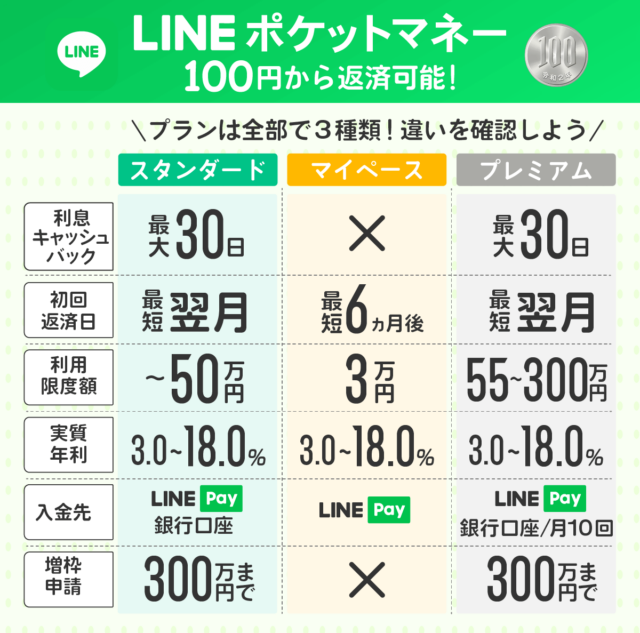

- 1.14 LINEポケットマネーは100円から返済可能!

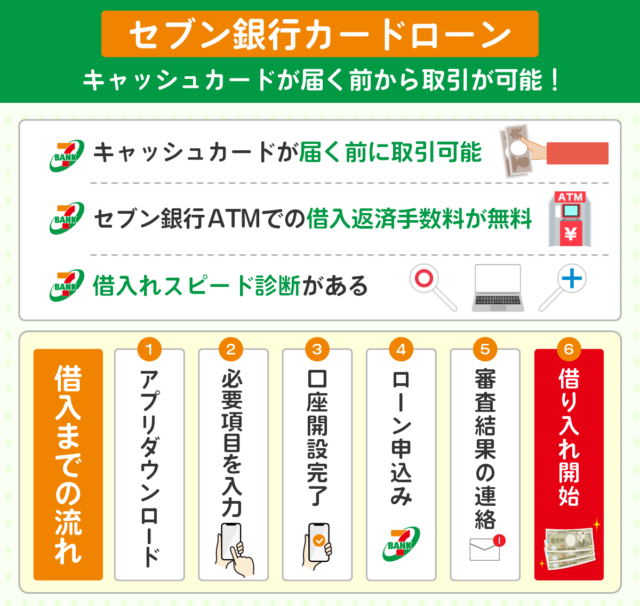

- 1.15 セブン銀行カードローンはキャッシュカードが届く前から取引が可能!

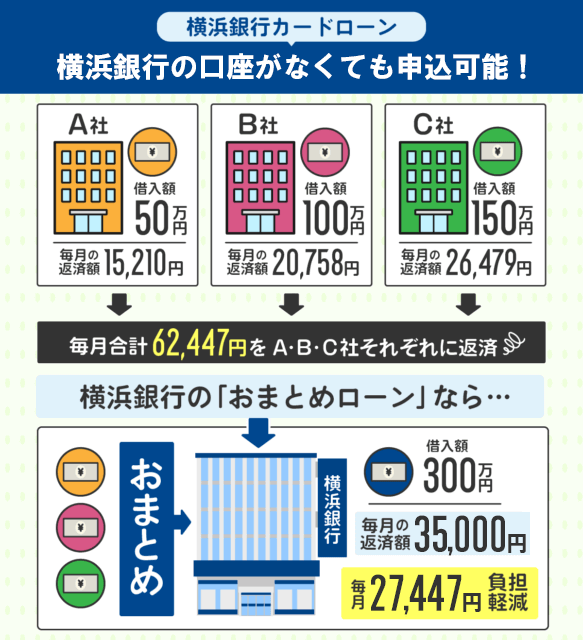

- 1.16 横浜銀行カードローンは横浜銀行の口座がなくても申込可能!

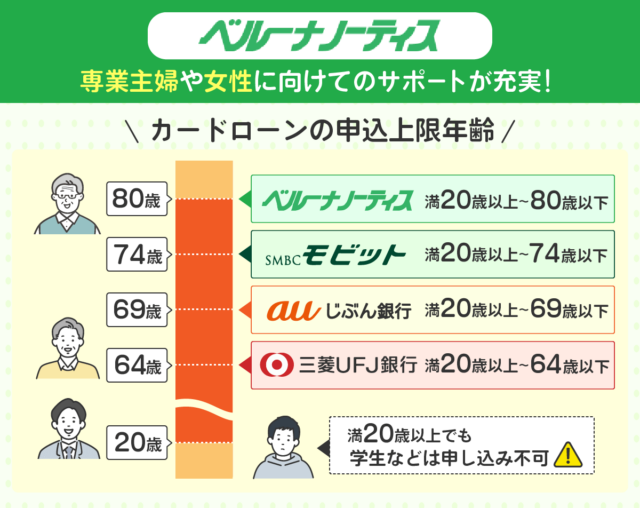

- 1.17 ベルーナノーティスは専業主婦や女性に向けてのサポートが充実!

- 1.18 ダイレクトワンははじめての利用なら55日間利息0円!

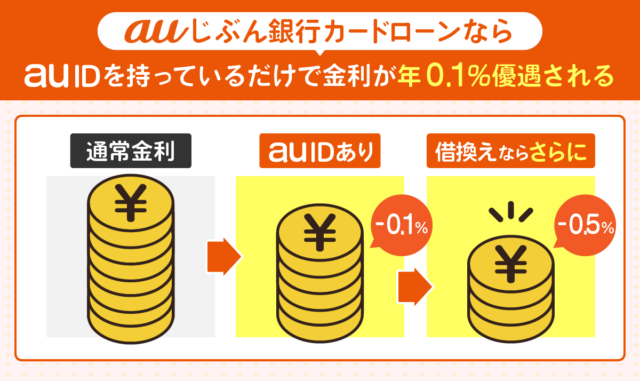

- 1.19 auじぶん銀行カードローンはauIDがあれば金利が優遇される!

- 1.20 楽天銀行スーパーローンは楽天会員ランクに応じて審査が優遇される!※

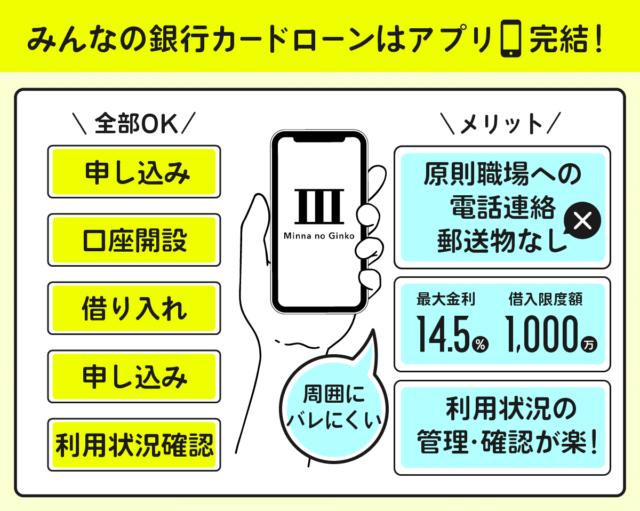

- 1.21 みんなの銀行カードローンはアプリ完結・借入状況もアプリで確認可能!

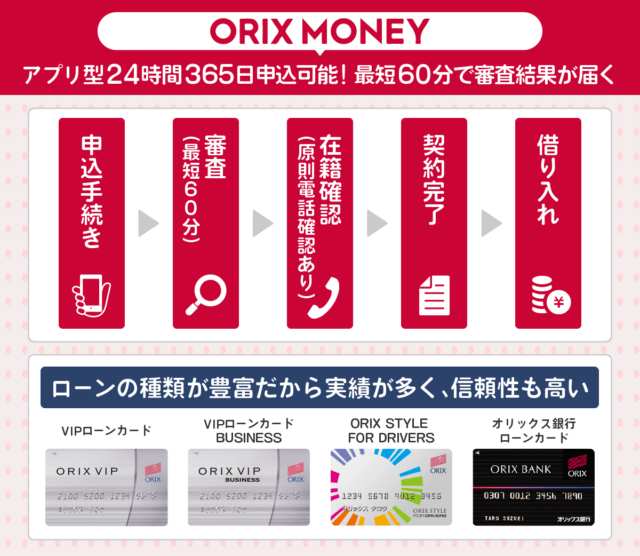

- 1.22 ORIXMoneyはアプリ型なら最短60分でカードレス借入が可能

- 1.23 ソニー銀行カードローンは適用金利が年13.8%と低めで利息を節約しやすい

- 1.24 いつもは原則電話連絡なしだから家族や会社にバレない

- 1.25 東京スター銀行は初回契約日から30日間は利息が発生しない

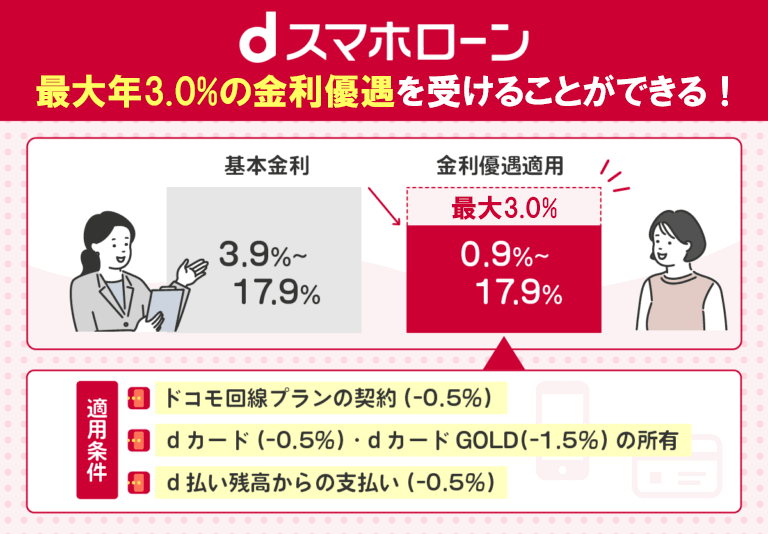

- 1.26 dスマホローンはドコモユーザーなら最大年3.0%の金利優遇が適用できる

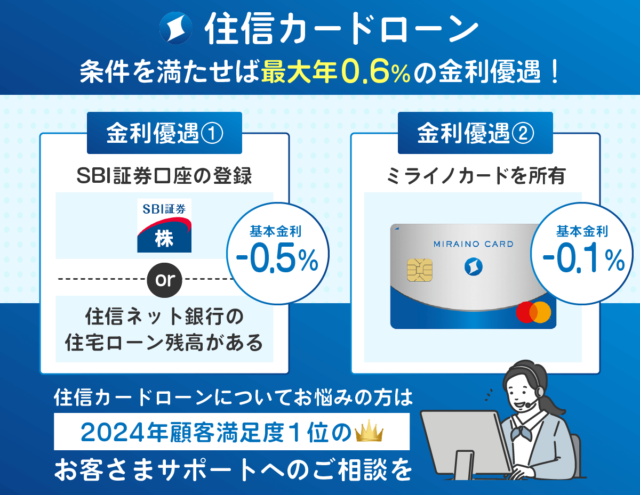

- 1.27 住信カードローンは特定条件を満たすと最大年0.6%の金利優遇が適用できる

- 1.28 オリックス銀行カードローンはオリックス銀行口座がない方でも申請できる

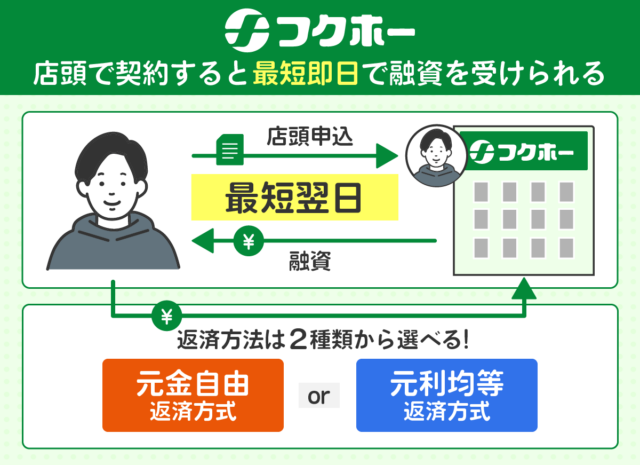

- 1.29 フクホ―は店頭で契約すると最短即日融資に対応できる

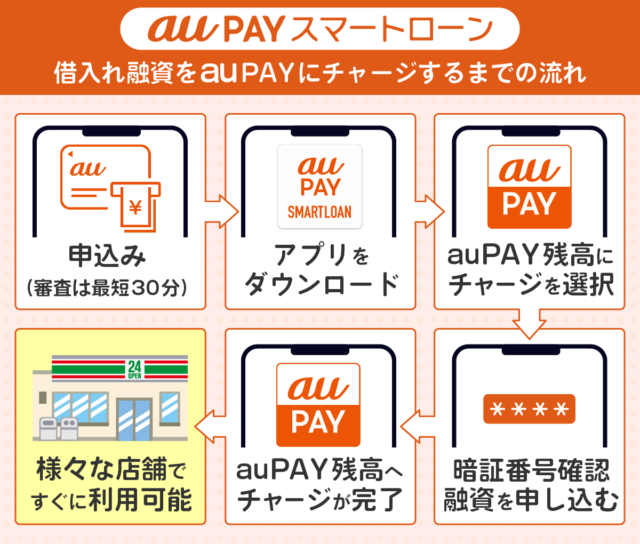

- 1.30 au PAY スマートローンは融資をauPayにチャージしてすぐ使える

- 1.31 千葉銀行カードローンは千葉銀行口座があれば来店不要で申し込みできる

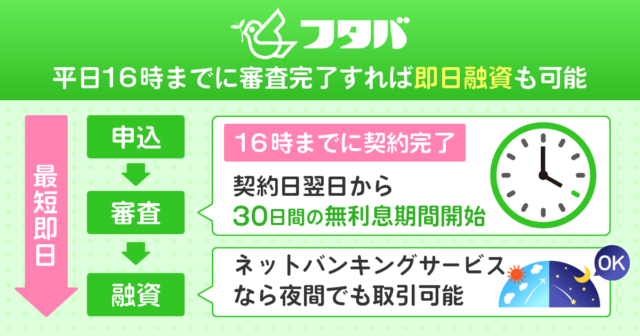

- 1.32 フタバは平日16時までの審査完了で即日融資が受けられる

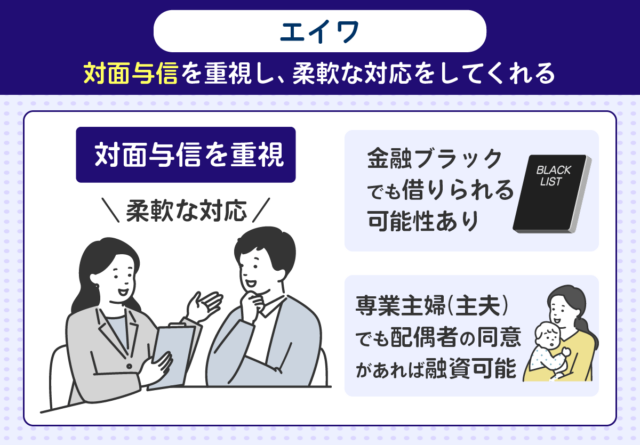

- 1.33 エイワは対面与信による審査だから他社借入がある人でも申し込みしやすい

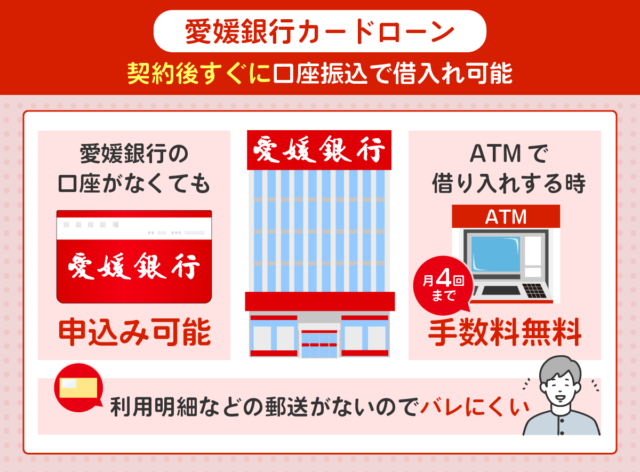

- 1.34 愛媛銀行カードローンは契約完了後すぐに口座振込で借入できる

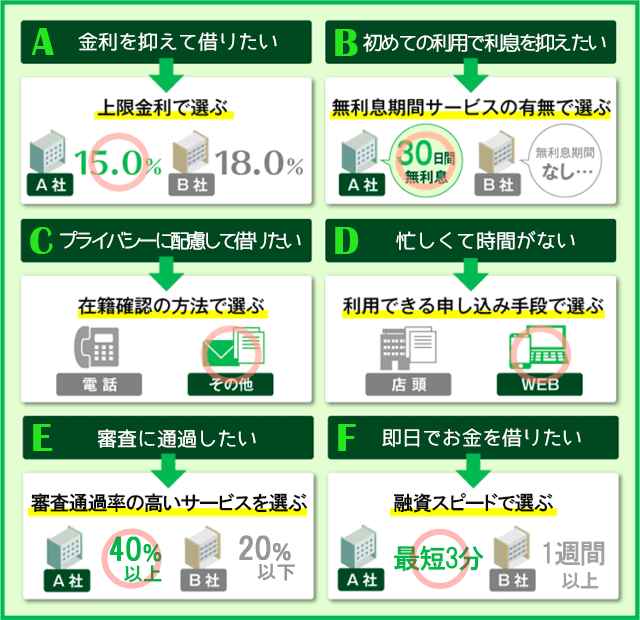

- 2 カードローンの選び方!6つのポイントを比較して自分にピッタリの借入先を選ぼう

- 3 カードローンの申込から返済までの流れ!貸金業者によって様々な申込方法がある

- 4 カードローンとは消費者金融や銀行などの金融機関提供の個人向け融資サービス

- 5 カードローンは審査なしでは借りられない!審査基準や審査に通るためのコツを紹介

- 6 カードローンの種類と特徴や違いを紹介

- 7 カードローンに関するQ&A

- 8 カードローンおすすめランキングまとめ

カードローンおすすめランキング34選!金利と審査時間や職場への電話について比較

2024年における、金利や審査時間や職場連絡の有無などを比較して、おすすめの消費者金融カードローンや銀行カードローンを紹介します。

- 金利を抑えてお得に借りたい方

- とにかく早く即日で借りたい方

- 職場連絡なしでバレずに借りたい方

様々なニーズの方に向けてカードローンのおすすめランキングを紹介しますので、ご利用を検討している方はぜひ参考にしてください。

【タップすると左右にスクロールできます】

| カードローン名 | 審査通過率※1 | 融資スピード※2 | 電話連絡 | 適用金利 (実質年率) |

無利息期間 | 借入限度額 |

|---|---|---|---|---|---|---|

| アコム | 42.4% | 最短20分※7 | 原則在籍確認なし※4 | 年3.0%~18.0% | 最大30日間 | 1万円~800万円 |

| プロミス | 42.4% | 最短3分 | 原則なし | 4.5%~17.8% | 最大30日間 | 1万円~500万円 |

| SMBCモビット | 非公開 | 最短15分 | 原則電話連絡なし | Web完結なら 電話連絡なし |

- | 1万円~800万円 |

| レイク | 35.9% | Webで最短25分※3 | 原則なし※5 | 年4.5%~18.0%※6 | 最大180日間 | 1万円~500万円 |

| アイフル | 34.4% | 最短18分 | 原則なし | 年3.0%~18.0% | 最大30日間 | 1万円~800万円 |

| セントラル | 非公開 | 最短即日 | あり | 年4.8%~18.0% | 最大30日間 | 1万円~300万円 |

| 三井住友銀行 カードローン |

非公開 | 最短当日 | あり | 年1.5%~14.5% | - | 10万円~800万円 |

| 三菱UFJ銀行 カードローン |

非公開 | 最短当日 | あり | 年1.8%~14.6% | - | 10万円~500万円 |

| イオン銀行 カードローン |

非公開 | 最短翌営業日 | あり | 年3.8%~13.8% | - | 10万円~800万円 |

| JCBカードローン FAITH |

非公開 | 最短3営業日 | あり | 年4.40%~12.50% | - | 5万円~500万円 |

| りそな銀行 カードローン |

非公開 | 最短1週間 | あり | 年1.99%~13.5% | - | 10万円~800万円 |

| みずほ銀行 カードローン |

非公開 | 最短当日 | あり | 年2.0%~14.0% | - | 10万円~800万円 |

| PayPay銀行 カードローン |

非公開 | 最短翌日 | あり | 年1.59%~18.0% | - | 10万円~1,000万円 |

| LINEポケットマネー | 非公開 | 最短即日 | あり | 年3.0%~18.0% | 最大30日間 | 3万円~300万円 |

| セブン銀行 カードローン |

非公開 | 最短翌日 | あり | 年12.0%~15.0% | - | 10万円~300万円 |

| 横浜銀行 カードローン |

非公開 | 最短当日 | あり | 年1.5%~14.6% | - | 10万円~1,000万円 |

| ベルーナノーティス | 非公開 | 最短即日 | あり | 年4.5%~18.0% | 最大14日間 | 1万円~300万円 |

| ダイレクトワン | 非公開 | 最短即日 | あり | 年4.9%~18.0% | 最大55日間 | 1万円~300万円 |

| auじぶん銀行 カードローン |

非公開 | 最短当日 | あり | 年1.48%~17.5% | - | 10万円~800万円 |

| 楽天銀行 スーパーローン |

非公開 | 最短翌日 | あり | 年1.9%~14.5% | - | 10万円~800万円 |

| みんなの銀行 カードローン |

非公開 | 最短60分 | あり | 年1.5%~14.5% | - | 10万円~1,000万円 |

| ORIXMoney | 非公開 | 最短翌営業日 | あり | 年1.5%~17.8% | - | 10万円~800万円 |

| ソニー銀行 カードローン |

非公開 | 最短30分 | あり | 年2.5%~13.8% | - | 10万円~800万円 |

| いつも | 非公開 | 最短30分 | 原則なし | 年4.8%~18.0% | 最大60日間 | 1万円~500万円 |

| 東京スター銀行 | 非公開 | 最短翌営業日 | あり | 年1.5%~14.6% | - | 10万円~1,000万円 |

| dスマホローン | 非公開 | 最短即日 | あり | 年3.9%~17.9% | 最大60日間 | 1万円~300万円 |

| 住信カードローン | 非公開 | 最短翌営業日 | あり | 年1.89%~14.79% | - | 10万円~1,000万円 |

| オリックス銀行 カードローン |

非公開 | 最短翌営業日 | あり | 年1.7%~14.8% | - | 10万円~800万円 |

| フクホー | 非公開 | 最短即日 | 原則なし | 年7.30~20.00% | - | 5万円~200万円 |

| au PAY スマートローン |

非公開 | 最短30分 | あり | 年2.9%~18.0% | - | 1万円~100万円 |

| 千葉銀行 カードローン |

非公開 | 最短翌営業日 | あり | 年1.4%~14.8% | - | 10万円~800万円 |

| フタバ | 非公開 | 最短即日 | あり | 年14.959%~19.945% | 最大30日間 | 1万円~50万円 |

| エイワ | 非公開 | 最短即日 | あり | 年19.9436% | - | 1万円~50万円 |

| 愛媛銀行 カードローン |

非公開 | 最短翌営業日 | あり | 年4.4%~年14.6% | - | 10万円~800万円 |

注釈

SMBCコンシューマーファイナンス 月次営業指標より参照

アコム株式会社 マンスリーレポートより参照

SBI新生銀行 四半期データブックより参照

アイフル 月次推移より参照

※2:お申込時間や審査によりご希望に添えない場合がございます。また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります。

※3:21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※4:電話での確認はせずに書面やご申告内容での確認を実施

※5:審査の結果によりお電話での確認が必要となる場合があります。

※6:貸付利率はご契約額およびご利用残高に応じて異なります。

※7:お申込時間や審査によりご希望に添えない場合がございます。

レイクの電話番号:0120-09-09-09

アイフルの貸付条件はこちら

※当記事のカードローン掲載順位はランキング根拠を元に作成しております。

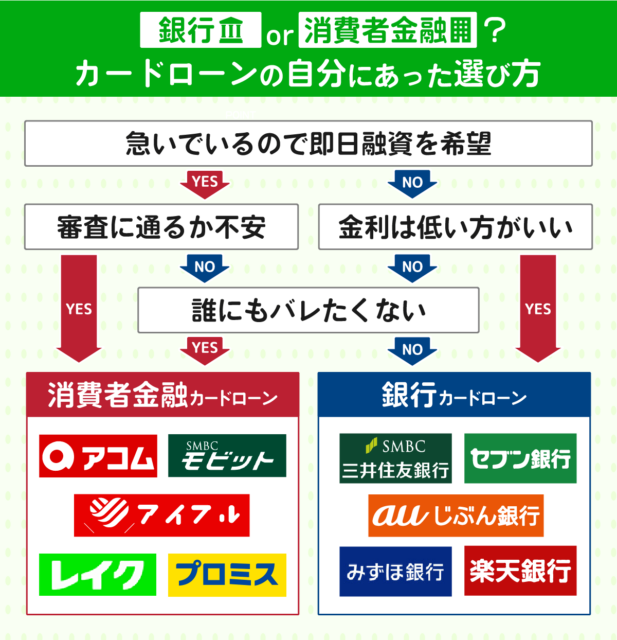

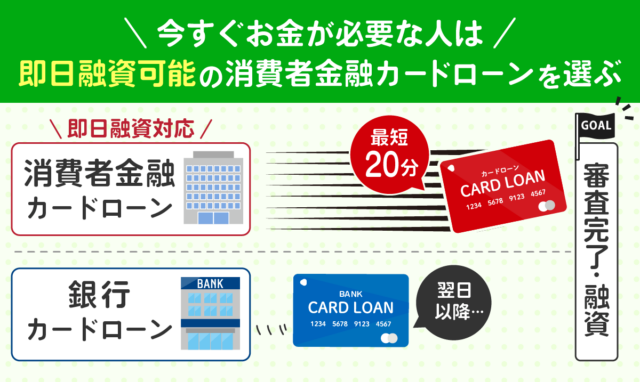

カードローンには、消費者金融と銀行カードローンの2種類が存在します。

結論から言うと、利息を抑えて即日融資を希望するなら消費者金融カードローンがおすすめです。

消費者金融は初めて利用する場合、無利息期間サービスが利用できることがあります。

また最短3分以内での融資が可能や審査通過率を公開している貸金業者もあります。

そのため急ぎでお金を借りたい方や審査に通るか不安な方は消費者金融がおすすめでしょう。

もし自分にあったカードローンが見つからない方は、以下の診断機能を利用しておすすめのカードローンを見つけてみてください。

簡単診断

おすすめのカードローンはどこ?借入前に簡単診断!

あなたにあったおすすめのカードローンを診断!

何を重要視する?

金利を抑えて借りたい

診断結果

SMBCグループプロミス

原則、職場への在籍確認の電話なし

おすすめのポイント

- 即日融資に対応!・最短3分で審査可能!

- プロミスは初めての利用に限り30日間利息0円!

- 365日24時間・土日もWEB申し込み可能!

診断結果

SMBCグループプロミス

原則、職場への在籍確認の電話なし

おすすめのポイント

- 即日融資に対応!・最短3分で審査可能!

- プロミスは初めての利用に限り30日間利息0円!

- 365日24時間・土日もWEB申し込み可能!

独立系(ノンバンク)アイフル

おすすめのポイント

- 匿名入力で事前に融資可能か1秒診断が可能です!

- アイフルは24時間365日即時振込サービス開始!

- 初めての利用者は最大30日間利息0円に対応しています。

診断結果

SMBCグループプロミス

原則、職場への在籍確認の電話なし

おすすめのポイント

- 即日融資に対応!・最短3分で審査可能!

- プロミスは初めての利用に限り30日間利息0円!

- 365日24時間・土日もWEB申し込み可能!

独立系(ノンバンク)アイフル

おすすめのポイント

- 匿名入力で事前に融資可能か1秒診断が可能です!

- アイフルは24時間365日即時振込サービス開始!

- 初めての利用者は最大30日間利息0円に対応しています。

SMBCグループSMBCモビット

WEB完結で原則在籍確認の電話なし

おすすめのポイント

- SMBCモビットはWEB完結で電話・郵送なしに対応!

- 公式HPより10秒事前審査で簡易審査が可能!

- 即日融資可能!スマホから本審査まで完結!

診断結果

SMBCグループプロミス

原則、職場への在籍確認の電話なし

おすすめのポイント

- 即日融資に対応!・最短3分で審査可能!

- プロミスは初めての利用に限り30日間利息0円!

- 365日24時間・土日もWEB申し込み可能!

SMBCグループSMBCモビット

WEB完結で原則在籍確認の電話なし

おすすめのポイント

- SMBCモビットはWEB完結で電話・郵送なしに対応!

- 公式HPより10秒事前審査で簡易審査が可能!

- 即日融資可能!スマホから本審査まで完結!

独立系(ノンバンク)アイフル

おすすめのポイント

- 匿名入力で事前に融資可能か1秒診断が可能です!

- アイフルは24時間365日即時振込サービス開始!

- 初めての利用者は最大30日間利息0円に対応しています。

診断結果

おすすめのポイント

- 30秒で借入診断ができて審査が不安な方も申込しやすい!

- WEB完結で書類提出が不要!

- Myセブン銀行アプリからお申込みで最短翌日に借入可能!

おすすめのポイント

- 来店不要で24時間WEBでのお申し込みが可能!

- 他のローンなどをおまとめすることが可能!

- 横浜銀行の口座をお持ちの方におすすめ!

銀行カードローンは無利息期間などはありませんが上限金利が消費者金融より低い傾向にあります。

しかし審査や融資までに時間がかかってしまうのがデメリットです。

貸金業者ごとの様々な特徴を比較して自分にあったカードローンで借入するようにしましょう。

参考元:りそなグループ「消費者金融とは?銀行との違いやメリット・デメリットを解説!」

カードローンで借入をする際は、返済シミュレーションをしっかりと立てて無理のない範囲で借入・返済をする必要があります。

おすすめのカードローンを利用してから、後悔しないためにも事前に「返済金額・返済期間・借入可能額」を確認しておきましょう。

- 毎月の返済金額はいくら?

- 返済にどれくらいかかる?

- いくらまで借りられる?

前後になります。

アコムは審査通過率が高く審査が不安な人でも安心して借入可能

アコムのここがおすすめ

- 審査通過率が40%を超えていて安心して利用できる

- 最短20分で融資可能※

- 初めて借入の方は無利息期間がある

アコムは三菱UFJフィナンシャル・グループの消費者金融カードローンです。

審査通過率が40%を超えており、他社に比べて高くなっているため、審査が不安な人にもおすすめです。

アコムは「はじめてのアコム」というように一社目のカードローンに選ばれることが多いので審査通過率が高いようです。

| カードローン | 審査通過率 |

|---|---|

| アコム | 42.5% |

| アイフル | 36.9% |

| レイク | 32.6% |

また審査時間は最短20分※と即日でお金を借りることができます。

申込時に本人確認書類などを用意しておけば、スムーズに審査に進むことができるでしょう。

Q.必要な書類など用意するものはありますか?

A.審査時に本人確認書類(運転免許証やマイナンバーカード等)が必要になります。

引用:アコム公式サイト

契約後であれば24時間振込融資も可能です。

さらには初めて利用する場合、最大30日間利息0円で借入できるため金利が気になる方はアコムでの借入を検討してみましょう。

| 適用金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 融資スピード※ | 最短20分 |

| 在籍確認 | 原則なし ※電話での確認はせずに書面やご申告内容での確認を実施 |

| 借入上限 | 1万円~800万円 |

| 契約期間 | 最終借入日から最長9年7ヵ月・1回~100回 |

| 返済期間・返済回数 | 1回~100回 |

| 返済方式 | 定率リボルビング方式 |

| 申込条件 | 20歳以上で安定した定期収入と返済能力がある方 (アコムが定める基準をすべて満たす方) |

| 遅延利率 | 年20.0% |

※:お申込時間や審査によりご希望に添えない場合がございます。

アコムが選ばれる理由は「はじめてのアコム」の知名度・安心感とアンケート回答から判明

アコムが選ばれる理由に関するアンケート結果は以下のようとなり、知名度や安心感の高さなどから起因する利便性だと考えられます。

調査目的:カードローン利用経験がある方の、利用状況・属性等を調査・分析するため。

調査対象:日本全国の男女においてお金を借りた経験がある方

総回答数/有効回答数:3,532名/1,052名

調査方法:インターネット調査(スクリーニング調査→本調査分割)

調査期間:2024年3月26日 ~ 2024年3月28日

調査主体:CASHRAL-MONEYコラム編集部

調査結果:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

| 立地面の利便性 | 42.6%/119名 |

|---|---|

| 知名度の高さ・安心感 | 32.5%/91名 |

織田信長・徳川家康・豊臣秀吉という偉人をそれぞれ演じ、「今しかできないことを。」というフレーズで様々なゲストも出演するシリーズ形式で続くCMです。

Youtubeの公式チャンネルではWeb限定版CMやラジオ放送もあり、積極的に情報を発信しています。

またアコムは全国各地に多くの自動契約機(むじんくん)を設置していたり、Web完結により手軽に申し込みできることが広く周知されています。

この知名度の高さに加え、メガバンクである三菱UFJ銀行と同じグルーブにあることから、安心して利用することができる点も高評価です。

実際、アコムが公開しているマンスリーレポートによれば、契約者数も他の消費者金融よりも多く、審査も2.5人に1人は通過できています。

以上の点から審査に不安を抱いている方でも、申し込みやすい消費者金融であるといえます。

プロミスは最短3分で融資が可能!初めて契約する場合は最大30日間利息0円で借りられる

プロミスのここがおすすめ

- Web申込だと最短3分※で審査結果が確認できる

- 勤務先や自宅への電話連絡は原則なし

- 初めての方は30日間利息0円サービスを利用できる

プロミスは、SMBCグループの「SMBCコンシュマーファイナンス株式会社」が提供している消費者金融です。

最短3分で借入できるため急ぎで借入したい方におすすめのカードローンです。

WEB申込にも対応しており、在籍確認の電話連絡や書類送付で勤務先や家族にバレたくない人にもおすすめです。

Q.申込をしたら、勤務先に電話はかかってきますか?

A.原則、お勤めされていることの確認はお電話では行いません。

ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

引用:プロミス公式サイト

さらに2023年は利用者数が80万人を超えているため多くの人が借入を希望している実績もあります。

参考:プロミス貸付実績

初めて契約する場合は、最大30日間利息0円で借入できるため金利を抑えてお金を借りることもできます。

カードローンの実績で選びたい方や、利息を抑えて借入したい方はプロミスの利用も選択肢の一つです。

カードローンでの借入を検討している方は、ぜひプロミスを利用してみましょう。

| 適用金利(実質年率) | 年4.5%~17.8% |

|---|---|

| 融資スピード※ | 最短3分 |

| 電話連絡 | 原則なし |

| 借入上限 | 1万円~500万円 |

| 契約期間 | 6年9ヵ月 |

| 返済期間・返済回数 | 1回~80回 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 申込条件 | 年齢が18歳~74歳で安定した定期収入がある方 (安定した収入があれば学生や主婦でも申請可能) ※高校生(定時制高校生および高等専門学校生も含む)は申込不可 ※収入が年金のみの方も申込不可 |

| 遅延利率 | 年20.0% |

※お申し込みの状況によってはご希望に添えない場合がございます。

また、受付時間によっては、振り込みが翌営業日となる場合があります。

プロミスが選ばれる理由は「企業イメージの安心感と融資スピード」だとアンケート回答

プロミスを選んだ理由のアンケート結果は以下の通りです。

| 立地面の利便性 | 40.7%/96名 |

|---|---|

| 知名度の高さ・安心感 | 28.4%/67名 |

参考:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

この結果からプロミスが多くの利用者に選ばれる理由は「企業イメージによる安心感と融資スピード(利便性)」だと分かります。

プロミスは三井住友銀行と同じSMBCグループの消費者金融であり信頼度も高く、取引実績も豊富です。

また他の消費者金融と比べても融資までの時間が最短3分と短く利便性が高い点も、選ばれる理由の1つでしょう。

消費者金融を利用する利点の1つが即日融資に対応していることを考えると、利用者の多くは融資までの時間を重要な指標としている場合が多いです。

そのため融資時間に強みを持つプロミスは、多くの人に選ばれる消費者金融といえます。

SMBCモビットはWEB完結申込だと電話連絡・郵送物なしのためバレない

SMBCモビットのここがおすすめ

- Web完結なら原則電話連絡なしで申請できる

- 自宅への郵送物なしで借入することも可能

- スマホATM取引を使うとカードレスで取引できる

SMBCモビットは、Web完結での申し込みが可能なカードローンです。

オンライン本人確認を行うことで、郵送物なしで契約できることが可能です。

Q 郵送物なしで契約できますか?

A 以下のいずれかの手続きを行っていただくことで、郵送物なくご契約いただけます。

①「オンライン本人確認」を行っていただくこと

②返済方法を口座振替で登録いただくこと

③三井住友銀行内ローン契約機へ顔写真付きの本人確認書類を持参しお申込みいただくこと

プライバシーに配慮して審査を進められるので、誰かにバレる心配はありません。

またSMBCモビットは、カードレスキャッシングに対応しています。

スマホに「SMBCモビット公式アプリ」を入れておけば、近くのセブン銀行でいつでも引き出しが可能です。

最短即日融資にも対応できるため、急な出費が発生してもすぐ借入できます。

職場への電話連絡や、郵送物の送付を省略して借入したい方は、SMBCモビットの利用を検討してみましょう。

| 適用金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 融資スピード※ | 最短15分 |

| 電話連絡 | Web完結なら原則電話連絡なし |

| 借入上限 | 1万円~800万円 |

| 契約期間 | 最長5年 (返済能力その他の事情を考慮し、合理的な理由があると認可された場合は最長8年10ヵ月) |

| 返済期間・返済回数 | 最長60回 (返済能力その他の事情を考慮し、合理的な理由があると認可された場合は最長106回) |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 申込条件 | 年齢が20歳~74歳で安定した収入のある方 (アルバイト・パート・自営業の方も申込可能) ※収入が年金のみの方は不可 |

| 遅延利率 | 年20.0% |

※お申し込みの状況によってはご希望に添えない場合がございます。

また、受付時間によっては、振り込みが翌営業日となる場合があります。

SMBCモビットが選ばれる理由は大手の企業イメージと審査の安心感だとアンケート回答により判明

アンケート結果によるとSMBCモビットの選ばれた理由で高いものは以下の通りです。

| 立地面の利便性 | 39.4%/26名 |

|---|---|

| 審査の安心感 | 24.2%/16名 |

参考:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

ここから判明する事実として、SMBCモビットは企業イメージによる信頼度の高さと、審査に対する安心感を理由に選ばれることが多いようです。

SMBCモビットはプロミスと同じSMBCグループのカードローンであり、信頼・実績共に高いです。

審査に関する安心感は、企業イメージだけではなく、最短10秒簡易審査によって、借入可否を申し込み前におおよそ確認できるという点も影響しているでしょう。

また三井住友銀行にいけば、ローン契約機も設置されているので、申し込みから借入れまでを直接サポートを受けながら進めていくこともできます。

レイクは借入金額が5万円までなら最大180日間利息0円のため低金利

レイクのここがおすすめ

- 初回契約時には選べる無利息サービスが利用できる

- Webで最短25分融資※にも対応可能

- 原則、自宅や勤務先への電話連絡なしで申請できる

レイクは他の消費者金融と異なり、複数の無利息サービスを提供しています。

それぞれの目的や返済プランに合わせて、適用するサービスを選択することが可能です。

無利息サービスを活用すれば、最大180日間分の利息を節約できます。

ただ各サービスには、異なる利用条件が設定されています。

| 適応条件 | 無利息期間 |

|---|---|

| Web申込限定 | 最大60日間 |

| 借入金額のうち5万円まで | 最大180日間 |

| 契約金200万円超 | 最大30日間 |

無利息サービスの利用を検討している方は、申込前に条件内容を確認しておきましょう。

レイクは審査速度も、お申込み後最短15秒で審査結果を確認できます。

Web完結で申し込みを行った場合、最短25分融資※も可能です。

利息を抑えて借入したい方は、レイクの利用も選択肢の一つです。

| 適用金利(実質年率) | 年4.5%~18.0% |

|---|---|

| 融資スピード | Webで最短25分※ |

| 電話連絡 | 原則なし ※審査の結果によりお電話での確認が必要となる場合があります。 |

| 借入上限 | 1万円~500万円 |

| 契約期間 | 最長5年 |

| 返済期間・返済回数 | 最大60回 |

| 返済方式 | ・残高スライドリボルビング方式 ・元利定額リボルビング方式 |

| 申込条件 | 満20歳以上70歳以下で、安定した定期収入がある方 (パートやアルバイトなどで収入を得ている方も可) |

| 遅延利率 | 年20.0% |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

※レイク概要

【無利息期間】

・30日間無利息、60日間無利息(Webでのお申込み限定)、180日間無利息の併用は不可

・60日無利息(Webでのお申込み限定)・180日無利息はご契約額が1~200万円の方が対象

・ご契約額が200万以上の方は30日無利息のみ利用可能

・60日間無利息(Webでのお申込み限定)はWeb以外で申込された方は選べません

・初めてなら初回契約日の翌日から無利息

・無利息期間経過後は通常金利適用

・180日間無利息はお借入れ額5万円までの方が対象

【レイク概要】

1.融資限度額:1万円~500万円

2.貸付利率:年4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

3.申込資格:年齢が満20歳以上70歳以下の国内に居住する方、日本の永住権を取得されている方、

安定した収入のある方(パート・アルバイトで収入のある方も可)

4.遅延損害金(年率):20.0%

5.返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

6.返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

7.必要書類:運転免許証・健康保険証等

収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

年収証明(書),所得証明(書)

8.担保の有無:不要

9.商号並びに関東財務局番号:

新生フィナンシャル株式会社

関東財務局長(10) 第01024号

日本貸金業協会会員第000003号

レイクを選んだ理由の「無利息期間」は他4社と比べて倍近くアンケート回答があった

アンケートでレイクを選んだ理由として最も多かったのは、「無利息期間」でした。

以下は同アンケートで「無利息期間」について選んだ回答数と利用者全体の回答者数を消費者金融別に比較したテーブルです。

| カードローン | 「無利息期間」回答者数 | 全体数 |

|---|---|---|

| レイク | 7名 | 193名 |

| アコム | 2名 | 394名 |

| プロミス | 4名 | 337名 |

| アイフル | 3名 | 245名 |

| SMBCモビット | 1名 | 94名 |

参考:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

レイクを選んだ理由を「無利息期間」と回答した人は他消費者金融よりも倍近く答えており、それぞれの消費者金融を選んだ利用者の全体数からの割合を見ても、レイクが選ばれる理由は「無利息期間」が多いようです。

通常他の消費者金融では最大30日の無利息期間ですが、レイクの場合は条件によって最大180日間まで無利息期間が適用されます。

消費者金融の金利は銀行融資に比べて高めに設定されていることもあり、借入後短期間で返済が可能な人にとってレイクは需要の高い消費者金融といえるでしょう。

アイフルはWEB申し込みなら18分で融資可能

アイフルのここがおすすめ

- 最短18分※で即日融資に対応できる

- 勤務先や自宅への電話連絡は原則なし

- 最大30日間利息0円サービスも利用できる

アイフルはWebから申し込みを行えば、最短18分※で審査が完了するカードローンです。

アプリなら審査完了後、近くのセブン銀行ATM・ローソン銀行ATMを利用するとすぐに現金が引き出せます。

申し込みから借入までの主な流れは、以下の通りです。

アイフルの申し込みから借入までの流れ

- PC、スマホ、アプリでWeb申し込みを行う

- 審査結果のメールが届くまで待つ

- 審査結果確認後、Webもしくは無人店舗で契約手続きを行う

- アプリやATMで融資を引き出す

ただ連絡する時間帯によっては、申込者の要望に応えられない場合もあります。

審査時間を短縮したい方は前もってカードローンに申し込みしましょう。

またアイフルは公式サイトで、「申込時に自宅や勤務先への電話連絡は行っていない」と明言しています。

家族や勤務先に、カードローンの利用が気づかれる可能性も低いです。

「誰にも気づかれずにお金を借りたい」という方も、アイフルの利用を検討してみてください。

| 適用金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 融資スピード※ | 最短18分 |

| 電話連絡 | 原則なし |

| 借入上限 | 1万円~800万円 |

| 契約期間 | 最長14年6ヵ月 |

| 返済期間・返済回数 | 1回~151回 |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 申込条件 | 年齢が満20歳以上で定期的な収入と返済能力がある方 (アイフルが定める基準をすべて満たしている方) |

| 遅延利率 | 年20.0% |

※お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルの貸付条件はこちら

アイフルが選ばれた理由として申込手続きがわかりやすいとアンケート回答の割合が高い

アイフルが選ばれた理由の中で、他消費者金融と比べて割合的に多いのは「申し込み・手続きがわかりやすい」という項目でした。

| カードローン | 「申し込み・手続きがわかりやすい」 回答者数 |

割合(%) |

|---|---|---|

| アイフル | 19名 | 11.7% |

| アコム | 21名 | 7.5% |

| プロミス | 13名 | 5.5% |

| レイク | 12名 | 9.4% |

| SMBCモビット | 7名 | 10.6% |

参考:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

アイフルといえば「そこに愛はあるんか」のCMシリーズが有名で、回答者の中にはこのフレーズが印象的でアイフルを選ぶきっかけになったという方もいます。

申し込みはWeb完結で可能で、契約後の借入れ・返済手続きもスマホアプリで簡単に行うことができます。

スマホアプリは1画面で借入れ・返済といった手続きを全て行うことができ、借入可能な額や現在どれだけ残高があるか、返済日なども一目で分かるようになっています。

そのユーザビリティの高さがアンケートの結果にも影響していると考えられます。

セントラルは平日14時までに申し込みすれば即日融資に対応可能

セントラルのここがおすすめ

- 平日14時までに審査完了すれば即日融資が受けられる

- Cカードがあれば全国のセブン銀行ATMで自由に取引可能

- 初めて契約する方は30日間利息0円サービスが利用できる

セントラルは2021年2月に、『注目のカードローンランキング』で1位を獲得した中小消費者金融です。

また『本当に困った時に相談したいカードローンランキング』でも1位を獲得しており、利用者からの評判が高いことが伺えます。

即日融資可能なカードローン!株式会社セントラルが、日本マーケティングリサーチ機構の調査で2冠を獲得しました。

日本マーケティングリサーチ機構が、2021年2月にカードローンにおいてインターネット調査を実施した結果、株式会社セントラルが、『注目のカードローン No.1』『本当に困った時に相談したいカードローン No.1』を獲得しました。

さらにCカードを発行している場合、全国各地のセブン銀行ATMおw利用すると借入や返済が行えます。

初めてカードローンを契約する方は、ぜひ申し込みを検討してみてください。

初回契約日の翌日から30日間は、利息0円で借入が可能です。

| 適用金利(実質年率) | 1万円~100万円:年4.80%~18.00% 100万円超~300万円:年4.80%~15.00% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | 原則あり |

| 借入上限 | 1万円~300万円 |

| 契約期間 | 1万円~30万円:最長3年 30万円超~300万円:最長4年 |

| 返済期間・返済回数 | 1万円~30万円:1回~32回 30万円超~300万円:1回~47回 |

| 返済方式 | 借入残高スライドリボルビング方式 |

| 申込条件 | 20歳以上で定期的な収入と返済能力があり、 セントラルが定める基準をすべて満たす方 |

| 遅延利率 | 年20.00% |

三井住友銀行カードローンは普通口座を持っていなくても申し込みが可能

三井住友銀行カードローンのここがおすすめ

- 三井住友銀行の口座がない方でも利用できる

- 審査結果は最短当日に確認することが可能

- 毎月の返済額を2,000円から設定できる

三井住友銀行カードローンは、普通口座を持っていない方でも申し込みができます。

さらにPCやスマホを利用すれば、24時間申し込みが可能です。

申込の手軽さで選びたい方は、三井住友銀行カードローンの利用を検討してみましょう。

三井住友銀行カードローンの審査の回答は、最短当日です。

(申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます)

全国の提携コンビニATMで利用可能、手数料はかかりません。

また、利用者が負担する返済金額は2,000円から対応してくれます。

(毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます)

しかし、返済期間が長くなれば利用者の返済総額が大きくなるので注意しましょう。

| 適用金利(実質年率) | 年1.5%~14.5% |

|---|---|

| 融資スピード | 最短当日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド元利定額方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・申込時の年齢が20歳以上69歳以下 ・安定した定期収入がある ・SMBCコンシューマーファイナンス株式会社の保証を受けられる |

| 遅延利率 | 年19.94% |

三菱UFJ銀行カードローンバンクイックは24時間ネットで申し込みができる

三菱UFJ銀行カードローンのここがおすすめ

- Web申込なら24時間いつでもカードローン申請ができる

- 提携先の銀行ATM・コンビニATMが手数料0円で利用可能

- 三菱UFJ銀行の口座がない方でも申し込みできる

三菱UFJ銀行カードローンバンクイックは、ネット上であれば24時間申し込みを受け付けています。

また、ATMを利用する際の手数料が無料です。

具体的には以下のATMで、借入や返済ができます。

| 利用可能なATM |

|---|

| 三菱UFJ銀行 |

| セブン銀行ATM |

| ローソン銀行ATM |

| イーネットATM |

借入した後の使いやすさでカードローンを選びたい方は、三菱UFJ銀行カードローンバンクイックも選択肢の一つです。

ちなみに三菱UFJ銀行には、「バンクイック」と「マイカードプラス」2種類のカードローンがあります。

バンクイックの利用を検討している方は、注意しましょう。

| 適用金利(実質年率) | 年1.8%~14.6% |

|---|---|

| 融資スピード | 最短当日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~500万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド元利定額方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上65歳未満 ・日本国内に居住している(永住許可を受けている) ・安定した継続収入がある ・アコム株式会社の保証が受けられる |

| 遅延利率 | 年20.0% |

イオン銀行カードローンは借入や返済時のATM手数料が0円で利用できる

イオン銀行カードローンのここがおすすめ

- 24時間いつでも手数料0円で提携コンビニATMが利用できる

- 初回契約時は口座振込ですぐ融資を受け取ることが可能

- 毎月の返済額が1,000円から設定されていて利用しやすい

イオン銀行カードローンは現在、イーネットATM・ローソンATMと提携を行っています。

さらにATMを利用する際は、24時間365日手数料無料で取引が可能です。

それぞれの状況に合わせて、ローンの返済方法も自由に選択できます。

選べる返済方法は、「ATM返済、他金融機関口座引落、イオン銀行口座引落」の3つです。

またイオン銀行カードローンは、初回契約時のみ振込融資を依頼できます。

ローンカードが手元にない時も、指定したイオン銀行口座に直接融資を送金可能です。

ただ振込融資は、新規申込時に1回限りしか利用できません。

イオン銀行の普通預金口座だけが対象となるため、利用する際は注意が必要です。

| 適用金利(実質年率) | 年3.8%~13.8% |

|---|---|

| 融資スピード | 最短翌営業日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド元利定額方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上65歳未満 ・日本国内に居住している(永住許可を得ている) ・安定した継続収入を得ている(学生は申込不可) ・イオンフィナンシャルサービス株式会社の保証が受けられる |

| 遅延利率 | 年14.5% |

JCBカードローンFAITHは1秒で簡易審査シミュレーションができる

JCBカードローンFAITHのここがおすすめ

- 簡易審査シミュレーションで診断結果がすぐわかる

- 最短即日に審査結果を確認することも可能

- 借入予約サービスで銀行口座に融資を送金できる

JCBカードローンFAITHは、JCBが提供する信販系のカードローンです。

簡易審査シミュレーションを利用すれば、1秒で借入が可能なのかを診断できます。

また、期間限定のキャンペーンを実施している場合もあります。

ただJCBカードローンFAITHは、融資までには最短で3営業日かかります。

JCBのカードローン「FAITH」の審査は、最短お申し込み当日に完了し、メールで結果をお伝えします。

審査が通った場合は、最短3営業日で、登録された住所あてにキャッシングが利用できるカードをお届けします。

即日融資を希望している方は、注意が必要です。

また以下の特徴に当てはまる利用者は、カードローンを利用できないため事前に確認しておきましょう。

カードローンの利用ができない方

- 個人の給与収入が記載されている書類を持っていない方

- 学生、パート、アルバイトの方

| 適用金利(実質年率) | キャッシングリボ払い:年4.40~12.50% キャッシング1回払い:年5.00% |

|---|---|

| 融資スピード | 最短3営業日 |

| 電話連絡 | 原則あり |

| 借入上限 | キャッシングリボ払い:最大500万円 キャッシング1回払い:5万円 |

| 契約期間 | キャッシングリボ払い:返済元金と利息の完済まで (利用残高および返済方式ごとに異なる) キャッシング1回払い:23~56日 |

| 返済期間・返済回数 | キャッシングリボ払い:返済元金と利息の完済まで (利用残高および返済方式ごとに異なる) キャッシング1回払い:1回 |

| 返済方式 | キャッシングリボ払い:残高スライド元金定額払い 毎月元金定額払い・ボーナス併用払いのいずれか キャッシング1回払い:元利一括払い |

| 申込条件 | 年齢が20歳以上69歳以下で、毎月安定した収入を得ている方 (学生・パート・アルバイトは申込不可) ※給与収入または事業所得を示す書類を持っていない方、現在のお借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方は対象外 |

| 遅延利率 | 年20.00% |

りそな銀行カードローンは上限金利が13.8%で設定されている

りそな銀行カードローンのここがおすすめ

- 最大金利13.5%だから返済時の利息を節約しやすい

- 特定条件を満たす方は年0.5%の金利特典が適用可能

- 手持ちのキャッシュカードでいつでも取引できる

りそな銀行カードローンは、金利3.5%~13.5%での借入が可能なカードローンです。

他の銀行に比べて上限金利が低めに設定されているため、ローン返済時の利息を最小限に抑えられます。

Web完結を活用すれば、スマホやPCで気軽に申し込むことが可能です。

また、りそな銀行カードローンには金利特典が用意されています。

住宅ローンや給与振込の利用者は、通常より-0.5%低い金利で借入することが可能です。

住宅ローン※や給与振込をご利用中のお客さまであれば、年▲0.5%の金利特典が適用されます。

引用:りそな銀行カードローン公式サイト

すでにりそな銀行で住宅ローンや給与振り込みを契約している方は、ぜひ契約を検討してみてください。

| 適用金利(実質年率) | 年1.99%~13.5% |

|---|---|

| 融資スピード | 最短1週間 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・申込時の年齢が満 20 歳以上満66歳未満 ・以下のいずれかの保証会社の保証が受けられる (りそなカード株式会社・オリックス・クレジット株式会社・株式会社オリエントコーポレーション) ※年齢が満60歳以上の場合、借入限度額は原則200万円以下になります ※継続安定した収入があればパート・アルバイトの方も申込可能 ※学生・専業主婦・主夫の方は申込対象外 |

| 遅延利率 | 年14.0% |

みずほ銀行カードローンは普通預金のキャッシュカードでも借入ができる

みずほ銀行カードローンのここがおすすめ

- 手持ちのみずほ銀行キャッシュカードで取引できる

- Web完結なら24時間いつでも申込可能

- 最短当日に審査結果が確認できる

みずほ銀行カードローンは、普通預金のキャッシュカードでも利用ができます。

そのため、新しく口座を開設する必要がありません。

また「WEB完結申込」を利用すれば、24時間審査への申し込みが可能です。

申込の手軽さでもカードローンを選びたい方は、みずほ銀行カードローンの利用を検討してみましょう。

| 適用金利(実質年率) | 年2.0%~14.0% |

|---|---|

| 融資スピード | 最短当日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上66歳未満 ・安定した継続収入を得ている ・株式会社オリエントコーポレーション、 またはアイフル株式会社の保証を受けられる |

| 遅延利率 | 年19.9% |

※みずほ銀行カードローンのご利用は計画的に

PayPay銀行カードローンは融資限度額が高額・最低金利の1.59%は業界最低水準!

PayPay銀行カードローンのここがおすすめ

- 最低金利が業界最低水準の1.59%

- 融資限度額が1,000万円と高額

- セブン銀行ATMの借り入れはATM手数料無料

PayPay銀行カードローンは融資限度額が1,000万円までに設定されているカードローンです。

一番の特徴は、最低金利が1.59%~と銀行カードローンの中でも低めに設定されている点です。

審査結果・融資スピードは最短翌日となっており、急ぎで高額の融資を受けたいと思っている人にはおすすめのカードローンサービスとなっています。

また、申し込むにはPayPay銀行の普通預金口座が必要になるため、普段からPayPay銀行を利用している方には手を出しやすいのもポイントのひとつです。

申し込みの手順は、以下の通りです。

PayPay銀行カードローンの申し込み手順

- PayPay銀行の口座を開設し、ローンをお申し込み

- 本人確認書類をスマホで提出

- 仮審査・本審査(審査結果はメールで届きます)

- アプリ上で初期設定を行う

- お借入スタート

さらに、初回借入日から30日間利息0円になる特約に加え、セブン銀行ATMで借り入れるとATM手数料が無料になるのも嬉しいポイントです。

PayPay銀行の口座をお持ちの方やセブン銀行ATMの利用者は、PayPay銀行カードローンの利用を検討してみてはいかがでしょうか。

| 適用金利(実質年率) | 年1.59%~18.0% |

|---|---|

| 融資スピード | 最短翌日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~1,000万円 |

| 契約期間 | 3年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が20歳以上70歳未満 ・労働によって安定した定期収入を得ている ・PayPay銀行の普通預金口座を持っている ・SMBCコンシューマーファイナンス株式会社の保証を受けられる |

| 遅延利率 | 年20.0% |

LINEポケットマネーは100円から返済可能!

LINEポケットマネーのここがおすすめ

- 100円からいつでも返済ができる

- 借り入れが24時間365日いつでもどこでも利用可能

- はじめての利用なら最大30日間利息キャッシュバック

LINEポケットマネーは、必要なときにLINE上で借り入れができるローンサービスです。

1円から借入可能・100円から返済可能で、LINEから24時間どこでも申し込みや借り入れできるという手軽さが魅力となっています。

また、はじめての利用なら30日間に発生した利息をLINE Pay残高にキャッシュバックできる※ので、LINE Payユーザーにおすすめのカードローンサービスといえるでしょう。※諸条件あり

審査の際は、「LINEスコア」というAIを使って行われるという特徴もあります。

これは、通常の数字だけを見た審査ではなくLINEアプリに関する行動も審査基準の一つになることが大きなポイントです。

そのため、今まで審査に通らなかったという人も融資を受けられるチャンスがあります。

借り入れプランが3種類から選択できる※のもLINEポケットマネーの特徴であり、自分の状況に合わせて条件を選ぶことが可能です。

※最初に申し込みできるのはスタンダードプランもしくはマイペースプランの二つ

| スタンダードプラン | 初回契約特典として「最大30日間利息キャッシュバック」の特典あり |

|---|---|

| マイペースプラン | 自分のペースで返済できることが特徴 初回の自動返済日は最短6ヶ月後から開始 |

| プレミアムプラン | スタンダードプランの方が55万円以上の増枠契約をした場合に自動的に適用されるプラン |

このように独自の審査方法やプランを展開しているので、他社とは一線を画すカードローンサービスとなっています。

| 適用金利(実質年率) | 年3.0%~18.0% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | 原則あり |

| 借入上限 | 3万円~300万円 |

| 契約期間 | 30万円以下の場合:1ヶ月〜36ヶ月30万円超100万円以下の場合:1ヶ月~60ヶ月 契約極度額100万円超の場合:1ヶ月〜180ヶ月 |

| 返済期間・返済回数 | 30万円以下の場合:1回〜36回 30万円超100万円以下の場合:1回~60回 契約極度額100万円超の場合:1回〜180回 |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳~65歳で安定した継続収入がある ・LINE Credit 株式会社が定める条件をすべて満たしている ・アコム株式会社の保証が受けられる (契約中の場合は満69歳まで利用可能) ※学生や主婦も、安定収入があれば申込可能 ※審査の結果によっては利用できない場合もございます |

| 遅延利率 | 年20.0% |

セブン銀行カードローンはキャッシュカードが届く前から取引が可能!

セブン銀行カードローンのここがおすすめ

- キャッシュカードが届く前に取引可能

- 最短翌日に借入可能

- 借り入れ・返済手数料0円

セブン銀行カードローンは、カードローンを利用したことがない人でも申し込みやすいローンサービスです。

その理由として、上限金利が15.0%なので一般的なローンサービスと比較してみると低金利で利用できる点があげられます。

申し込み完了後、キャッシュカードが届く前でもMyセブン銀行というアプリを使えば取引が開始できる手軽さも大きなポイントです。

Myセブン銀行(スマートフォンアプリ)を使うと、スマホのみでATM入出金ができます。

なお、即時口座開設で口座開設された方は、キャッシュカード到着前からお取引きいただけます。

セブン銀行の口座をお持ちでない方でもアプリで最短10分で口座開設が可能ですので、申し込むハードルがそこまで高くないところも魅力の一つです。

申し込み時に書類を提出する際は、郵送で行う必要がなく、アプリから書類と顔写真の撮影を行いそのまま送信すれば完了となります。

さらにセブン銀行ATMの台数は全国に27,000台以上あり(2024年2月現在)、メガバンクをも超えるATM展開が強みになっています。

借り入れや返済時、いつでもセブン銀行ATMが身近にあるのは非常に便利な点といえるでしょう。

審査に通るか不安な方は、公式HPの「借入れスピード診断」を活用し、借入可能かどうかを事前に調べておくことをおすすめします。

このスピード診断は30秒で診断結果がわかるため、融資が受けられるかを急ぎで知りたい方はぜひ利用してみて下さい。

| 適用金利(実質年率) | 年12.0%~15.0% |

|---|---|

| 融資スピード | 最短翌日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~300万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が20最上70歳未満 ・セブン銀行口座を持っている ・アコム株式会社の保証が受けられる ・日本国内に永住権がある |

| 遅延利率 | - |

横浜銀行カードローンは横浜銀行の口座がなくても申込可能!

横浜銀行カードローンのここがおすすめ

- お借入限度額が10~1,000万円(10万円単位)

- ATM手数料がいつでも何回でも無料(一部ATMを除く)

- 横浜銀行の口座がなくても24時間WEBで申し込み可能

横浜銀行カードローンは、金利が年1.5%~14.6%(変動金利)と銀行カードローンの中でも低く設定されているのが特徴です。

借入限度額が10万円~1,000万円(10万円単位)で、返済額は月々2000円からと少額なのも利用しやすいポイントです。

口座がなくても申込可能なので、低金利で融資を受けられるカードローンにしては申し込むハードルは低いと言えるでしょう。

また一部のATMを除いて、借り入れから返済の際に利用するATM手数料はいつでも何回でも無料です。

さらに特徴の一つとして、利用者の申込条件が限られているということです。

| 申し込み条件の違い | |

|---|---|

| 横浜銀行カードローン | 神奈川全域・東京都全域・群馬県前橋市・高崎市・桐生市に居住または勤めている方 |

| 一般的なカードローン | 20歳以上の安定した収入のある方 |

横浜銀行カードローンの条件に合う方は特別に借入できるため、大手消費者金融よりも金利を抑えて借入したい方におすすめです。

また、他社ローンやクレジットカードのリボ払いなどを横浜銀行カードローンで一つにまとめられる「おまとめローン」を利用することができます。

おまとめローンを利用するメリットとして、「金利が下がる」、「返済総額または月々の返済額が下がる」の2つが大きなメリットになります。

横浜銀行カードローンを申し込む場合、カードローンとおまとめローン、二つを比較してどちらが自分に合っているか一度考えてみるのもよいでしょう。

| 適用金利(実質年率) | 年1.5%~14.6%(変動金利) |

|---|---|

| 融資スピード | 最短当日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~1,000万円(10万円単位) |

| 契約期間 | 1年(1年ごとの自動更新) ※満70歳以降はあらたなお借入りれはできません。 ご返済のみのお取り引となります。 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上69歳以下 ・申込者本人または配偶者に安定した収入がある (パート・アルバイトも可) ・以下の地域に居住または勤務している 神奈川県内、東京都内、群馬県(前橋市・高崎市・桐生市) ・SMBCコンシューマーファイナンス株式会社の保証が受けられる ・横浜銀行とSMBCコンシューマーファイナンス株式会社が定める個人情報の取り扱いに同意できる ※学生は申込対象外 |

| 遅延利率 | 年率18.0% |

※横浜銀行の普通預金口座をお持ちでない場合、ご契約手続きまでに口座開設が必要です。

ベルーナノーティスは専業主婦や女性に向けてのサポートが充実!

ベルーナノーティスのここがおすすめ

- 女性も安心のレディスローンが利用できる

- はじめての借り入れ・完済後の再度の借り入れで14日間何度でも利息0円

- 80歳まで借り入れ可能

ベルーナノーティスの最大の特徴として、利用者の72%が女性である※ことがあげられます。

※2022年4月末時点

専用ダイヤルにて女性オペレーターがご相談を承っております。

働く女性はもちろん、専業主婦の方もご利用いただけるキャッシングサービスです。

利用者の半数以上が女性のため、借入に抵抗のある女性の方でも安心して利用することができます。

カードローンを申し込んだことがない方でも、ベルーナノーティス公式HPで借入返済シュミレーションを利用して借入できるかを事前に調べることができます。

借入返済シュミレーションで分かること

- 毎月の返済額がいくらになるのか

- 返済回数は何回になるのか

- 金利はどれくらいかかるのか

申し込みに不安を感じている方は、公式HPの返済シュミレーションを活用したり、専用ダイヤルへ相談してみると申し込むハードルが下がるかもしれません。

ベルーナノーティスのもう1つの特徴は、80歳まで借り入れが可能という点です。

各社カードローンのサービスで年齢制限について悩んでいる人は多いですが、ベルーナノーティスなら80歳まで申し込むことができます。

年齢に関わらず保証人や担保は不要なので、他社で借り入れができなかった人はベルーナノーティスの利用を検討してみるとよいでしょう。

| 適用金利(実質年率) | 年4.5%~18.0% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | 原則あり |

| 借入上限 | 1万円~300万円 |

| 契約期間 | 最長9年9ヶ月 |

| 返済期間・返済回数 | 最大117回 |

| 返済方式 | 借入残高スライドリボルビング方式 |

| 申込条件 | 年齢20歳~80歳で安定した収入があり、ベルーナノーティスが定める基準をすべて満たす方 |

| 遅延利率 | 年20.0% |

ダイレクトワンははじめての利用なら55日間利息0円!

ダイレクトワンのここがおすすめ

- 無利息期間が55日間とローンサービスの中でも長い

- 最短当日の借り入れが可能

- WEBはもちろん、電話や店頭窓口からでも申し込みが可能

スルガ銀行が運営するダイレクトワンは、初めて利用する方に対して、借り入れした日の翌日から55日間利息無料になるカードローンサービスです。

期間中は何度借り入れしても利息は一切かからないので、無利息期間を長く利用できるカードローンをお探しの人はダイレクトワンがぴったりです。

ダイレクトワンの申し込み方法

- スマホ

- パソコン

- 電話

- 店頭

パソコンまたはスマホから24時間いつでもどこでも申し込みが可能なので、来店する必要がなく書類の記入も不要のため、お急ぎの方には嬉しいポイントになります。

もし直接店頭にて申し込みたいという方は、店頭窓口での申し込みも可能です。

店頭スタッフが申込者の疑問や不安について回答し、その人に合ったマネープランを提案してくれます。

店頭申込の場合は審査のうえ、最短で約30分程度でカードを発行してくれます。

また、公式HPで「1秒クイック診断」を活用すれば借入可能かどうか簡単に審査できるので、申し込み前に不安を感じている・申し込むか迷っている方でも安心です。

| 適用金利(実質年率) | 年4.9%~18.0% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | 原則あり |

| 借入上限 | 1万円~300万円 |

| 契約期間 | 最長5年 |

| 返済期間・返済回数 | 最大60回 |

| 返済方式 | 定額リボルビング方式 |

| 申込条件 | 年齢20歳~69歳で安定した収入がある方 (主婦・パート・学生・アルバイトでも、安定した収入があれば申込可能) |

| 遅延利率 | 年20.0% |

auじぶん銀行カードローンはauIDがあれば金利が優遇される!

auじぶん銀行カードローンのここがおすすめ

- auIDを持っていると最大年0.5%金利が優遇される

- 月1000円から返済できるので負担を減らせる

- 手続きがすべてスマホで完結できる

auじぶん銀行カードローンは、auユーザーに対して金利の優遇を行なっています。

auIDがあれば誰でも年0.1%の金利が優遇されたり、さらに借り換えであれば年0.5%の金利優遇を受けることができます。

リボ払いの金利で悩んでいる人も多いなか、金利優遇の特典を受けられるのは大きなメリットになります。

申し込みは全てスマホで完了するため、書類の記入などの面倒な手続きは必要ありません。

auじぶん銀行カードローンの提携ATM

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- E-net

- ゆうちょ銀行

auじぶん銀行カードローンの提携ATMの手数料は完全無料で利用可能です。

月々の返済は1,000円からと少額で行えるので利用しやすく、「期日指定返済」と「35日ごと返済」の2つから選択できることができます。

| 返済方法 | 特徴 |

|---|---|

| 期日指定返済 | 給料日と返済日を同日にできる・返済のタイミングを自由に設定できる |

| 35日ごと返済 | 前回返済日の翌日から数えて、35日目を期日とし、期限以内にいつでも返済が可能 |

例えば「給料日と返済日を同日にできればいいのに」、「自分で返済するタイミングを自由に管理したい」と思っている人には期日指定返済がおすすめです。

「期日指定返済」と「35日ごと返済」を比べてみて、自分に合った返済方法を利用するとよいでしょう。

運営会社がauの系列ということもあり、セキュリティのレベルも高いので安心して利用することができるのも重要なポイントになります。

auIDをお持ちで、毎月リボ払いの返済でお困りの方は、auじぶん銀行カードローンの利用を検討してみてはいかがでしょうか。

| 適用金利(実質年率) | 通常:1.48%~17.5% カードローンau限定割 誰でもコース:1.38%~17.4% カードローンau限定割 借り換えコース:0.98%~12.5% |

|---|---|

| 融資スピード | 最短当日 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上70歳未満 ・安定した継続収入を得ている ・アコム株式会社の保証が受けられる (外国籍の方は永住許可がある方のみ対象) |

| 遅延利率 | 年18.0% |

楽天銀行スーパーローンは楽天会員ランクに応じて審査が優遇される!※

楽天銀行スーパーローンのここがおすすめ

- ネット銀行の口座数ナンバーワン

- 楽天会員ランクに応じて審査が優遇される※

- 入会や利用金額に応じてポイントが贈呈される

楽天銀行スーパーローンは、ネット銀行の中で口座数ナンバーワンを誇る楽天銀行株式会社が運営するカードローンサービスです。

その口座数(利用者数)は、2024年2月時点(楽天銀行調べ)で1,500万口座を突破しており、預金総額は10兆円を集めています。

楽天銀行の前には「イーバンク銀行」という名称で運営されており、イーバンク時代を含めると20年以上の長い歴史を持っています。

このような大きな規模を誇る楽天銀行のカードローンは、利用する上で充分に信頼を置くことができます。

また、在籍確認の電話が勤務先にかかってくる際には、予め同僚に「楽天銀行から電話がかかってくるかも」と伝えておけばカードローンの電話だとバレにくいでしょう。

上記のような対策をしなくても、楽天銀行スーパーローンは在籍確認の際に「個人名」を名乗って電話をかけてくれるので、身構える必要はほとんどありません。

楽天の系列のため、楽天ユーザーは楽天会員ランクに応じて審査が優遇される※可能性があります。

楽天の会員ランクがアップする条件

- 楽天市場での買い物で利用する

- 固定費の支払いを楽天カード払いにする

- 6ヶ月間の楽天ポイントの獲得数と獲得回数

楽天の会員ランクは「楽天市場での買い物」・「固定費の支払いを楽天カード払いにする」などの条件でアップさせることができるので、確認しておきましょう。

さらに利用しやすいポイントとして、審査通過後でなければ金利が確認できないものも多くありますが、金利は利用限度額に応じて事前に確認することが可能です。

一度、ご自身の楽天会員ランクを確認して楽天銀行スーパーローンを申し込んでみるといいかもしれません。

※:一部例外あり

| 適用金利(実質年率) | 年1.9%~14.5% |

|---|---|

| 融資スピード | 最短翌日 |

| 電話連絡 | 原則あり |

| 借入上限 | 最高800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・満年齢20歳以上62歳以下の方(※1) ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (※2) |

| 遅延損害金率 | 年19.9% |

注釈

※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下

※2 楽天銀行が認めた場合は不要です

みんなの銀行カードローンはアプリ完結・借入状況もアプリで確認可能!

みんなの銀行カードローンのここがおすすめ

- 申し込みから借り入れ・返済までアプリで完結

- アプリ完結のためキャッシュカードや通帳はない

- 最大金利が14.5%と低い金利で利用できる

みんなの銀行カードローンは、「株式会社みんなの銀行」が運営する銀行カードローンです。

比較的新しいサービスなので、疑問点や利用するのが不安な人も多いのではないでしょうか。

みんなの銀行カードローンの特徴は、ほとんどの対応をアプリで完結できる手軽さにあります。

みんなの銀行の口座がない場合、口座開設はアプリのみ・さらに最短即日で可能です。

申込みから借入れ、返済まですべてアプリ完結。ドラッグ&ドロップでかんたんに借入・返済ができ、安心して利用できます。借入れ状況もアプリで確認可能です。

契約時の郵送物(契約書、ローンカード等)も無く、勤務先への在籍確認の電話連絡も実施していないと明記されているので、家族や職場の同僚にバレる心配もありません。

電話連絡なしの銀行カードローンは金利が高い傾向にある中、みんなの銀行カードローンは最大金利が14.5%と低めであり見逃せない大きなメリットです。

銀行カードローンのため審査基準はやや高めだと言われていますが、その分借入限度額が1,000万円までと高額なのも利用する上での重要なポイントとなります。

高額な融資を受けたい方や、返済状況を楽に管理したい方には、みんなの銀行カードローンは一押しのローンサービスです。

申し込む際、申込条件をよく確認しておけば審査落ちする可能性を下げることができるので、今一度自身の状況を整理してから審査に臨みましょう。

| 適用金利(実質年率) | 年1.5%~14.5% |

|---|---|

| 融資スピード | 最短60分 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~1,000万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | 年 |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 20歳以上69歳以下で安定した収入がある方 |

| 遅延利率 | - |

ORIXMoneyはアプリ型なら最短60分でカードレス借入が可能

ORIXMoneyのここがおすすめ

- アプリ型はWeb完結で24時間365日いつでも申込OK

- 最短60分で審査結果を確認できる

- カードレス・郵送物なしだから家族にバレない可能性が高い

ORIXMoneyは、アプリ型なら最短60分で審査結果が確認できるカードローンです。

アプリ型で申し込むと、申し込みから借入までの手続きをすべてWeb上で完結できます。

カード発行・郵送物なし、家族にバレないままお金を借りることが可能です。

ただしORIXMoneyの審査では、申込者の勤務先へ電話をかけるのが原則です。

お勤めされていることの確認のため、ご勤務先に個人名でお電話させていただきます。

電話連絡に対応するのが難しい場合は、申込前に相談を行っておく必要があります。

ORIXMoneyへの申し込みを検討している方は、十分注意しておいてください。

公式アプリの「ORIX MONEY」を活用すれば、借入や返済も楽に行えます。

最短10秒で銀行口座に融資を送金できるため、わざわざATMへ行く手間もかかりません。

またORIXMoneyの運営元は、オリックス株式会社です。

オリックス株式会社では、ORIXMoney以外にも以下のローン商品が取り扱いされています。

さまざまなローンを提供している分、与信審査や取引の実績数は豊富です。

信頼性も高い会社なので、初めて利用する方でも安心して申し込みできます。

| 適用金利(実質年率) | 年1.5%~17.8% |

|---|---|

| 融資スピード | 最短60分 |

| 電話連絡 | 原則あり(勤務先) |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | 最長12年3ヵ月(1回~147回) |

| 返済方式 | 新残高スライドリボルビング返済 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・日本国内に居住している ・年齢が満20歳以上69歳以下 ・毎月安定した収入を得ている |

| 遅延利率 | 年19.9% |

ソニー銀行カードローンは適用金利が年13.8%と低めで利息を節約しやすい

ソニー銀行カードローンのここがおすすめ

- 最大金利13.8%で返済時の利息を節約しやすい

- 毎月の返済額を2000円から設定可能

- 初めて契約する方は初回振込サービスですぐ借入できる

ソニー銀行カードローンは、ネット銀行ならではの金利でお金を借りることが可能です。

10万円~50万円までは、最大金利13.8%で借入できます。

たとえば借入した50万円を1年で完済する場合、返済総額は以下の通りです。

| 利息分 | 返済総額 | |

|---|---|---|

| 消費者金融の場合 (年18.0%) |

50,068円 | 550,068円 |

| ソニー銀行カードローンの場合 (年13.8%) |

38,152円 | 538,152円 |

同じ返済期間でも、ソニー銀行なら約2万円も利息を節約できます。

返済時の利息をなるべく安くおさえたい方におすすめです。

またソニー銀行カードローンは、毎月の返済額が2,000円からとなっています。

金銭的に余裕がない方でも、無理なく返済を続けられるでしょう。

PCやスマホからいつでもWeb申込できる点も、ソニー銀行カードローンの大きなメリットです。

ただしソニー銀行では、申込後に勤務先へ在籍確認の電話をかける場合があります。

Q 【カードローン】 申し込み後に勤務先への在籍確認など電話での連絡はありますか?

A お申し込み内容の確認や、在籍確認、お手続きのご案内のために電話連絡をさせていただく場合がございます。

家族にバレないまま借入することは可能ですが、職場にもバレないとは限りません。

電話連絡が原因で、勤務先にカードローンの契約がバレるリスクはあります。

ソニー銀行カードローンの申し込みを考えている方は、申込後の電話連絡に十分注意してください。

| 適用金利(実質年率) | 年2.5%~13.8% |

|---|---|

| 融資スピード | 最短翌営業日 |

| 電話連絡 | 原則あり(勤務先) |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング返済 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・ソニー銀行の円普通預金口座を持っている ・年齢が満20歳以上65歳未満 ・安定した継続収入がある ・日本国籍、または日本の永住権を持っている ・アコム株式会社の保証が受けられる |

| 遅延利率 | 年14.6% |

いつもは原則電話連絡なしだから家族や会社にバレない

いつものここがおすすめ

- 原則在籍確認の電話なしで申し込みできる

- Web申し込みなら最短30融資にも対応可能

- 初めて契約する方は最大60日間利息0円で借入できる

いつもは原則、在籍確認の電話なしで申込可能なカードローンです。

Web申込で申請した場合、カードや契約書などの郵送物なしで手続きできます。

Q 申込みの時に、自宅や勤務先へ確認の電話がかかってきますか?

A お申込の際に自宅・勤務先へのご連絡は行っておりません。

ネットバンクや口座振込を使えば、家族や会社にバレないまま借入することも可能です。

PayPay銀行口座を持っている方は、振込手数料0円で利用できます。

最短30分で融資可能なため、今日中にお金を借りたい方におすすめです。

またはいつもを初めて契約する方は、60日間無利息サービスが利用できます。

60日間で融資を完済できた場合、利息は一切かかりません。

少額融資を希望する方や、短期間だけの借入を考えている方にもおすすめです。

ただし無利息サービスを利用するには、以下の条件を満たす必要があります。

・60万円以上の契約が成立した方

いつもへの申し込みを考えている方は、申込前にすべての条件が満たせているかよく確認して利用するようにしましょう。

| 適用金利(実質年率) | 年4.8%~18.0% |

|---|---|

| 融資スピード | 最短30分 |

| 電話連絡 | 原則なし |

| 借入上限 | 1万円~500万円 |

| 契約期間 | 5年 |

| 返済期間・返済回数 | 5年(60回)ごとの自動継続 |

| 返済方式 | 借入金額スライドリボルビング方式 |

| 申込条件 | 年齢が20歳以上65歳以下で、安定した収入のある方 |

| 遅延利率 | 年20.0% |

東京スター銀行は初回契約日から30日間は利息が発生しない

東京スター銀行のここがおすすめ

- 契約日から30日間は利息0円で取引できる

- アプリならカードレスで24時間いつでも取引可能

- 自動融資サービスで不足分のお金を自動的に借入できる

東京スター銀行のカードローンは、初回契約日から30日間は利息0円で利用することが可能で、サービス期間中に融資を完済できれば、利息は一切かかりません。

適用金利も最大で年14.6%に設定されているため、消費者金融よりお得な金利で借入したい方におすすめです。

カードローンの返済や借入は、スターダイレクトアプリからも申請して利用することができます。

参照:東京スター銀行 スターダイレクトアプリ|東京スター銀行公式サイト

申し込みから借入までの手続きは、すべてWeb上で対応可能です。

原則24時間いつでも取引できるので、急な出費が発生した時などにも役立ちます。

借入金額が10万円以下なら、毎月2,000円ずつの返済で済むのも便利なところです。

ただし東京スター銀行の審査では、申込者の勤務先に電話をかける場合があります。

Q 会社に在籍確認の電話がかかってくることがあるのですか?

A はい。ローンの審査手続きの一環として、お電話にて在籍確認をさせていただく場合がございます。その際は銀行名ではなく、個人名でお電話させていただきます。

会社にバレないか不安な方は、申込前にお問い合わせ窓口へ相談を行っておきましょう。

また東京スター銀行のカードローンには、自動融資サービスが用意されています。

これは銀行口座内の残高が不足した時、自動で不足した分のお金を融資してくれるサービスです。

うっかり口座残高が底をついてしまっても、必要に応じてお金を借入できます。

普段から東京スター銀行の口座を利用している方は、ぜひ申し込みを検討してみてください。

| 適用金利(実質年率) | 年1.5%~14.6% |

|---|---|

| 融資スピード | 最短翌営業日 |

| 電話連絡 | 原則あり(勤務先) |

| 借入上限 | 10万円~1,000万円(10万円単位) |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上69歳以下 ・安定した定期収入を得ている (パート・アルバイトなどの職業も可) ・日本国籍を持っている (または日本の永住権があり日本国内に居住している) ・アイフル株式会社の保証が受けられる |

| 遅延利率 | 年14.6% |

dスマホローンはドコモユーザーなら最大年3.0%の金利優遇が適用できる

dスマホローンのここがおすすめ

- 特定条件を満たすと最大年3.0%の金利優遇が受けられる(※1)

- 融資をd払い残高にチャージしてすぐ利用することが可能(※2)

- 最短即日で契約手続きを完了できる(※3)

dスマホローンは特定の条件を満たした場合、適用金利が3.0%も優遇されるカードローンです。

基本金利は年3.9%~17.9%ですが、金利優遇が適用された場合は年0.9%~17.9%で借入できます。

各条件ごとに適用される優遇金利の数値は、以下の通りです。

| 適用条件の内容 | 優遇金利 |

|---|---|

| ドコモの回線プランを現在契約している | -1.0% |

| dカードまたはdカードGOLDを現在契約している | dカードの場合:-0.5% dカードGOLDの場合:-1.5% |

| d払い残高からの支払いを月1回以上利用している | -0.5% |

ドコモが提供するサービスを普段から利用している方なら、お得な金利で借入できます。

金利を引き下げることで、毎月支払う利息の節約を図ることも可能です。

アプリ経由で融資をd払い残高へチャージすれば、契約完了後にすぐに利用できます。(※2)

ただしdスマホローンの場合、審査時には申込者の自宅や勤務先へ電話をかける可能性があります。

Q 申込みの時に、自宅や勤務先へ電話がかかってきますか?

A ご入力いただいた申込み情報やご提出書類の確認が必要な場合はご登録の携帯電話または自宅電話番号にお電話させていただく場合がございます。

また、お勤め先へも在籍確認のお電話をさせていただく場合がございます。

家族や職場にバレないか不安な場合は、申込前に対策を行っておくのが無難です。

dスマホローンを利用したいと考えている方は、問い合わせ窓口で在籍確認について相談を行っておきましょう。

| 適用金利(実質年率) | 年3.9%~17.9% (優遇適用後:0.9%~17.9%)(※1) |

|---|---|

| 融資スピード | 最短即日(※3) |

| 電話連絡 | 原則あり(勤務先・申込者) |

| 借入上限 | 1万円~300万円(1万円単位) |

| 契約期間 | - |

| 返済期間・返済回数 | 最長8年1ヵ月(96回) |

| 返済方式 | 残高スライド元利定額リボルビング方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・申込時の年齢が満20歳以上68歳以下 ・日本国内に居住している ・安定した継続収入がある ・ドコモの携帯回線またはdアカウントを保有している ・ドコモ発信のSMSを受信できる |

| 遅延利率 | 年20.0% |

注釈

※1:優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率)

ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。

適用条件はdスマホローン公式サイトでご確認ください。

※2:d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。

(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

※3:【審査】年末年始を除く。

最短即日審査は17:00までのお申込みに限ります。

なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

【融資】システムメンテナンス時間はご利用いただけません。

振込実施のタイミングはご利用の金融機関により異なります。

住信カードローンは特定条件を満たすと最大年0.6%の金利優遇が適用できる

住信カードローンのここがおすすめ

- 特定条件を満たすと年0.5%の金利優遇が受けられる

- ミライノカード発行と引落口座の設定で年0.1%の金利優遇が可能

- 顧客満足度でも高い評価を得ている

住信カードローンはある条件を満たすことで、適用金利が年0.5%優遇されるカードローンです。

金利優遇を適用するには、以下の条件をいずれか1つ満たす必要があります。

・住信ネット銀行の住宅ローン残高が現在残っている

住信SBIネット銀行で住宅ローンや証券口座を契約している方なら、条件を達成するのは簡単です。

住信SBIネット銀行口座を引落口座に設定しており、ミライノカードも持っている方ならさらに年0.1%の金利優遇が受けられます。

すでに住信SBIネット銀行の口座を持っている方なら、よりお得な金利で借入することが可能です。

また住信カードローンは、電話・メールによる各種お客さまサポートの部分で高い評価を得ています。

カードローンについて疑問や悩みなどがある方も、適切なサポートを受けながら手続きできるので安心です。

Web申し込みを利用すれば、家族にバレる心配もありません。

ただし住信SBIネット銀行は、審査時に申込者の勤務先へ電話をかける可能性が高いです。

Q カードローンの申込みをした場合、勤務先に電話がかかってきますか?

A カードローンをお申込みいただきますと、お届けいただいたご勤務先に在籍されているかを確認するため、お電話いたします。

住信カードローンの申し込みを行う方は、電話でバレるリスクがある点に気をつけてください。

| 適用金利(実質年率) | 年1.89%~14.79% |

|---|---|

| 融資スピード | 最短翌営業日 |

| 電話連絡 | 原則あり(勤務先) |

| 借入上限 | 10万円~1,000万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上65歳以下 ・安定した継続収入がある ・日本の永住権を持っている ・SMBCコンシューマーファイナンス株式会社の 保証を受けられる ・住信SBIネット銀行の普通預金口座を持っている (カードローンとの同時申込も可) |

| 遅延利率 | 年20.0% |

オリックス銀行カードローンはオリックス銀行口座がない方でも申請できる

オリックス銀行カードローンのここがおすすめ

- オリックス銀行の口座がない方でも申込できる

- 初めて契約する方は契約日の翌日から30日間は利息0円

- ガン保障特約付きプラン「Bright」に加入できる

オリックス銀行カードローンは、オリックス銀行の口座がない方でも申込可能なカードローンです。

普段利用している銀行口座を、振込・返済用口座として登録できます。

新規申込のために、わざわざオリックス銀行の口座を新しく作る必要はありません。

初めてカードローンを契約する方は、契約日の翌日から30日間は利息0円で取引することが可能です。

またオリックス銀行カードローンには、ガン保障特約付きプラン「Bright」が用意されています。

このプランへ加入しておくと、ガンと診断された時に保険金を残高の返済へ補填することが可能です。

そのため利用者は万が一ガンになっても、家族に借金を負担されるリスクを回避できます。

ちなみにオリックス銀行では、審査時に在籍確認のため勤務先へ電話をかけるのが原則です。

Q 〔カードローン〕勤務先に電話連絡はありますか?

A 仮審査を通過したお客さまには、在籍確認のため、勤務先に当社名を名乗らずに担当者個人名で電話します。

勤務先にバレないか心配な場合は、申込前に連絡する時間帯を指定しておくのがおすすめです。

オリックス銀行カードローンの申し込みを検討している方は、電話連絡でバレないようにしっかり対策をとっておきましょう。

| 適用金利(実質年率) | 年1.7%~14.8% |

|---|---|

| 融資スピード | 最短翌営業日 |

| 電話連絡 | 原則あり(勤務先) |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・申込時の年齢が満20最上69歳未満 ・毎月安定した収入を得ている ・日本国内に在住している (日本の永住権または特別永住許可を得ている) ・オリックス・クレジット株式会社。 または新生フィナンシャル株式会社の保証が受けられる |

| 遅延利率 | 借入利率+2.1%(年率) |

フクホ―は店頭で契約すると最短即日融資に対応できる

フクホーのここがおすすめ

- 店頭申込なら最短即日で融資が受け取れる

- 自宅や職場への電話なしで申込可能

- 毎月の返済額を自由に設定できる

フクホーは、店頭申込だと最短即日で融資が受け取れるカードローンです。

契約書類を確認後にすぐ融資が受け取れるので、即日融資を希望する方に適しています。

自宅や勤務先に在籍確認の電話をかけることも、原則ありません。

Q 申込みの際に自宅や勤務先に電話がかかってくることはありますか?

お申込みの際に当社からご自宅やお勤め先にお電話することはございません。

Web申込を利用すれば、家族や会社にバレないままお金を借りることも可能です。

またフクホーでは、契約者した利用者自身が毎月の返済額を決定できます。

毎月の収入に合わせて返済額を自由に変更できるため、初めての方でも利用しやすいです。

返済方式は、「元金自由返済方式」「元利均等返済方式」の中から選択できます。

「元金自由返済方式」「元利均等返済方式」の違いは、以下の通りです。

| 元金自由返済方式 | 元利均等返済方式 |

|---|---|

| 返済日に利息分のお金を支払い、 元金は契約者自身の好きなタイミングで返済できる 返済方式 |

返済日に元金と利息を含めたお金を支払い、 契約者自身の意図で元金の返済が行える返済方式 |

ただし初めて契約する方の場合、初回の借入上限は50万円までとなります。

フクホーへの申し込みを検討している方は、このことをよく認識しておいてください。

| 適用金利(実質年率) | 5万円~10万円未満:年7.30~20.00% 10万円~100万円未満:年7.30~18.00% 100万円~200万円:年7.30~15.00% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | 原則なし |

| 借入上限 | 5万円~200万円 |

| 契約期間 | 借入日から最長5年以内 |

| 返済期間・返済回数 | 2回~60回以内 |

| 返済方式 | 自由返済方式または元利均等方式 |

| 申込条件 | 20歳以上で定期的な収入と返済能力があり、 フクホーが定める基準を満たす方 |

| 遅延利率 | 年20.00% |

au PAY スマートローンは融資をauPayにチャージしてすぐ使える

au PAY スマートローンのここがおすすめ

- 借入した融資をauPayへチャージして使える

- 最短30分で審査結果を確認することが可能

- スマホATMを使えば24時間いつでも取引できる

au PAY スマートローンは、借入した融資をau Pay残高へチャージできるカードローンです。

契約完了後にチャージ手続きを行えば、最短30分でお金が借りられます。

au Pay残高へチャージする時の手順は、以下の通りです。

au Pay残高へのチャージ手順

- au Payスマートローンアプリへログイン

- 会員ページのメニューで「au Pay残高にチャージ」を選択

- 暗証番号の認証を行い、借入金額入力後に「お申し込み」を選択

- au Pay残高へのチャージ完了

チャージしたau Pay残高は、スマホ決済やau PAY プリペイドカードなどで利用でき、au Payに対応している店舗なら様々な場所で使うことが可能です。

au PAY スマートローンはスマホさえ持っていれば、郵送物なしでローンカードの発行も不要です。

ただし提供元のauフィナンシャルサービス株式会社は、審査時に勤務先や自宅へ電話をかける場合があることを確認しておきましょう。

Q 申し込み(審査)時に確認の電話はかかってきますか?

A 回答 お申し込み内容や「ご本人さまがお勤めされている事」の確認等のため、勤務先および携帯電話(お申し込み時の登録電話番号)にお電話させていただく場合がございます。

家族や職場にカードローンを利用していることがバレてしまう点が心配な場合は、窓口での事前相談を行っておくのが無難です。

au PAY スマートローンの申し込みを考えている方は、在籍確認の電話に注意してください。

| 適用金利(実質年率) | 年2.9%~18.0% |

|---|---|

| 融資スピード | 最短30分 |

| 電話連絡 | 原則あり(勤務先・申込者) |

| 借入上限 | 1万円~100万円 |

| 契約期間 | 最長5年 |

| 返済期間・返済回数 | 最長5年(60回) |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・自身名義のau IDを持っている (法人契約のau IDは対象外) ・年齢が満20歳以上70歳以下 ・安定した定期収入を得ている ・日本国内に現住所がある |

| 遅延利率 | 年20.0% |

千葉銀行カードローンは千葉銀行口座があれば来店不要で申し込みできる

千葉銀行カードローンのここがおすすめ

- 千葉銀行口座を所有している方はWeb完結で申し込める

- 自動返済で遅延や延滞の発生リスクが低い

- カードローン入金サービスを使うと契約完了後にすぐ借入できる

千葉銀行カードローンは、千葉銀行の口座があればWeb上ですべての手続きを完結できるカードローンです。

銀行窓口へ来店する必要はなく、必要書類の提出も撮影した写真をアップロードするだけで完了します。

カードローン入金サービスを利用すれば、契約完了後に銀行口座へすぐ融資を送金することも可能です。

ローンカードを受け取った後は、全国の千葉銀行ATM・提携ATMで自由に取引が行えます。

利用できる提携ATMは、以下の5つです。

・イーネットATM

・ローソン銀行ATM

・ゆうちょ銀行ATM

・イオン銀行ATM

また千葉銀行カードローンは、返済方法が「銀行口座からの自動引落」に設定されています。

毎月1日に自動で返済できるため、うっかり返済を忘れる心配もありません。

千葉銀行口座を普段から利用している方は、ぜひ申し込みを検討してみてください。

| 適用金利(実質年率) | 年1.4%~14.8% |

|---|---|

| 融資スピード | 最短翌営業日 |

| 電話連絡 | - |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | - |

| 返済方式 | 残高スライドリボルビング方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20最上65歳未満 ・安定した定期収入がある (年金収入のみの方は対象外) ・千葉県、東京都、茨城県、埼玉県 神奈川県(横浜市・川崎市)に在住している ・エム・ユー信用保証株式会社の保証が受けられる ・クイックパワー、クイックパワー<アドバンス> のカードローンを現在契約していない |

| 遅延利率 | 年20.0% |

フタバは平日16時までの審査完了で即日融資が受けられる

フタバのここがおすすめ

- 平日16時までの審査完了で即日融資に対応できる

- 初めて契約する方は30日間無利息サービスが利用可能

- 各金融機関のネットバンキングで借入・返済が行える

フタバは、平日16時までに審査が完了すれば即日融資で借入できるカードローンです。

融資は審査完了後、申込内容に記入した金融機関口座へ送金されます。

利用している金融機関のネットバンキングサービスを使えば、夜間でも取引することが可能です。

またフタバで初めて借入する方は、30日間無利息サービスが利用できます。

参照:30日間無利息サービスについて|キャッシングのフタバ 公式サイト

契約日の翌日から30日間は、借入や返済を何度行っても利息はかかりません。

サービス期間中に返済したお金はすべて元金へ宛てられるため、短期間での返済を希望する方におすすめです。

ただしフタバの審査では、申込者の自宅や勤務先に電話をかける場合があります。

Q 自宅や勤務先に申込の確認連絡がきますか?

A ご本人さまであるかどうかの確認、お申込み内容に間違いがないかなどを確認させていただくために、ご自宅および勤務先に個人名でご連絡させていただく場合がございます。

家族や勤務先にバレないか不安な場合は、申込前に対策が必要です。

連絡先を携帯電話に指定しておけば、自宅に電話がかかってくることはありません。

会社バレを避けたい時は、申込時に連絡してほしい時間帯をあらかじめ伝えておくのがおすすめです。

フタバへの申し込みを考えている方は、電話バレしないようにしっかり対策を行っておいてください。

| 適用金利(実質年率) | 1万円~10万円未満:年14.959%~19.945% 10万円~50万円:年14.959%~17.950% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | 原則あり(勤務先・自宅) |

| 借入上限 | 1万円~50万円 |

| 契約期間 | - |

| 返済期間・返済回数 | 6年以内(2回~72回) |

| 返済方式 | 元利均等方式 |

| 申込条件 | 年齢が20歳以上73歳以下で、 安定した収入と返済能力をもつ方 |

| 遅延利率 | 年19.945% |

エイワは対面与信による審査だから他社借入がある人でも申し込みしやすい

エイワのここがおすすめ

- 対面与信で前向きに審査を検討してくれる

- 最短即日で融資を受け取ることも可能

- 元利均等返済方式だから初心者でも安心して利用できる

エイワは消費者金融としては珍しく、対面与信による審査だけを取り扱っているカードローンです。

申込者と直に合って話すことで、返済能力や信用があるかを判断してくれます。

信用情報などのデータだけでなく、人柄や性格なども審査に考慮して審査してもらうことが可能です。

店頭での申し込みになるため、当日中に審査が完了すれば即日融資も受けられます。

家族や職場にバレないよう、電話で事前相談を行うことも可能です。

利用していることは家族には内緒にできますか?

できます。

詳しくはフリーダイヤル

0120-810-866

よりお問い合せください。

ただし事前相談を行うことで、どのように対処してもらえるかは一切わかりません。

家族や勤務先にバレないか心配な方は、まず一度相談を行ってみましょう。

またエイワの返済方式は、元利均等返済方式となっています。

毎月の返済額が一定であるため、無理なくローンの返済を続けられます。

リボルビング返済と違って元金もしっかり返済できるため、初めてお金を借りる方にも最適です。

エイワでの申し込みを考えている方はこの返済方式をうまく活用して、短期間で融資を完済を目指しましょう。

| 適用金利(実質年率) | 10万円未満:年19.9436% 10万円以上:年17.9507% |

|---|---|

| 融資スピード | 最短即日 |

| 電話連絡 | - |

| 借入上限 | 1万円~50万円 |

| 契約期間 | 最長3年 |

| 返済期間・返済回数 | 10回~36回 |

| 返済方式 | 元利均等返済方式 |

| 申込条件 | 年齢が20歳以上79歳以下の方 |

| 遅延利率 | 年19.9436% |

愛媛銀行カードローンは契約完了後すぐに口座振込で借入できる

愛媛銀行カードローンのここがおすすめ

- 愛媛銀行の口座がない人も申し込みできる

- コンビニATM・銀行ATMの利用手数料が無料

- 初めての方はWeb契約を使えば30日間無利息で借入できる

愛媛銀行カードローンは、愛媛銀行の口座がない方でも契約できるカードローンです。

審査を無事通過できれば、普段使っている銀行口座にすぐ融資を送金できます。

手続きはすべてWeb上で対応できるため、銀行に行く暇がないという方でも使いやすいです。

また愛媛銀行カードローンはATMで借入する時、1ヵ月に4回までは利用手数料がかかりません。

夜間や早朝などの時間帯でも、気軽にATMを利用できます。

利用明細の発送などもないので、家族に借金がバレるリスクは低いです。

Q アプリカードローンの利用明細は自宅に郵送されますか?

A 利用明細の郵送は行いません。 ひめぎんアプリで明細の確認が可能です。

ただし申込内容によっては、勤務先や自宅に電話がかかってくる可能性はあります。

家族や職場へバレるのが心配な方は、お問い合わせ窓口に一度相談しておくのがおすすめです。

愛媛銀行カードローンへの申し込みを考えている方は、このことをよく覚えておいてください。

| 適用金利(実質年率) | 年4.4%~14.6% |

|---|---|

| 融資スピード | 最短 |

| 電話連絡 | 原則あり |

| 借入上限 | 10万円~800万円 |

| 契約期間 | 1年ごとの自動更新 |

| 返済期間・返済回数 | ー |

| 返済方式 | 残高スライド方式 |

| 申込条件 | 【以下の条件をすべて満たす方】 ・年齢が満20歳以上65歳以下で、安定した収入を得ている ・SMBCコンシューマーファイナンス株式会社の 保証が受けられる |

| 遅延利率 | 年18.0% |

カードローンの選び方!6つのポイントを比較して自分にピッタリの借入先を選ぼう

おすすめカードローンの選び方について、解説していきます。

結論から言うと、カードローンを選ぶ際は以下6つを比較して検討してみましょう。

カードローンの選び方6つ

- 即日融資に対応しているかで選ぶ

- 上限金利の低さで選ぶ

- 無利息期間サービスの有無で選ぶ

- 審査通過率の高い消費者金融を選ぶ

- 在籍確認の方法で選ぶ

- 利用できる申し込み手段で選ぶ

消費者金融や銀行が提供しているカードローンには、様々な種類が存在します。

貸付条件やサービス内容は、カードローン毎に異なるのが一般的です。

そのため申込時は、自身の目的や要望に合ったカードローンを選ぶ必要があります。

またカードローンを選ぶ際は、違法な金融業者の可能性があるため誇大広告に注意しましょう。

カードローンの選び方で迷っている方は、ぜひ参考にしてみてください。

即日で融資を受けたい場合は即日融資に対応しているかで選ぶ

今すぐお金が必要な人は即日融資に対応しているカードローンを選ぶようにしましょう。

即日融資を希望する場合は、当日中にカードローンの契約を完結させる必要があります。

ただ銀行カードローンは銀行法を遵守しているため、即日融資に対応していません。

銀行カードローンの審査では、個人の信用情報を警察庁のデータベースで照会しているからです。

そのため、審査には最低でも1営業日以上かかります。

消費者金融カードローンであれば、最短3分で借入できる貸金業者もあるため当日中に借りたい方におすすめです。

プロミスは最短3分※1などの即日融資に対応しています。

さらに365日24時間振込可能なため、今すぐお金が必要な人はプロミスなどの大手消費者金融カードローンがおすすめです。

主なカードローンと融資時間は、以下の通りです。

| 主なカードローン | 融資時間※1 |

|---|---|

| プロミス | 最短3分 |

| アコム | 最短20分※3 |

| SMBCモビット | 最短15分 |

| 三菱UFJ銀行カードローン | 最短翌日 |

| 三井住友銀行カードローン | 最短当日※2 |

今すぐお金を借りたい方は、即日融資に対応している消費者金融カードローンを選びましょう。

※1:お申し込みの状況によってはご希望に添えない場合がございます。

また、受付時間によっては、振り込みが翌営業日となる場合があります。

※2:申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます

※3:お申込時間や審査によりご希望に添えない場合がございます。

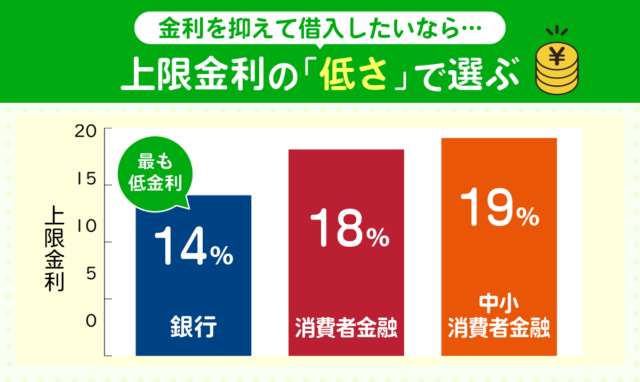

金利を抑えて借入したい場合は上限金利の低さで選ぶ

金利や利息を抑えて借入したい方は、上限金利が低いカードローンを探してみましょう。

日本貸金業協会の調査でも、借入経験がある人の59.5%が金利を基準にしてカードローンを選んでいます。

一般的に借入金額が100万円以下の場合、上限金利が適応される可能性が高いからです。

上限金利の低さでカードローンを選びたい場合は、銀行カードローンの利用も選択肢の一つです。

プロミスは上限金利が17.8%と他の消費者金融カードローンより低金利のためおすすめです。

審査に不安がない方や即日融資を希望していない方は、銀行系カードローンの方が上限金利が低いため確認してみてください。

銀行カードローンと消費者金融では、設定されている上限金利が異なります。

平均すると銀行カードローンの金利は最大で年14%前後、消費者金融は最大年18%程です。

そのため銀行カードローンは、消費者金融より金利が年4%程低く設定されています。

またカードローンの上限金利は、利息制限法によって上限金利が年20.0%までに制限されています。

| 主なカードローン | 金利 |

|---|---|

| プロミス | 4.5~17.8% |

| アイフル | 3.0~18.0% |

| セントラル | 4.8~18.0% |

| 三菱UFJ銀行カードローン | 1.8~14.6% |

| 三井住友銀行カードローン | 年1.5~14.5% |

| みずほ銀行カードローン | 年2.0~14.0% |

返済時の利息を最小限に抑えたい方は、上限金利でカードローンを選びましょう。

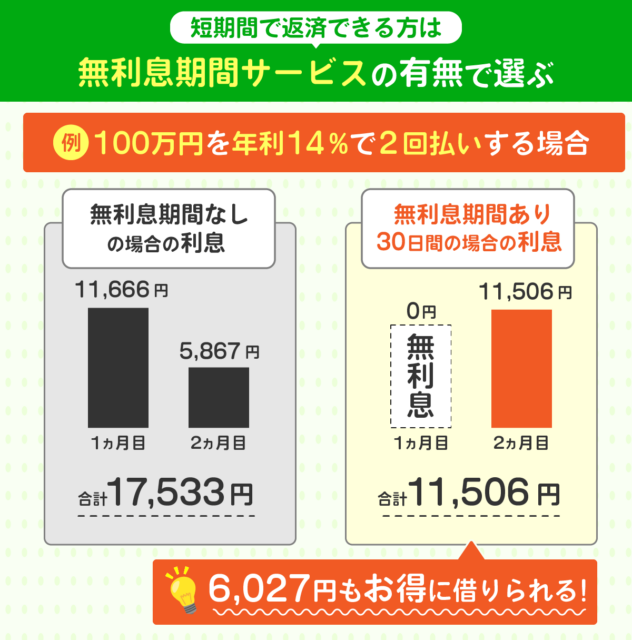

短期間で返済できる方は「無利息期間サービス」の有無で選ぶ

カードローン返済時の利息を最小限に抑えるには、無利息期間サービスのあるカードローンを選びましょう。

一部の消費者金融カードローンは初回契約時、無利息サービスを利用できます。

無利息期間内で返済が完了すれば、利息0円で借入ができるため返済額を抑えることができます。

プロミスだと50万円を実質年率17.8%で借りて月々30,000円返済するという場合、30日間無利息サービスを適用したときでは総返済額に9,793円の差があります。

※返済方式や無利息期間の有無によって、返済金額の総額が異なります。

レイクは初めての借入なら5万円まで180日間利息0円のためおすすめです。

その他消費者金融カードローンでは平均30日間ほどの無利息期間があるため、確認してみるといいでしょう。

| 主なカードローン | 無利息期間サービスの有無 |

|---|---|

| プロミス | 最大30日間 |

| アコム | 最大30日間 |

| レイク | 最大180日間 |

| セントラル | 最大30日間 |

| 三井住友銀行カードローン | なし |

銀行カードローンでは無利息期間を行っていないため、すぐに返済見込みのある方は消費者金融カードローンの無利息期間を利用して借入することがおすすめです。

ただ無利息サービスを利用するには、適用条件を満たさなければいけません。

条件内容や開始時期は、各カードローンごとに異なります。

申込時はサービスの内容だけでなく、適用条件も確認しておきましょう。

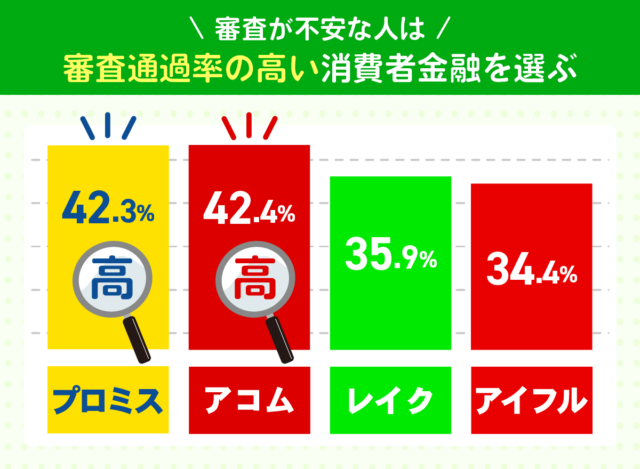

審査が不安な人は審査通過率の高い消費者金融を選ぶ

今の自分の状況から、カードローンの審査に通るか不安という方は、審査通過率の高い消費者金融を優先的に選択することをおすすめします。

一般的にカードローン審査の通過率は非公開であることが多いですが、一部の大手消費者金融では審査通過率を数値で公開しています。

審査通過率は月ごとに変動していきますが、平均して30~40%前半の値になることがほとんどです。

中でもプロミスやアコムは、審査通過率が安定して40%を超える消費者金融カードローンで、審査に不安な人にはおすすめです。

審査通過率については、各公式サイトで掲載されている月次データを参照してください。

また、レポートに記載されているのは審査通過率だけではなく、以下の情報についても記載されているので、ぜひ比較してみてください。

| 営業貸付残高 | 営業目的で顧客に貸し付けた総資金額 |

|---|---|

| 顧客数 | ひと月あたりにカードローンを利用した顧客数 |

| 新規申込数 | 新しくカードローン申込をした顧客数 |

| 新規顧客数 | 実際に契約した顧客数 |

| 成約率 | 新規申込数と新規顧客数から導き出した審査通過率 |

審査通過率を見て選ぶ他にも、どうしてもお金を借りたい場合は、独自の審査基準を持つ会社や、対面与信を重視する会社を検討してみるのも手です。

例えば信用情報に傷がついていても、その状況に合わせたローンプランを組んでくれる場合もあるので、選択肢は広げておきましょう。

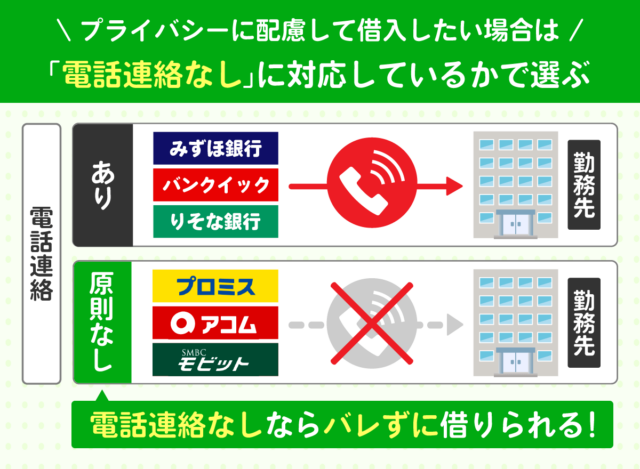

バレずに借入したいときは電話連絡での在籍確認なしのカードローンを選ぶ

「家族や会社にバレずに借入したい」方は、職場への電話連絡や書類送付を省略できるカードローンを選びましょう。

カードローン審査時は、在籍確認が必須です。

銀行や消費者金融が在籍確認を実施する際は、職場への電話連絡をおこないます。

しかし一部の消費者金融では、在籍確認の際の電話連絡や書類送付なしで借入することができます。

プロミスなどの大手消費者金融カードローンは、在籍確認の際の電話連絡を原則なしにできるためバレずに借入できるためおすすめです。

郵送物なしやWEB申し込みにも対応しているため家族や職場にもバレにくいです。

| 主なカードローン | 職場への電話連絡原則なし |

|---|---|

| プロミス | 〇 |

| アコム | 〇 |

| SMBCモビット | 〇 |

| 三菱UFJ銀行カードローン | × |

| 三井住友銀行カードローン | × |

| みずほ銀行カードローン | × |

WEB申し込みなどで電話連絡なしにできるカードローンはバレずに借りることができるためおすすめです。

プライバシーに配慮して借入したい方は、職場への電話連絡や書類送付を省略しているカードローンを選びましょう。

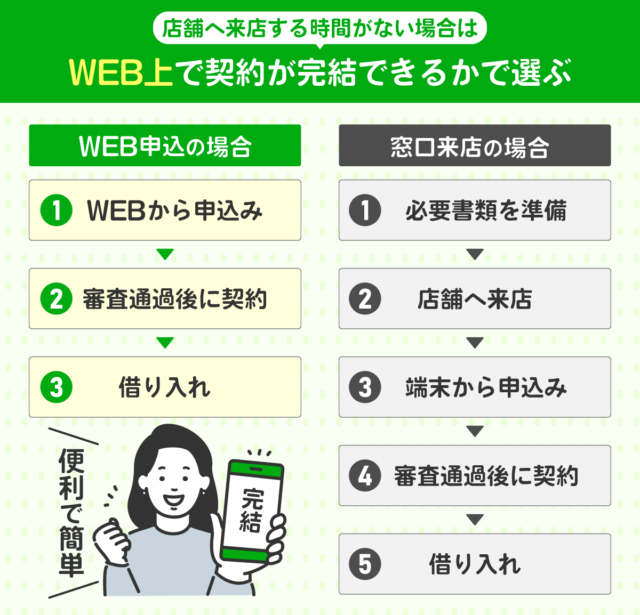

店舗へ来店する時間がない場合はWEB上で契約が完結できるかで選ぶ

直接窓口で契約するのが難しい場合は、Web完結での申し込みが可能なカードローンを選びましょう。

Web完結とは、申し込みから借入までの手続きをすべてネット上で対応できるサービスです。

WEB申し込みのメリット

- 24時間申し込めるカードローンが多い

- スマホやPCから簡単に申込ができる

- 郵送物なしやカードレスに対応しているカードローンもある

以前は、カードローンの申し込みは電話や店舗窓口、自動契約機で行うのが一般的でした。

しかし現在はインターネットが普及したため、Web完結に対応しているカードローンも利用できます。

Web完結で申請を行うと、店舗へ来店せずにカードローンを契約することが可能です。

24時間申込可能なだけでなく、ネット明細などを活用すればスマホやPCからいつでも利用状況を確認できます。

ただしWeb完結を利用するには、特定の条件を満たす必要があります。

スマホやPCでカードローンを申し込む際は、Web完結の申込条件を確認しておきましょう。

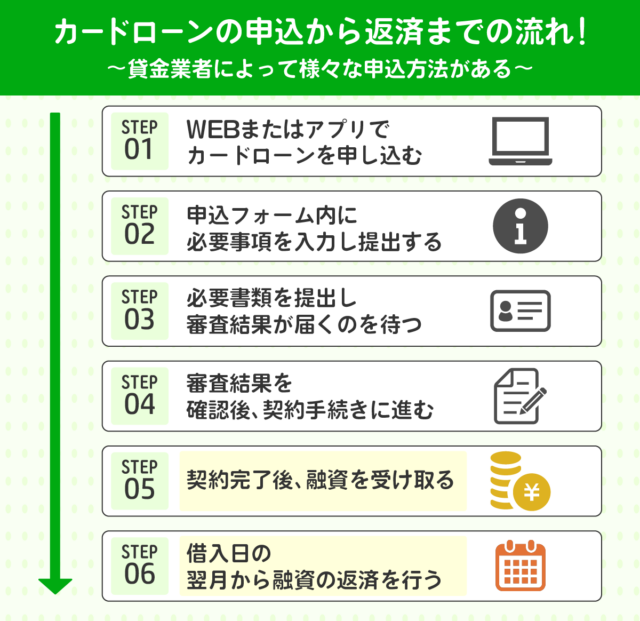

カードローンの申込から返済までの流れ!貸金業者によって様々な申込方法がある

おすすめのカードローンから申込先を選ぶ時は、自身に合った申込方法があるカードローンを選びましょう。

Web・アプリから申し込む時は、以下の流れに沿って手続きを進めていきます。

申込から返済までの主な流れ

- Webまたはアプリでカードローンを申し込む

- 申込フォーム内に必要事項を入力し、提出する

- 必要書類を提出し、審査結果が届くのを待つ

- 審査結果を確認後、契約手続きに進む

- 契約完了後、融資を受け取る

- 借入日の翌月から融資の返済を行う

どのカードローンでも、申込から返済までの流れはほぼ同じです。

しかしWEB申込の有無や提出書類などが異なるので、ここでは申し込みの流れについて詳しく解説します。

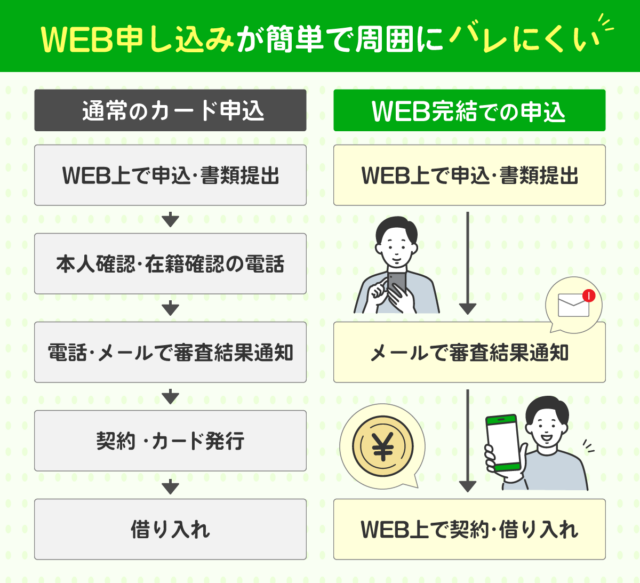

WEB申し込みが簡単で周囲にバレにくい

おすすめのカードローンを申し込む時は、まず自身の目的に合った方法で申込フォームの入力を行います。

カードローンの主な申込方法は、以下の5つです。

・アプリ申込

・店頭申込

・電話申込

・郵送申込

現在では、ほとんどのカードローンがWeb・お金借りるアプリでの申し込みに対応しています。

手間や時間をかけずに即日融資で借入したい方は、Web申込またはアプリ申込を利用するのがおすすめです。

Web申込はスマホ・PCさえあれば、場所や時間帯に関係なくいつでも申し込みが行えます。

書類提出などの手続きもWeb上で完結できるため、家族や会社にバレるリスクも低いです。

また一部のカードローンは、融資の借入・返済もWeb上ですべて対応できます。

Web申込の際に以下の方法を利用することで、手続きにかかる時間や手間をより減らすことが可能です。

・スマホATM

・口座振込

上記の方法はWeb上で取引を完結できるため、家族や勤務先にバレる可能性も減らせます。

カードローンの申し込みをバレずになるべく早く完了させたい方は、ぜひWeb申込の利用を検討してみてください。

書類提出は本人確認書類のみで対応可能のカードローンもある

カードローンの申込フォームを入力・提出した後は、本人確認書類の提出を行います。

消費者金融では原則、以下の条件を満たせば本人確認書類だけで申し込むことが可能です。

本人確認書類のみで申し込むための条件

- 借入希望額が50万円を超えていない

- 借入額の合計が100万円以下(他社借入も含む)

- 申込時の年齢が19歳以上

上記の条件をすべて満たしていた場合、基本的に提出するのは本人確認書類のみとなります。

本人確認書類として使える主な書類は、以下の通りです。

・パスポート

・在留カード(または特別永住証明書)

・健康保険証

・年金手帳など

提出する本人確認書類は直近に発行されたもので、顔写真も添付されている必要があります。

借入先によっては免許証でお金借りることができる業者もあります。

本人確認書類のみで申し込む予定の方は、提出する書類に不備がないかをよく確認しておいてください。

ただし特定条件をすべて満たしても、審査内容によっては収入証明書の提出が求められる場合もあります。

審査になるべく時間をかけたくないのであれば、申込時はもしもの時に備えて以下の書類を用意しておくか収入証明書不要のカードローンに申込むのがおすすめです。

・源泉徴収票

・確定申告書

・納税通知書

・所得証明書など

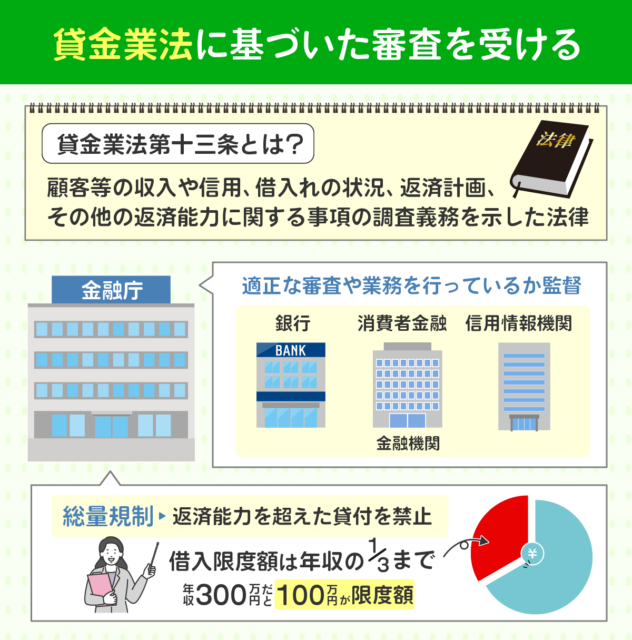

貸金業法に基づいた審査を受ける

カードローンの申し込みと必要書類の提出が完了すると、貸金業法に沿って審査が行われます。

貸金業法は金融機関が個人へお金を貸し過ぎないよう、政府から施行された法律です。

消費者金融で一度でも借りるとやばいと思っている方も安心してご利用できます。

しかし国で定められた法律の為「カードローン審査甘い」は正しい情報ではないので注意しましょう。

また2010年には改正が行われ、年収の1/3を超える借入はできないようになりました。

多重債務者が急増した主な原因は、高金利や過剰な融資であるとして、利息制限法と出資法それぞれに定める金利の間にあったグレーゾーン金利を廃止し、借入れ限度額を年収の3分の1までとする総融資額規制などを盛り込んだ貸金業法の改正法。

貸金業法の対象となるのは、消費者金融のような貸金業者だけです。

しかし近年では銀行などの金融機関でも、同じように厳格な審査が導入されています。

こうした対応が行われているのは、銀行から個人への過剰融資を抑制するためです。

参照:銀行カードローン 残高急増、過剰融資を懸念 | 毎日新聞

安定した継続収入と返済能力を証明できなければ、審査を通過するのは難しいでしょう。

もちろん、消費者金融の審査でも同様です。

カードローンの申し込みを考えている方は、厳正な審査が行われることをよく認識しておいてください。

審査が完了した場合は、メールや電話などで申込者に審査結果が通知されます。

コンビニATMやスマホで借入できる

カードローンの審査通過後は契約手続きを行ったのち、融資の受け取りを行います。

融資の主な受取方法は、以下の5つです。

・スマホATM取引

・提携ATMでの借入

・専用ATMでの借入

・電話での振込依頼

手続きにかかる手間や時間は、それぞれの方法ごとに異なります。

なるべく早くお金借りるには、スマホATM取引かネットバンキングを利用するのがおすすめです。

ネットバンキングなら土日祝日に関係なく、夜間でもすぐ借入できます。

またスマホATM取引はスマホさえあれば、近くのコンビニATMで現金を引き出すことが可能です。

ローンカードを持ち歩く必要がないため、家族や会社にバレる心配もありません。

カードローン契約まで手続きが完了した方は、それぞれの利用しやすい方法で融資を借入しましょう。

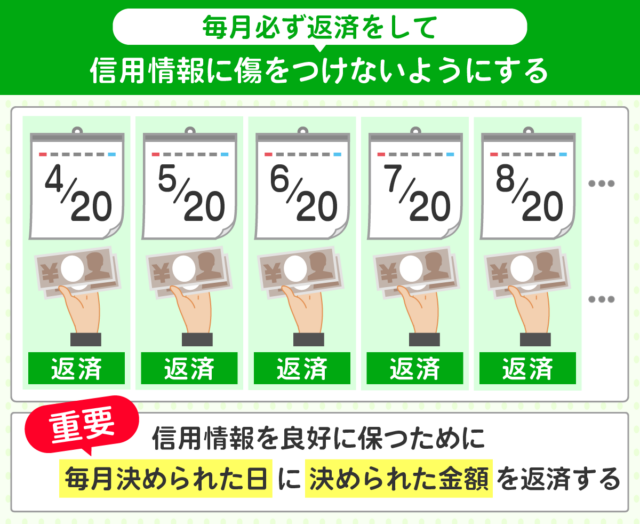

毎月必ず返済をして信用情報に傷をつけないようにする

毎月必ず返済をして信用情報に傷をつけないようにすることが大切です。

信用情報を傷つけてしまうと今後住宅ローンなどでお金を借りにくくなるため、以下4点には注意しておきましょう。

信用情報が傷ついてしまう原因

- 支払いの延滞・滞納

- 2社以上からの借入

- 債務整理

- 自己破産

返済が長期間億遅れてしまうと、信用情報機関に金融事故として登録されるリスクが高いです。

信用情報には、お支払いが遅れた場合に、その内容が事実として反映されます。

信用情報に金融事故が登録された状態では、どのカードローンでも審査は通過できません。

カードローンで融資の借入を行った後は、1ヵ月ごとに融資を少しずつ返済していく必要があります。

融資の主な返済方法は、以下の6つです。

・スマホATM取引

・口座振替

・提携ATMでの返済

・専用ATMでの返済

・銀行振込

カードローンの返済は、指定された期日通りに行う必要があります。

審査への悪影響が心配な場合は、口座振替での返済を設定しておくのが最適です。

口座振替なら、返済日になると自動で返済分のお金が銀行口座から差し引かれます。

給与の振込口座を登録しておけば、うっかりお金を入金し忘れる心配もありません。

おすすめのカードローンで借入した後は、きちんと期日通りに返済を続けられるように対応しましょう。

実際に消費者金融で借り入れした人のアンケート回答から返済金額と返済完了までに要した期間を以下にまとめました。

| 5,000円以下 | 5,001~10,000円 | 10,001~20,000円 | 20,001~50,000円 | 50,001円以上 | |

|---|---|---|---|---|---|

| 1~2ヵ月 | 7名 | 14名 | 16名 | 29名 | 17名 |

| 3ヵ月~6ヵ月 | 3名 | 26名 | 22名 | 13名 | 10名 |

| 7ヵ月~11ヵ月 | 3名 | 9名 | 5名 | 2名 | 4名 |

| 1年~2年 | 4名 | 35名 | 34名 | 16名 | 8名 |

| 3年以上 | 6名 | 27名 | 72名 | 114名 | 60名 |

参考:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

最も多かったのは月々「20,001~50,000円」の返済額を「3年以上」続けたという回答です。

消費者金融は金額に応じて、月々の返済における最低返済額が決まります。

多い状況としては最低返済額が1万円程度になる場合ですが、返済方式の特性上月に最低返済額のみだと、利息分の支払いが大部分となり結果的に完済までに時間がかかってしまいます。

そのため月々の最低返済額にある程度上乗せして返済することが多くなるので、上記のようなアンケート結果になったものだと考えられます。

消費者金融を利用する際は、上記のアンケート結果や、最低返済額について調べた上で自分にあった返済プランを立てましょう。

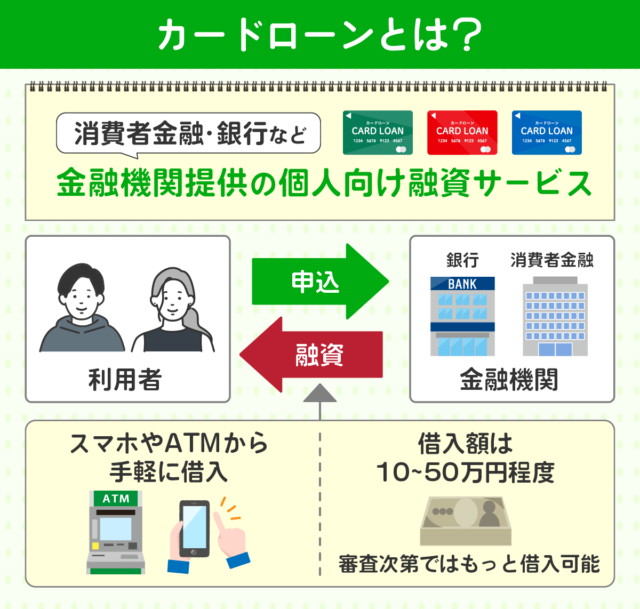

カードローンとは消費者金融や銀行などの金融機関提供の個人向け融資サービス

カードローンは、消費者金融や銀行などの金融機関が提供している個人向けの融資サービスです。

その特徴や利用時に知っておくべきことを以下の5つのポイントにまとめました。

- カードローンは使用用途が限定されていない

- カードローンで借入できるのは年収の3分の1まで

- カードローンの上限金利は利息制限法で実質年率20.0%未満に制限されている

- カードローンとクレジットカードでのキャッシングの違い

- カードローンとフリーローンの違い

カードローhンは使用用途が限定されておらず、原則的に自由に利用できることが特徴です

生活費不足や急な出費に対応するために、給料日までの間に足りないお金を用意することに向いています。

カードローンの借入では原則、総量規制により年収の3分の1を超える融資を受けることはできません。

借入時の上限金利は利息制限法で実質年率20.0%未満に制限されています。

正規カードローン業者は、利息制限法や貸金業法などの法律を守って営業しているため安心して利用できます。

カードローンとクレジットカードキャッシングは借入までの早さが異なります。

大手消費者金融カードローンは最短3分~30分とスピーディーな融資を提供していますが、クレジットカードキャッシングは審査に数日かかることが一般的です。

その他にフリーローンという借入方法もあります。

フリーローンは借入回数が1回のみで、追加融資を受ける場合は都度審査が必要です。

一方で、カードローンは審査に通過すれば契約時に決定された利用限度額内で何度でも借り入れが可能という違いがあります。

ここからは、それぞれの内容について詳しく解説していきます。

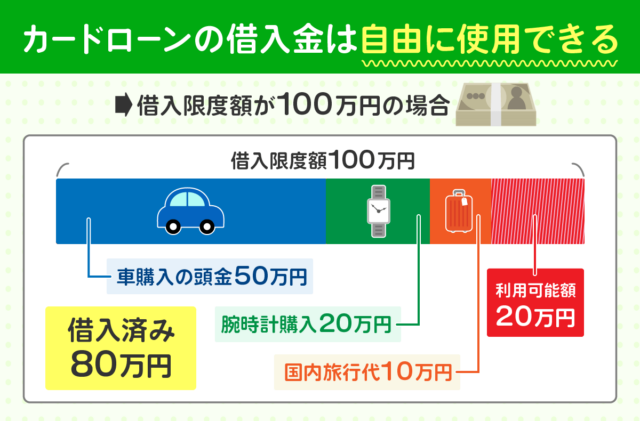

カードローンの借入金は自由に使用できる

カードローンは使用用途が限定されていないローンサービスなので、原則的に自由に使用できます。

住宅ローンや自動車ローンなどの目的別ローンとは違い、貸付条件に特定の用途が含まれません。

カードローンのご利用目的は、一般的に原則自由です。

融資までの時間が短いため、給料日までの生活費が一時的に足りない・結婚式のご祝儀やお葬式の香典など急な出費があるときなどに向いています。

実際に編集部のアンケート結果によると、消費者金融カードローンの利用・使用用途は生活費が最も多いことが分かりました。

| 生活費 | 511名 |

|---|---|

| 趣味・旅行 | 172名 |

| 他社返済 | 136名 |

| ギャンブル | 126名 |

参考:消費者金融カードローンでお金を借りたことがある方へのアンケート調査・分析

借入れまでの手続きも簡単で、気軽に借りることができる消費者金融は、一時的に不足する生活費を補填するには最適といえます。

その証拠に、アンケート回答者の3分の1は生活費に使っています。

ただし原則自由に使用できるとはいえ、お金を借りたいが審査に通らない・通りにくい使用用途もあるため注意しましょう。

| 用途例 | 審査に通らない・通りにくい理由 |

|---|---|

| 事業用途 | 多くは個人向けカードローンは個人用途に限るため、その場合は事業用途の借入はNG |

| 投資・ギャンブル | 返済計画を持っておらず返済が滞る可能性がある |

| 生活費 | 日常的に生活費が足りない場合は返済が滞る可能性がある |

| 他社への返済 | 借り癖がついている多重債務者は返済が滞るリスクが高い |

カードローンで借りる前には必ず、月いくら返済し、どれぐらいの期間で完済するのかをシミュレーションした返済計画を立てることが大切です。

無理のない返済計画を立てるには以下のポイントを抑えておきましょう。

無理のない返済計画の立て方

- 借入総額を明確にする

- 月々にどれくらい返済に充てられるかを把握する

- アプリなどで返済シミュレーションを行う

返済に追われないためにも、返済シミュレーションを活用し借入総額・月々の返済金額を把握しておくと安心です。

また、返済完了するまでの間は新たに融資を受けないようにし、困ったらすぐ借りて解決する癖がつかないように注意しましょう。

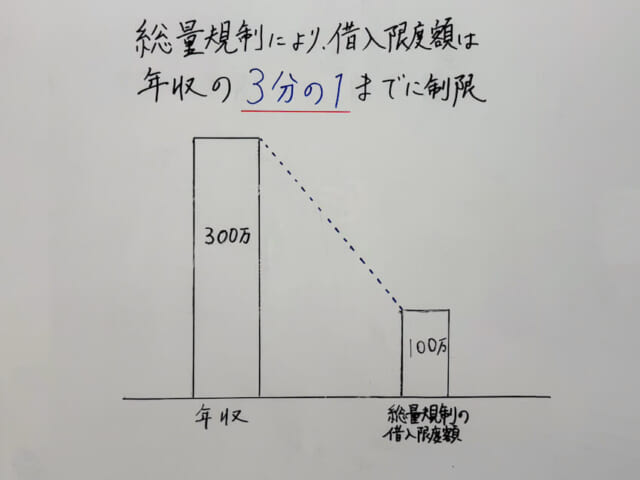

借入限度額は年収の3分の1と総量規制で定められている

カードローンで借入できる金額の上限は年収の3分の1までと決められており、これを総量規制といいます。

総量規制は過度な借入から消費者を守るために制定されました。

資金需要者等の利益の保護を目的に、貸金業者(クレジットカード会社、信販会社、消費者金融会社など)が年収の3分の1を超える貸付けをすることを原則禁止されています。

引用元:オリコカード・オリコローン

年収が300万円の場合、総量規制上の借入限度額は100万円となります。

ただし、実際には初回融資で総量規制上の借入限度額まで借りられない可能性があります。

いくらまで融資を行うかは、各カードローン会社の判断によって異なるからです。

審査結果次第では希望額で借入できない可能性があるので注意しましょう。

2社目カードローンに申し込もうとしている方は総量規制を確認しなければいけません。

また、総量規制の対象外となる借入方法もあります。

貸付金額が高額であることが多いものは「除外貸付」、返済能力に問題がなかったり借入の必要性や緊急性が高い場合は「例外貸付」とされ、総量規制の対象外です。

対象外となるものの一部を種類と契約類型、対象外となる理由を紹介します。

| 借入の種類 | 貸付の契約類型 | 総量規制の対象外となる理由 |

|---|---|---|

|

除外貸付 ※総量規制の対象外 |

それぞれ高額な取引であり、一般的に総量規制の範囲内に収まる金額ではないため。 |

| 有価証券や不動産などを担保としたローン | 除外貸付 ※総量規制の対象外 |

総量規制は無担保ローンを対象とするものであるため。 |

| おまとめローン(借り換え専用ローン) | 例外貸付 ※総量規制の対象外 |

顧客が一方的に有利になるような借り換えであるため。 |

|

その他 ※総量規制の対象外 |

銀行は貸金業者ではないため ※ただし、同様の自主規制があるため総量規制以上の金額が借りれるとは限らない |

| クレジットカードでの商品購入 | その他 ※総量規制の対象外 |

クレジットカードのショッピング枠には貸金業法が適用されないため ※ただし、キャッシング枠での借入には貸金業法上の総量規制が適用される |

| 奨学金 | その他 ※総量規制の対象外 |

奨学金の貸主は貸金業者ではないため |

これらは総量規制の影響を受けずに借入できる可能性があります。

しかし、絶対通るおまとめローンや借り換えローンなどはありません。

例外貸付は総量規制の対象外として借入できますが、借入残高に含まれます。

例えば、例外貸付で年収の3分の1の金額を借りた場合は総量規制の上限を満たしてしまうため、他の総量規制の対象となる融資を受けることはできません。

まずは返済完了を目指すようにしましょう。

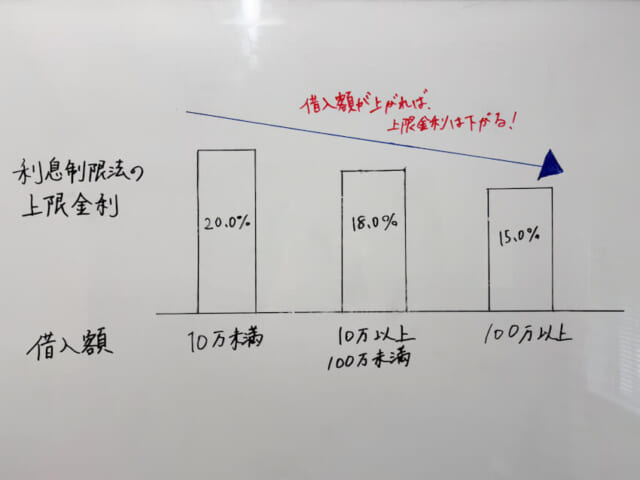

上限金利は金融機関によって異なるが利息制限法で20.0%未満と決まっている

カードローンの上限金利は、利息制限法 第一条によって上限金利20.0%未満に制限されています。

利息制限法は利息の上限を定めており、元本の額が 10 万円未満の場合は年 20%、10 万円以上 100 万円未満の場合は年 18%を上限としています。

引用元:国民生活センター(PDF)

この上限金利は借入額によって、それ以下になるケースがあります。

以下の表でまとめました。

| 利息制限法による借入額別の上限金利一覧 | |

|---|---|

| 借入額 | 上限金利(実質年率) |

| 10万円未満 | 20.0% |

| 10万円以上~100万円未満 | 18.0% |

| 借入額が100万円以上 | 15.0% |

貸金業登録済の正規カードローン業者はこの上限を超えないため、安心して利用できます。

法律による利息制限を守らないのが違法業者です。

トイチ(10日で1割)という言葉は有名ですが、トイチの場合、年利で計算すると365%という金利になってしまいます。

正規のカードローンで30万円を借りると上限金利が年18.0%という金利であることを考えると、暴利といえます。

どれぐらいの金額の差が出るのか比較してみました。

| 30万円を正規カードローンと闇金業者で借りた場合の総返済額比較 | |||

|---|---|---|---|

| 総返済額 | 正規カードローン 法定金利(年18.0%) |

違法業者 トイチ(10日で10.0%) |

差額 |

| 30日後 | 304,460円 | 399,300円 | 94,840円 |

| 60日後 | 308,986円 | 531,468円 | 222,482円 |

| 90日後 | 313,579円 | 707,384円 | 393,805円 |

この表を見れば、違法な金融業者の恐ろしさが一目瞭然です。

たとえば、正規カードローン業者のアコムなら利息制限法の上限金利を下回る実質年率3.0%~18.0%で、初めてなら契約の翌日から最大30日間無利息で借入できます。

どれだけお金に困っても違法な業者には決して手を出さず、利息制限法を守っている正規のカードローンで借りるようにしましょう。

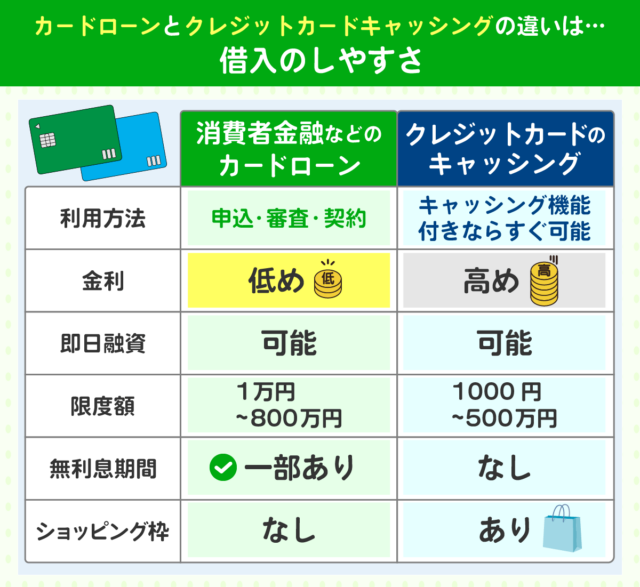

カードローンとクレジットカードキャッシングの違いは借入のしやすさ

カードローンとクレジットカードキャッシングの最大の違いは、申し込んでから融資までの早さが違うからカードローンのほうが借入しやすいという点にあります。

お金を借りるという意味ではカードローンもクレジットカードキャッシングも違いはありません。

カードローンとクレジットカードのどちらも会社によって融資までの時間が異なりますが、カードローンのプロミスの場合は最短3分融資*です。

*お申し込みの状況によってはご希望に添えない場合がございます。また、受付時間によっては、振り込みが翌営業日となる場合があります。

代表的なクレジットカード会社である三井住友カードでは「一般的に、クレジットカードのキャッシング枠では申し込みから融資まで数日間要する」と明言されています。

キャッシングを利用するためには審査によるキャッシング枠の設定が必要なので、あらかじめ設定していなかった場合、基本的にはキャッシングの当日の利用は難しいといえます。

引用元:三井住友VISAカード

クレジットカードの発行時にキャッシング枠を申し込むと、クレジット枠との二重審査になり時間がかかったり審査に落ちるリスクがあります。

そのため、利用しているクレジットカードにキャッシング枠をつけていない方もいるのではないでしょうか。

そういう方がお金を借りたい場合は、カードローンを別途申し込むことがおすすめです。

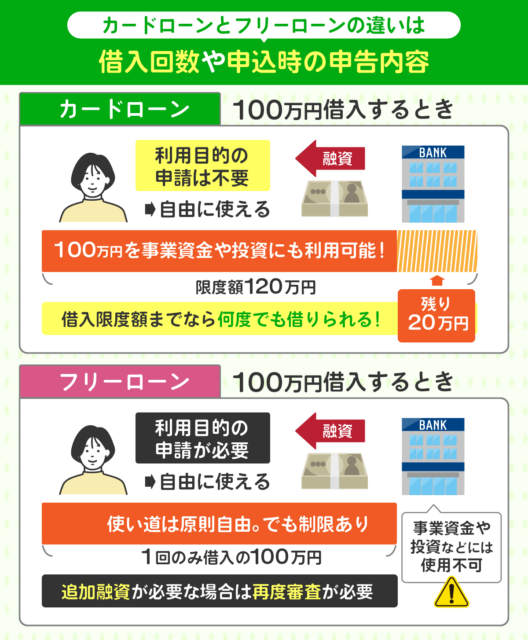

カードローンとフリーローンの違いは借入回数や申込時の申告内容

カードローンとフリーローンの違いは、借入回数と申込時の申告内容にあります。

カードローンは最初の審査に通過すれば利用可能額の範囲内で何度でも借入できる特徴がありますが、フリーローンは借入回数が1回のみで追加借入をしたい場合はその都度審査が必要となります。

特に大きく異なるのは、借入可能回数です。カードローンは借入限度額の範囲内なら繰り返し借入れが可能であるのに対し、フリーローンでは、追加で資金が必要となった際には、都度新たな借入れを申し込まなければなりません。

引用元:株式会社千葉興業銀行

また、申込時に利用目的を申告し、契約時に決定した返済計画に沿って返済していくということもフリーローンの特徴です。

カードローンでは、自分に合った月々の返済額で返済していくため、柔軟に返済計画を選べて後から返済額の変更も可能です。

カードローンとフリーローンの違いを以下の表にまとめました。

| カードローンとフリーローンの違い | カードローン | フリーローン |

|---|---|---|

| 利用目的 | 使途自由 ※事業・投資・ギャンブルNG |

使途自由 ※事業・投資・ギャンブルNG ※利用目的の申告が必要 |

| 借入可能回数 | 審査に通れば利用限度額の範囲内で何度でも借入可能 | 1回のみ ※追加融資希望の場合は、都度審査が必要 |

| 返済期間 | 利用者によって異なるが、自分に合った月々の返済額で返済していくため、柔軟に選べる。後からも変更可能。 | 契約時に決定した返済計画に沿って返済していく |

| 融資までに要する時間 | 大手消費者金融カードローンなら最短3分~30分程度で融資可能 | 一般的に、融資まで数日~数週間要するケースが多い |

| 向いている人 | ・融資までに要する時間が短いため、急ぎでお金が必要な人にカードローンはおすすめ ・30日以内に返済できるなら、最大30日間無利息期間で金利がかからない消費者金融カードローンがおすすめ |

カードローンよりも低金利であることが多いため、融資まで時間がかかっても金利を抑えたい人に向いている |

カードローンとフリーローンはどちらもお金を借りるサービスですが、このように細かい違いがあります。

人によって向いているローンサービスは違うので、自分にあったサービスを選びましょう。

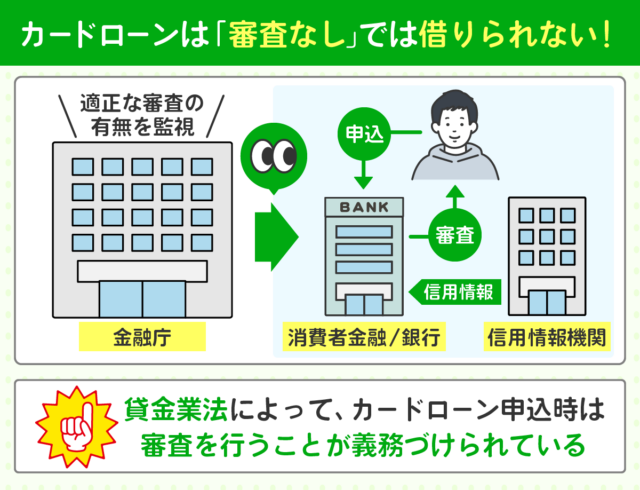

カードローンは審査なしでは借りられない!審査基準や審査に通るためのコツを紹介

どの消費者金融・銀行を調べても、審査なしで契約できるカードローンはありません。

貸金業法によって、カードローン申込時は審査を行うことが義務づけられています。

現在は銀行でも総量規制を適用した法令改正が進んでおり、審査を通過するのは困難です。

参照:銀行カードローンへの法規制を求めることに関する請願|参議院 公式サイト

審査を無事通過したい方は、申込前に審査対策をしっかり行っておきましょう。

カードローン審査では、主に以下の3つが重視されます。

- 信用情報に金融事故が登録されていないか

- 提出した申込内容に間違いやウソがないか

- 借入希望額が申込者の年収・返済能力に見合っているか

上記の審査基準をおさえておけば、審査落ちのリスクを最小限におさえることが可能です。

ここでは、審査を通過するためのコツについて詳しく解説します。

カードローンの審査に通過するには信用情報に傷をつけない

![]()

カードローン審査を通過するには、信用情報に金融事故がないことが必須条件となります。

信用情報とは、CICやJICCなどの信用情報機関が管理している個人情報のことです。

それぞれの信用情報機関では、以下の情報が管理されています

| 情報の種類 | 情報内容 | 登録期間 |

|---|---|---|

| 申込情報 | 氏名や生年月日など、個人を特定するための情報 | 約6ヵ月間 |

| クレジット情報 | クレジットカードやローンなどの申込・契約に関する内容 (契約日、契約金額、借入額など) |

約5年間 |

| 返済情報 | 契約したクレジットカードやローンなどの返済に関する情報 (入金日、借入残高、完済日など) |

約5年間 |

| 取引事実情報 | 実行された債権回収に関する情報 | 約5年間(一部例外あり) |

「信用情報に傷がついた」という言葉は、取引事実情報に金融事故が登録されている状態のことです。

金融事故が登録されている方は、どのカードローンも契約できません。

ただし、金融事故にはそれぞれ登録期間が定められています。

以下の登録期間を満了するまで待てば、自動的に信用情報から金融事故を抹消することが可能です。

| 事故情報の内容 | CICでの登録期間 | JICCでの登録期間 | KSC(全国銀行個人信用情報センター)での登録期間 |

|---|---|---|---|

| 60日以上の長期延滞 | 約5年間 | 約5年間 | 約5年間 |

| 債務整理 (任意整理、個人再生など) |

約5年間 | 約5年間 | 約5年間 |

| 自己破産 | 約7年間 | 約5年間 | 約10年間 |

| 代位弁済 | 記載なし | 約5年間 | 約5年間 |

| 自己破産 | 記載なし | 約5年間 | 約5年間 |

金融事故を起こした経験がある方でも、事故情報が抹消されていれば審査通過の可能性はあります。

カードローンを申し込む時は、必ず自身の信用情報を確認しておいてください。

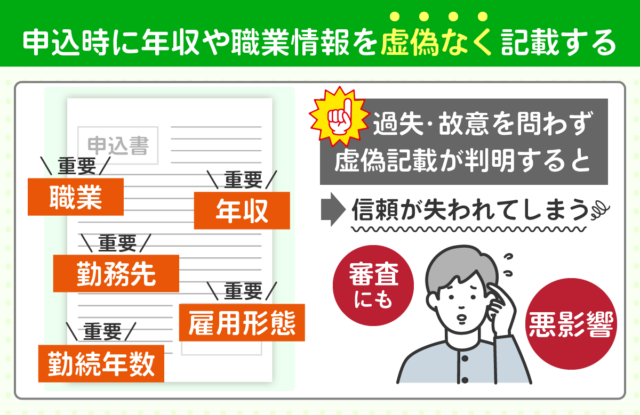

申込時に年収や職業情報を虚偽なく記載する

カードローン審査を少しでも有利に進めたいのであれば、申込内容はなるべく正確に記入するのがおすすめです。

審査では年収や職業などではなく、申込者の返済能力や信頼性が重視されます。

虚偽ではなくても、申請内容に間違いがあると審査に通らなくなります。虚偽の申告は審査の段階で明らかになるため、信用できない人物と判断されるかもしれません。

消費者金融からの信用を失ってしまった場合、審査を通過するのは難しいです。

信用情報と比較すれば、申込内容に記載されている間違いやウソはすぐバレてしまいます。

申込内容には事実だけを記入し、審査へ悪影響が生じないようにしましょう。

また申込内容に間違いやウソがあると、確認のために勤務先や自宅へ電話をかける場合があります。

連絡する時間帯によっては、家族や会社にカードローンの利用がバレてしまうかもしれません。

審査時間も長引いてしまうので、これからカードローンを申し込む方は注意しておいてください。

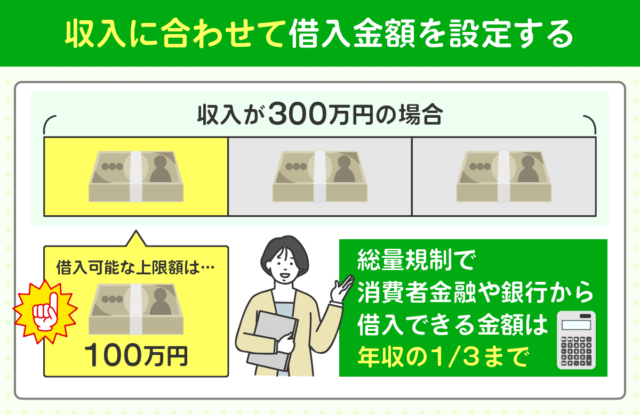

収入に合わせて借入金額を設定する

カードローン審査を通過するには、借入希望額を自身の年収・返済能力に見合った金額へ設定しておく必要があります。

総量規制が施行されている現在、消費者金融や銀行から借入できる金額は年収の1/3までです。

借入希望額を年収の1/3以上で設定していた場合、審査に悪影響を与えてしまいます。

カードローンを申し込む時は、設定した借入希望額が年収1/3以下になっているか必ず確認しておきましょう。

ただし審査を通過できても、年収の1/3にあたる金額まで借入できるとは限りません。

カードローンのほとんどは、審査内容に応じて借入限度額を決定しています。

※契約書の契約極度額の上限が800万円となります。契約極度額はお客さまのお申し込み金額の範囲内でアコムが審査のうえ、決めさせていただきます。

希望額通りの融資が受け取れるかは、審査の結果次第です。

申込内容によっては、借入限度額が希望した金額より低くなってしまう場合もあります。

カードローン契約を検討している方は、このことをよく認識しておいてください。

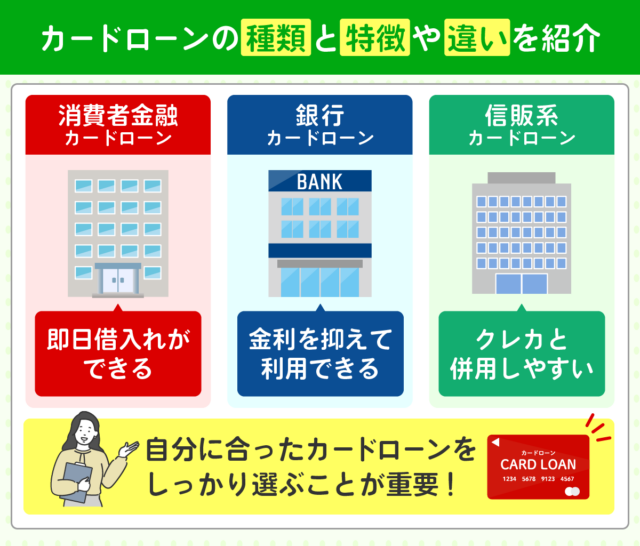

カードローンの種類と特徴や違いを紹介

カードローンは発行する会社によって、以下の3つに大きく分けることができます。

カードローンの種類と特徴

- 消費者金融カードローンは即日で借入れができる

- 銀行カードローンは金利を抑えて利用できる

- 信販系カードローンはクレジットカードと併用しやすい

融資時間・金利・利便性といった部分で差異があるため、シチュエーションに合ったカードローンを選ぶことが重要です。

また上記の3つのカードローンは発行元がそれぞれ違うという点でも大きく異なりますが、適用される法律が違うというのも大きなポイントです。

| 消費者金融カードローン | 銀行カードローン | 信販系カードローン | |

|---|---|---|---|

| 法律 | 貸金業法 | 銀行法 | 貸金業法 |

| 融資時間 | 最短3分 | 平均1週間 | 平均3日営業日 |

| 金利 | 平均18.0% | 平均15.0% | 15.0%~18.0% |

| 在籍確認の際の電話連絡 | 原則なしにできる消費者金融があり | あり | あり |

| 無利息期間 | 対応している消費者金融あり | なし | キャッシュバック対応あり |

消費者金融カードローンと信販系カードローンは同じ「貸金業法」に基づいていますが、銀行カードローンは「銀行法」という法律が適用されます。

この法律によっても金利の上限や借入限度額などのルールに違いが生まれるため、注意が必要です。

カードローンを利用する際に貸金業法や銀行法を厳密に把握しておく必要はありませんが、概要を少し理解しておけば、違法な貸金業者を見分けやすくもなります。

自分の状況に合ったカードローンを見つけるためにも、それぞれのカードローンの違いや特徴を正しく認識しておくことをおすすめします。

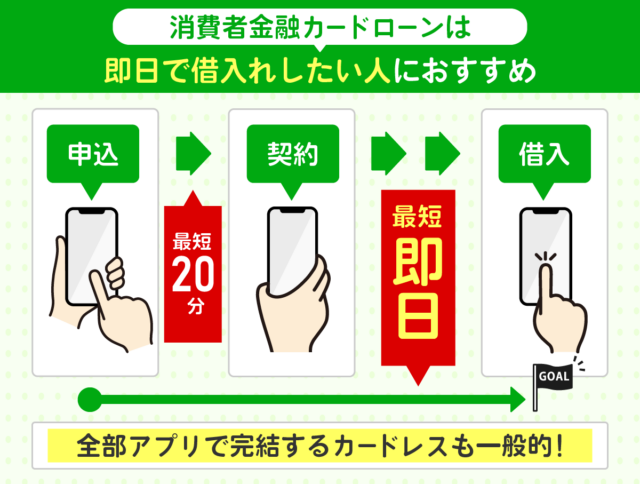

消費者金融カードローンは即日で借入れしたい人におすすめ

諸費者金融カードローンの最大の強みは、その多くが即日で借入れができる融資スピードにあります。

特に大手消費者金融ともなれば、30分以内で借入れまで可能な会社もあります。

とにかく今すぐお金が必要という方は、消費者金融カードローンを中心にして利用する会社を選ぶことをおすすめします。

また消費者金融カードローンでは、素早く融資を行うために、借入れの手続きをできるだけ短縮するようなシステムを採用しているところが多いです。

例えば大手消費者金融では専用アプリによって、借入れや返済を一括で管理することができるシステムを構築しています。

それぞれの会社が提供しているアプリには以下のような特色もあるので、アプリで借入れしたい方はぜひ参考にしてください。

| アプリ手続き可能な消費者金融カードローン | アプリの特徴 |

|---|---|

| プロミス | 利用・ログインでVポイントが貯まる 最短10秒で口座振り込みができる |

| アコム | カードローン・クレジットカードの利用明細がアプリで確認できる 最短10秒で口座振り込みができる※ |

| SMBCモビット | 借入時にLINEPayへのチャージが可能 増額申請もアプリ完結で行うことができる |

| レイク | 審査結果が申込後最短15秒でわかる アプリアイコンの着せ替えができる |

| アイフル | アプリアイコンの着せ替えができる 申込時に必要な書類の提出はカメラで撮って送るだけで完了 |

※金融機関により異なります。

従来のサービスでは専用のローンカードを用いてコンビニや金融機関のATMから現金を引き落としていましたが、今ではアプリを用いいたカードレスサービスが一般的になっています。

カードではなく、アプリから直接口座に振り込んでくれるので、周囲にバレたくない方や、手続きを簡潔に済ませたい方にも消費者金融カードローンはおすすめです。

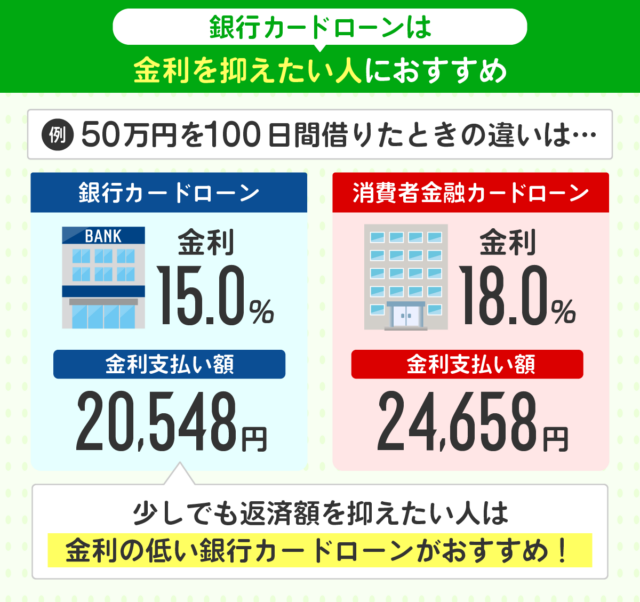

銀行カードローンは金利を抑えたい人におすすめ

銀行カードローンは消費者金融と比べて上限金利が低めに設定されていることが特徴です。

金利が低ければ、返済時の負担が下がるということは明白ですが、銀行カードローンは消費者金融と比べて審査に時間がかかるというデメリットもあります。

銀行カードローンの審査は全て銀行側が行っているわけではなく、工程の一部を保証会社が担っていたり、警視庁データベースへの照会が工程に追加されたことで、即日融資ができなくなってしまいました。

そのため銀行カードローンは即日融資が必要な方には不向きといえますが、逆に時間的に余裕がある場合は低金利ということもあって利用しやすいです。

また銀行カードローンでは貸金業法ではなく、銀行法という法律に基づいてサービスを提供しています。

貸金業法と銀行法の大きな違いは以下の通りです。

| 比較項目 | 貸金業法 | 銀行法 |

|---|---|---|

| 目的 | 不適切な貸金業者を取締り、借り過ぎや違法な業者から借主を守る | 公共性に基づき、信用維持・預金者の保護と国民経済を発展させる |

| 総量規制の有無 | 適用される | 適用されない |

| 金利 | 利息制限法に基づく | 利息制限法に基づく |

そもそも銀行法と貸金業法は目的が明確に異なります。

銀行法が銀行健全に運営していくことと経済の発展を目的としている一方で、貸金業法は不適切な貸金業者から借主を守ることを目的としています。

そのため元々銀行法には総量規制というルールが存在していません。

ただし銀行は総量規制の抜け道として利用されることを防ぐために、それぞれ独自のルールを制定して、自主的に総量規制以上の融資は行っていません。

法律で定められてないからといって、貸金業者よりも多くお金が借りることができるわけではないので注意しましょう。

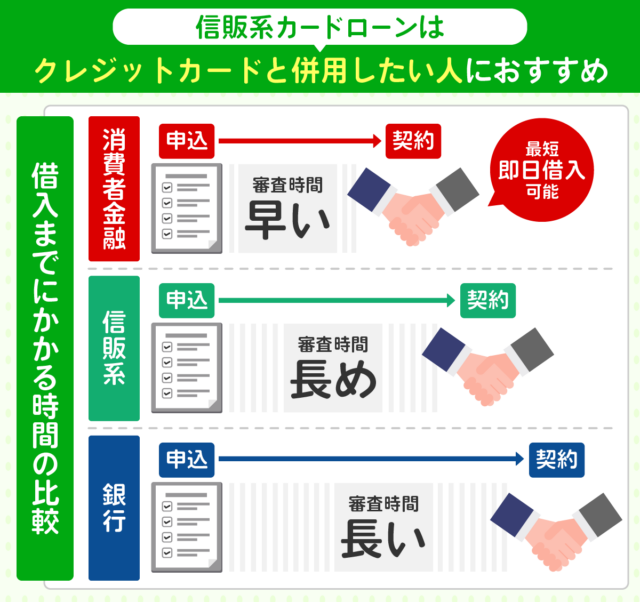

信販系カードローンはクレジットカードと併用したい人におすすめ

信販系カードローンは、その名の通り信販会社が提供しているカードローンとなります。

信販会社=クレジットカード会社というイメージを持っている方もいるかもしれませんが、クレジットカード業務も信販会社の行う信用取引の1つといえます。

そのためクレジットカード会社はクレジットカード業務のみに対して、信販会社はクレジットカード業務も取り扱っている場合が多いです。

信販系カードローンはイメージ的には消費者金融と銀行カードローンの中間といえます。

以下は信販系カードローンの主な特徴です。

信販系カードローンの特徴

- 上限金利の範囲が会社によって大きく異なる

- 総量規制の対象となる

- 優待サービスを受けることができる

信販系カードローンは会社によって貸付条件が大きく変わります。

特に金利は上限15.0%の会社のあれば、18.0%の会社もあるので、信販系カードローンを利用する際は貸付条件をよく確認しましょう。

信販系カードローンの利点として、その会社の優待サービスを受けたり、クレジットカードと併用することで連携しているサービスを受けることもできます。

本来カードローンはお金を借りるためだけのサービスなので、他に特典を受けることができるのは信販系カードローンならではの強みといえます。

カードローンに関するQ&A

カードローンを初めて契約する方の多くは、何らかの悩みや疑問を抱えている場合が多いです。

悩みや疑問を抱えた状態でカードローンを利用すると、契約後に返済トラブルなどが発生しやすくなります。

銀行や消費者金融と契約を行う際は、カードローンに対する疑問や悩みを解消しておきましょう。

ここではカードローンを申し込む際によく聞かれるQ&Aをいくつか紹介します。

| よくある質問 | 回答 |

|---|---|

| カードローンは延滞したら怖い取立てがくる? | 怖い取り立てがくることはない |

| 専業主婦はカードローンを利用できる? | 専業主婦も利用できる |

| 無職はカードローンを利用できる? | 無職は利用できない |

| 返済が一度でも遅れたら借入できなくなる? | すぐに借入できなくなることはない |

| 住宅ローンはカードローンの審査に影響しますか? | 法的には住宅ローンは総量規制の対象からは外れる |

カードローンは延滞したら怖い取立てがくる?

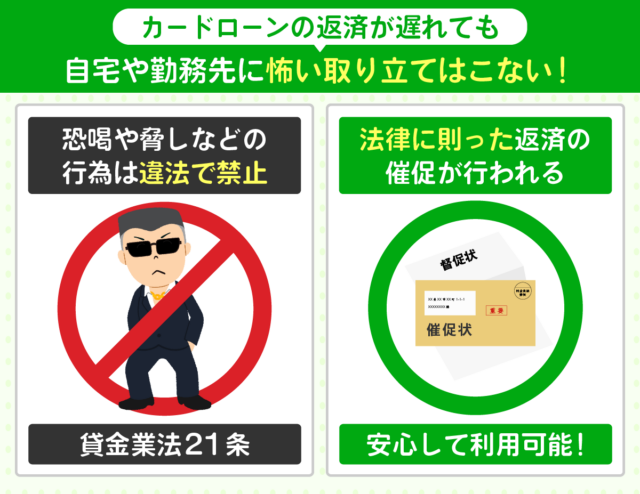

カードローンの返済が遅れても、自宅や勤務先に怖い取り立てがくることはありません。

恐喝や脅しなどを使った取り立て行為は、貸金業法の21条によって禁止されています。

貸金業規制法では、債権の取立てにあたり、人をおどかしたり困惑させることは禁止されていますが、その具体例が法律で明記されるとともに、罰則が引き上げられました(無登録業者の行為も罰則の対象)。

(イ)正当な理由なく、不適当な時間帯(午後9時から午前8時)に取立てを行ったり、勤務先等の居宅以外の場所に電話や訪問を行うこと

(ロ)債務者・保証人以外の第三者に対し、みだりに弁済の要求を行うこと 等

自宅や勤務先に怖い取り立てがくるのは、闇金や違法業者から借入した時だけです。

正規の貸金業者や銀行と契約していれば、心配する必要はありません。

またカードローンの支払い義務は原則、契約者本人だけが対象となっています。

家族だからといって本人に代わって返済する義務はありません。

貸金業法第21条で、法律上支払義務のない者に対し、支払請求をしたり、必要以上に取立への協力を要求することを禁止しています。

返済を延滞・遅延してしまっても、家族や友人が代わりに返済する義務はないです。

カードローン契約後に怖い取り立てがこないか不安な方は、どうか安心してください。

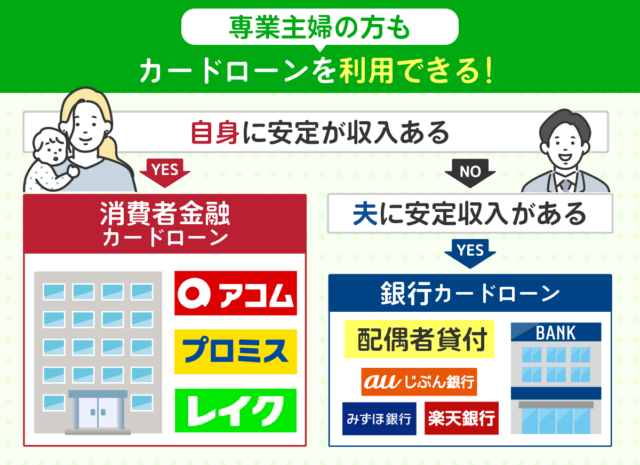

専業主婦の方はカードローンを利用できる?

主婦の方でもカードローンの契約は可能です。

ただし主婦がカードローンを申請する際は、収入の有無に応じて申込先を選ぶ必要があります。

アルバイトやパートによる収入がある場合は、消費者金融カードローンの申請が可能です。

安定した収入さえあれば、消費者金融はアルバイトやパートの方でも借入できます。

収入がまったくない主婦には、銀行カードローンがおすすめです。

例えば、イオン銀行カードローンでは専業主婦でも借りれた利用者の口コミがありました。

何と言っても専業主婦も借りれるというところに魅力がありました。金利も低めだし、いいなと思いましたが、本当に専業主婦でも借りれるの?とやっぱり不安もありました。でも数日後には審査が通り、無事借りることができました。イオンのポイントも貯まるようなので、借りすぎには注意しますが、うまく利用すればポイントも貯めれそうだなと思っています。

一部の銀行カードローンは、「配偶者貸付」による借入が可能となっています。

配偶者貸付とは、申込者と配偶者の年収を合計し、合計額の1/3にあたる金額まで融資を提供するサービスを指します。

また配偶者貸付は、総量規制の対象外です。

配偶者に安定した収入があれば、専業主婦でも借りれる消費者金融もあります。

「カードローンを利用したい」と考えている主婦の方は、自身に適したカードローンを探してみてください。

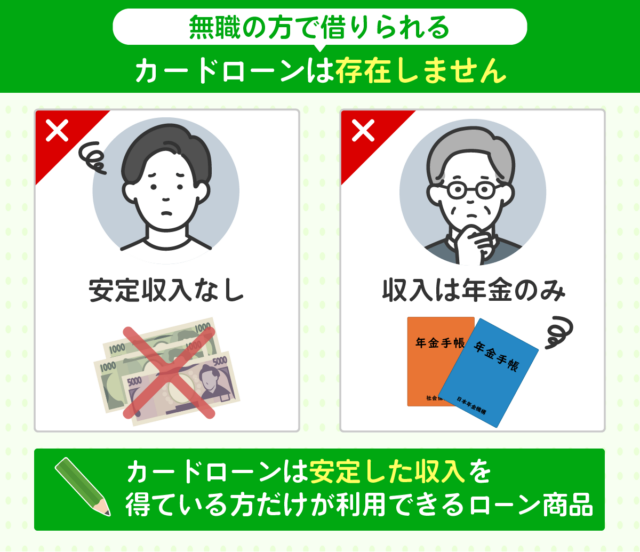

無職の方はカードローンを利用できる?

結論から言うと、無職の方で借りられるカードローンは存在しません。

カードローンは、安定した収入を得ている方だけが利用できるローン商品です。

そのため、安定した収入が確保できていない年金受給者や無職の方は審査に落ちてしまいます。

無職の方がカードローンを利用する場合は、就職する必要があります。

パートやアルバイトの場合でも、安定した収入が得られるのであれば申請は可能です。

またカードローンの審査では、勤続年数も審査基準として確認されます。

勤続年数が短いと、審査時に「途中で退職か転職するかもしれない」と判断される可能性が高いです。

勤続年数が短いかたは、注意しておきましょう。

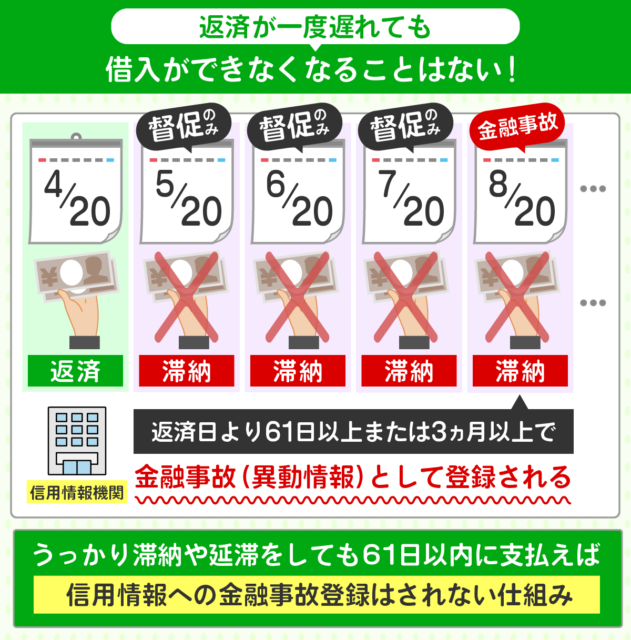

返済が一度でも遅れたら借入できなくなる?

カードローンの返済が一度遅れたとしても、すぐに借入できなくなることはありません。

返済の遅延・延滞が金融事故(異動情報)として登録されるのは、返済日から61日以上経った時です。

返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの

うっかり返済を滞納・延滞しても、61日以内に支払えば金融事故は登録されない仕組みとなっています。

異動情報が登録されていないかぎり、カードローンを利用し続けることは可能です。

ただしカードローンによっては、延滞・滞納した翌日から借入できなくなる場合もあります。

特に銀行カードローンの場合は、すぐ利用停止となってしまう傾向が多いです。

Q カードローンの返済日に残高不足になった場合、どうなりますか

A カードローンの返済日に残高不足になった場合は延滞となり、カードローンが利用できなくなります。

カードローンの利用を検討している方は、期日通りの返済を心がけてください。

住宅ローンはカードローンの審査に影響する?

前提として、カードローン審査の基準は会社ごとに異なり、また公開されているものではないので、住宅ローンがカードローン審査には影響しないと明言することはできません。

ただし法的には住宅ローンは総量規制の対象からは外れます。

総量規制はあくまで「貸金業者」に適用されるものなので、在宅ローンがあるからといって借入可能な金額が減ることはありません。

また住宅ローンがあってもカードローン審査に通過した事例はあります。

私は、元来お金を借りる事をあまりよく考えていませんでした。そんな時、SMBCモビットよりハガキが届きました。私が、住宅ローンを三井住友銀行を活用していた為、三井住友銀行モビットに加入していたからだと思います。そのはがきには、2か月間金利が0と記載してありました。つまり2か月間はただでお金が借りられるのです。ちょうどボーナスの1ヶ月前でしたので私はお金を借りる事にしました。旅行に行く為です。借りるのはいつも行く三井住友銀行のATMで行うことが出来ました。ATMの手数料もかからなかったのでよかったです。私は、その後すぐにお金を返しましたが、おかげで繁忙期前に家族で旅行に行けました。

このように住宅ローンを組んでいる場合でも、カードローンでお金を借りることができます。

ただし逆のパターンには注意してください。

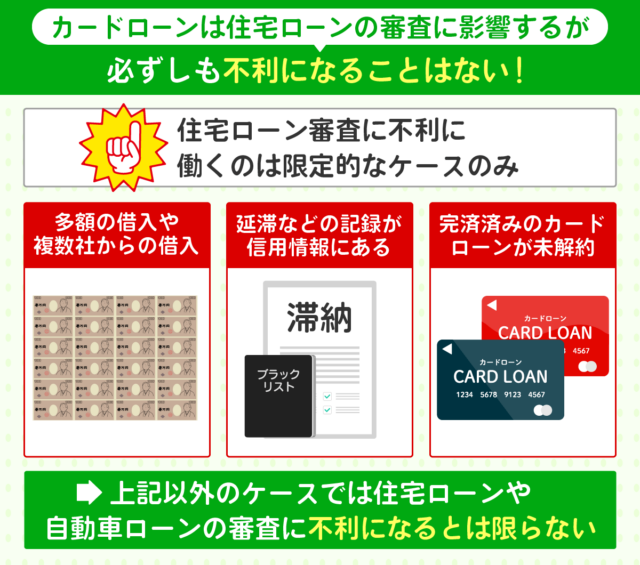

既に貸金業者のカードローンでお金を借りていると、住宅ローンや自動車ローンを組む場合は審査に影響が出る可能性があります。

カードローンでの借入れは計画的に行うようにしましょう。

カードローンおすすめランキングまとめ

ここまでカードローンおすすめランキングを紹介しました。

これから借入をする方は自分の職業・年収・借入状況など自分の属性に合ったカードローンを選びましょう。

現在カードローンサービスではスマホやATMを活用したスピーディな融資システムの構築や、独自の審査基準を設けています。

また、どのカードローンにも一長一短はあるので、申込時は自分の状況や目的に合致しつつ、返済負担が少ない業者を選択することも大切です。

消費者金融や銀行カードローンなどによって異なるローンプランがあるため、1つ目のカードローンは落ちても、2つ目で通ることも考えられます。

しかし、以下のような貸金業者には注意が必要です。

注意すべき貸金業者

- 審査なしと銘打った貸金業者

- 甘い言葉や誇大広告をかけてくる違法な貸金業者

- SNSなどで個人間融資を行っている貸金業者

- 明らかな違法金利を適用している貸金業者

上記のような業者でお金を借りることができたとしても、法外な金利の請求や違法な取立てによって日常生活に支障をきたす場合があります。

一方で本記事で紹介したカードローンは「貸金業法」や「銀行法」に基づいた国から認可をうけた貸金業者のため、安心して借入が可能です。

自分の属性に合うピッタリなカードローンを選択し、無理のない範囲で利用してみてはいかがでしょうか。