「絶対通るおまとめローンってあるの?」

「審査通りやすいおすすめの借入先を選びたい」

おまとめローンを利用すれば、借金を一本化でき、返済を毎月1回にまとめられます。

しかし、複数の借入先がある方はおまとめローンの審査に不安があるのではないでしょうか。

審査なしやゆるい審査で、必ず借りれるおまとめローンだと、返済されないリスクがあるからです。

ですが、おまとめローンは総量規制が適用されず、すでに多額の借入をしている方でも利用できる可能性があります。

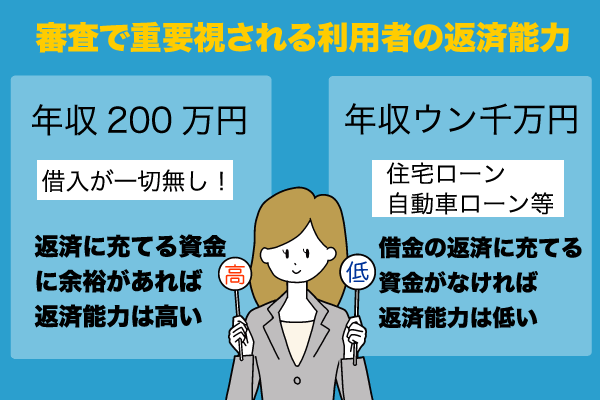

おまとめローンの審査で重要視されるのは、申込者の返済能力です。

・他社の借入状況

・年収と返済負担率

・信用情報

・安定収入

この記事では、おすすめのおまとめローンの特徴や審査通過のためのポイントなどについて解説しています。

また、金利を引き下げて利用できるおすすめおまとめローンも紹介します。

おまとめローンおすすめランキング

※当記事の掲載順位はランキング根拠に基づいて作成しております。

「おまとめローンがどこも通らない場合はどうしよう…」と不安を感じる方は、以下でおまとめ後の金額をシミュレーションできるので、診断を試してみてください。

- ローン1×

- +

- おまとめ消費者金融

-

横浜銀行

横浜銀行 SMBCモビット

SMBCモビット アイフル

アイフル 中央リテール

中央リテール

- おまとめ後の完済予定回数

- ヶ月

※当シミュレーションは簡易的なものであり、返済方式を元利均等返済で計算しております

※シミュレーション結果はあくまで簡易的なものであり、実際の支払額と異なる場合がございます

注釈

※おまとめローンは、多重債務を解決できる対策ではありません。

多重債務を根本的に解決したい場合は、債務整理の相談を検討するのがおすすめです。

参考:多重債務問題の相談窓口

この記事でわかること

- 絶対通る審査なしのおまとめローンはない

- 横浜銀行カードローンは審査スピードが最短即日・3秒結果表示のお借り入れ診断が利用可能

- おまとめローンは「金利・審査難易度・申込条件」をもとに選ぶのがおすすめ

- おまとめローンの審査を成功させるための3つの対策

絶対通るおまとめローンはある?ブラックOKで審査なしのおまとめローンはありません

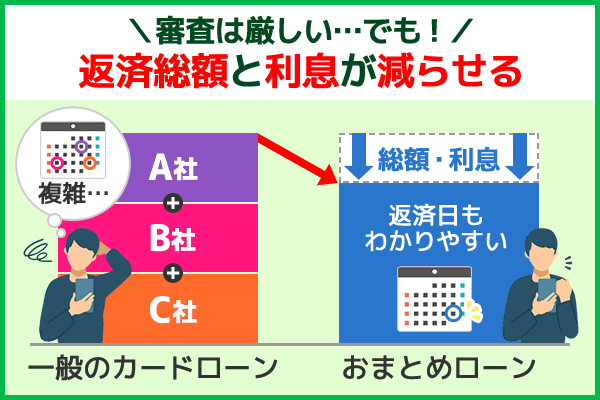

おまとめローンの審査は、一般的なカードローンよりも厳しいです。

中小消費者金融でも銀行でも、絶対通るおまとめローンは存在しません。

その理由は一般的な消費者金融のカードローンなどと比べて、おまとめローンの限度額が高いからです。

しかしおまとめローンは既にあるローンの返済総額を減らして、利用者の借金負担を軽くするという目的があります。

そのため総量規制の「例外貸付け」に該当し、他社から複数の借入がある状況でも審査が不利にならないというメリットがあります。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用:日本貸金業協会「総量規制が適用されない場合について」

誰でも通る審査の甘いおまとめローンはないですが、複数社から借入をしている方は申込を検討するのがおすすめです。

特に横浜銀行カードローンのおまとめローンは、他と比べて限度額が高く、金利を低く借入することができます。

返済の負担を軽くしたいけど、どこのおまとめローンに申し込めばいいか分からない方は横浜銀行カードローンのおまとめローンがおすすめです。

| カードローン名 | 特徴 | 金利 | 審査時間 | 借入限度額 |

|---|---|---|---|---|

横浜銀行カードローン |

リボ払いも おまとめ可能! 申込はこちら |

年1.5%~ 14.6% |

最短即日 | 最大1,000万円 (10万円単位) |

SMBCモビット |

返済期間を 延長可能 申込はこちら |

年3.00%~ 18.00% |

最短15分 | 800万円 |

中央リテール |

審査~融資まで最短1日完結 申込はこちら |

年10.95%~ 13.0% |

最短2時間 | 500万円 |

【スワイプで左右にスクロールできます】

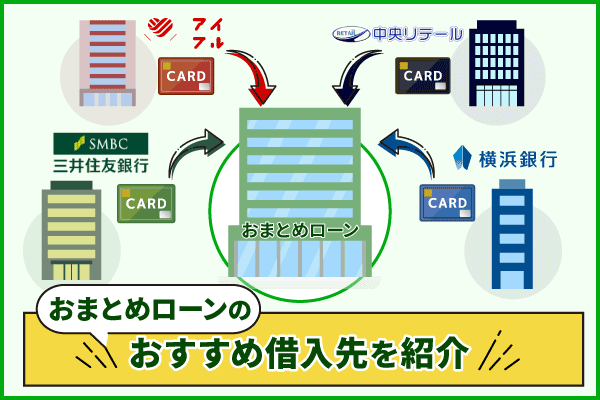

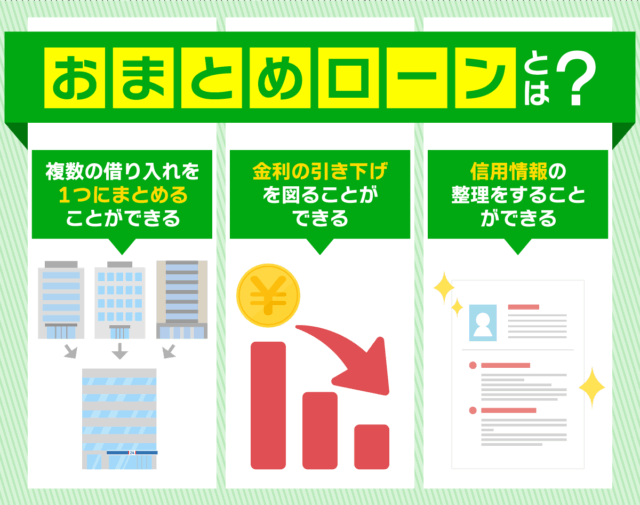

おまとめローンとは複数の借入を一本化できるローンサービス

おまとめローンとは、複数の金融機関から借りた資金を1社に統一できるローン商品です。

借金をおまとめローンで一本化すると、以下のメリットがあります。

おまとめローンのメリット

・金利を引き下げられる可能性がある

・返済管理を1つに減らせる

・信用情報の整理ができる

おまとめローンは借入先を一つにまとめることで、金利の引き下げを図ることが可能です。

適用金利が低いおまとめローンへ乗り換えできれば、返済総額を節約できます。

また、おまとめローンは借金の返済日を1回にまとめたい時にも便利です。

毎月の返済管理を軽減することで、精神的負担も軽減できます。

下記の条件に当てはまる人は、ぜひおまとめローンおすすめの利用を検討してみてください。

おまとめローンをおすすめしたい人

・借入先が2~3社以上ある

・毎月の支払が大変

・借入の負担が大きい

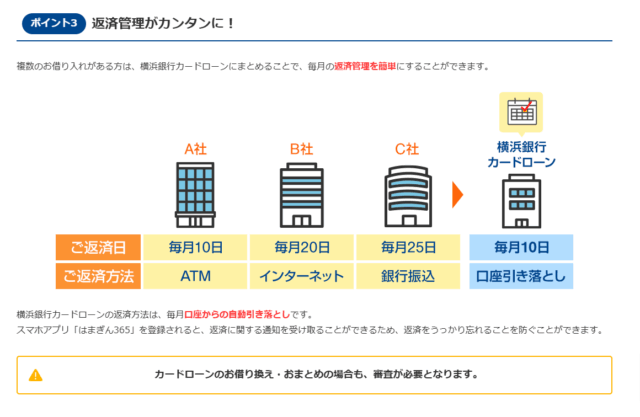

引用:横浜銀行公式サイト

おまとめローンは消費者金融だけでなく、銀行ローンやクレジットカードのリボ払いも対象のため複数社での借入があり、ひとつにまとめて計画的に返済していきたいという方にはピッタリです。

※申込時間や審査状況によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

横浜銀行のおまとめローンは、金利が年1.5~14.6%(変動金利)で他のカードローンに比べて低金利という特徴があります。

「急ぎで審査結果を知りたいが、金利も気になる」という方には横浜銀行でのおまとめローンがおすすめです。

SMBCモビットの審査も最短15分で審査完了するので、気になる方はチェックしてみてください。

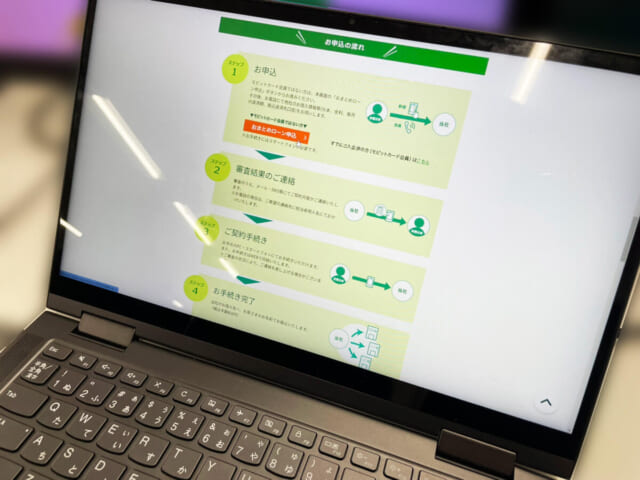

申し込み前に融資が可能どうかを簡易診断できるので、審査が不安な方は「横浜銀行カードローンの3秒診断」を試してみてください。

\借入可能か事前にわかる3秒診断/

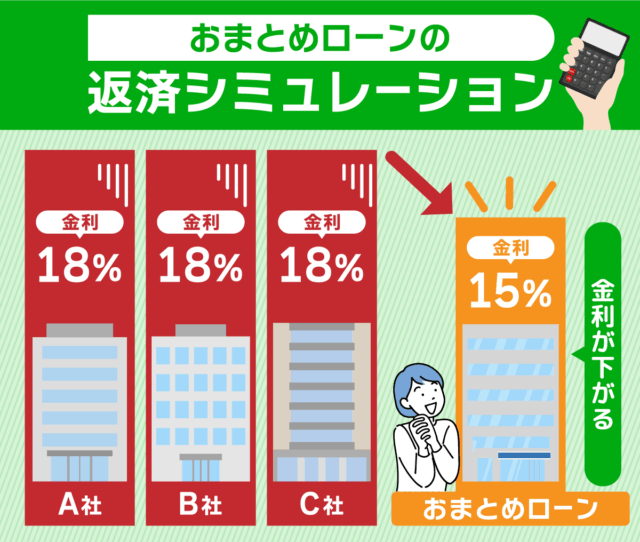

おまとめローンを実際に利用した場合のシミュレーション結果

おまとめローンでどれだけの効果があるか知りたい方向けに、実際におまとめした時の返済シミュレーションをしてみました。

たとえば、A社・B社・C社の3社からお金を借りたと想定します。

それぞれの借入金額・適応金利は、以下の通りです。

| A社 | B社 | C社 | |

|---|---|---|---|

| 借入金額 | 30万円 | 20万円 | 10万円 |

| 金利 | 18.0% | 18.0% | 18.0% |

各金融機関ごとに、借入額・返済日などの契約内容はそれぞれ異なります。

そのため3つの金融機関から借入していると、毎月違う金額の返済を3回も実施しなければいけません。

借入先ごとに加算される金利も変わってくるため、返済状況を把握するだけでも大変です。

しかしおまとめローンで借金を一本化すれば、毎月の返済は1回に統一されます。

適用金利15.0%のおまとめローンを契約できた場合、今後適用される金利は15.0%までです。

適用金利を約9%節約できる分だけ、返済総額も減らせます。

各金融機関の返済額・返済総額は、以下の通りです。

| 借入先 | 毎月の返済額(1年間で完済する場合) | 返済総額(1年間で完済した場合) |

|---|---|---|

| A社 | 27,503円 | 330,034円 |

| B社 | 18,335円 | 220,018円 |

| C社 | 9,167円 | 110,007円 |

| おまとめローン | 54,154円 | 649,850円 |

A社・B社・C社での借入を1年で完済する場合、毎月の返済額は55,005円となります。

しかしおまとめローンで一本化した場合、1ヵ月ごとの返済額は54,154円です。

返済総額で比較した場合、資金を約10,209円節約できた結果になります。

借金の返済額が大きすぎて苦しいという方は、金利が節約できるおまとめローンの利用を検討してみましょう。

消費者金融カードローンと銀行カードローンで特徴が変わってくるため、比較してご自身に合ったおまとめローンを探してみてください。

おまとめローンはいくらまで借りれる?限度額について解説

おまとめローンは、現在の借入れ残高の合計額まで借入可能です。

例を上げると、A社から50万円、B社から40万円、C社から30万円借りている場合、おまとめローンの借入限度額は120万円となります。

→借入額合計の120万円がおまとめローンの借入限度額となる

また、通常のカードローンの場合は総量規制の対象外となるのは銀行カードローンのみですが、おまとめローンは総量規制の対象外なので年収の三分の一を超える借入れは可能です。

総量規制が適用される場合は年収の三分の一を超える借入れができないため、例えば年収300万円の人の借入可能額は100万円ですが、おまとめローンの場合は100万円以上の融資を受けることが可能になります。

おまとめローンは追加で借り入れることができないため、適用金利なども加味したうえで借入希望額をよく考えてから申し込みましょう。

ただし、総量規制の対象外だからといって、高額な希望額を設定してしまわないように注意が必要です。

おまとめローンとしておすすめなカードローン8選

ここでは、おまとめローンとしておすすめなカードローンを紹介します。

今回紹介するのは、銀行カードローン・消費者金融カードローンをまとめた以下のカードローン8社です。

| カードローン会社 | 特徴 | 適用金利 | 審査スピード※ | WEB完結 |

|---|---|---|---|---|

| 横浜銀行カードローン 詳細はこちら |

上限金利が低い 来店不要でリボ払いなどをおまとめ可能 |

年1.5%~14.6% | 最短即日 | 〇 |

| SMBCモビット 詳細はこちら |

返済期間が最長13年4ヶ月 | 年3.0%~18.0% | 最短15分 | 〇 |

| 中央リテール カードローン 詳細はこちら |

金利が比較的低い 最短2時間で審査完了 |

年10.95%~13.0% | 最短2時間 | × |

| アイフル 詳細はこちら |

銀行カードローンもおまとめ可能 | 年3.0%~17.5% | 最短18分 | 〇 |

| 三井住友カード カードローン |

返済実績に応じて金利引下げ | 年1.5%~15.0% | 最短5分で即時発行可能※2 | 〇 |

| ライフカード サポートローン 詳細はこちら |

最短7日でおまとめ可能 | 年12.0%~16.5% | 最短7日 | × |

| 東京スター銀行 詳細はこちら |

最高1000万円まで可能 固定金利 |

年率9.8%・12.5%・14.6% | 最短翌営業日 | 〇 |

| プロミス ※3 詳細はこちら |

最短即日融資が可能 | 年6.3%~17.8% | 最短即日 | 〇 |

注釈

※申込時間や審査状況によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

※2:最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※2:最短5分の会員番号発行 受付時間:9:00〜19:30

※3:リンク先はフリーキャッシング/レディースキャッシングの申込ページです。

上記のローン商品はどれも、おまとめローンとしておすすめできるカードローンです。

消費者金融で一度でも借りるとやばいと考える方も多いかもしれませんが、貸金業登録された正規の金融業者の為安心です。

ただし金利や審査スピードは、それぞれの商品ごとに大きく異なります。

メリット・デメリットと金利を比較したうえで、おまとめローンに申し込みましょう。

また消費者金融・銀行どちらへ申し込んでも、お金借りる時は必ず審査が行われます。

最低年収などの安定した収入が必須となるので、注意しましょう。

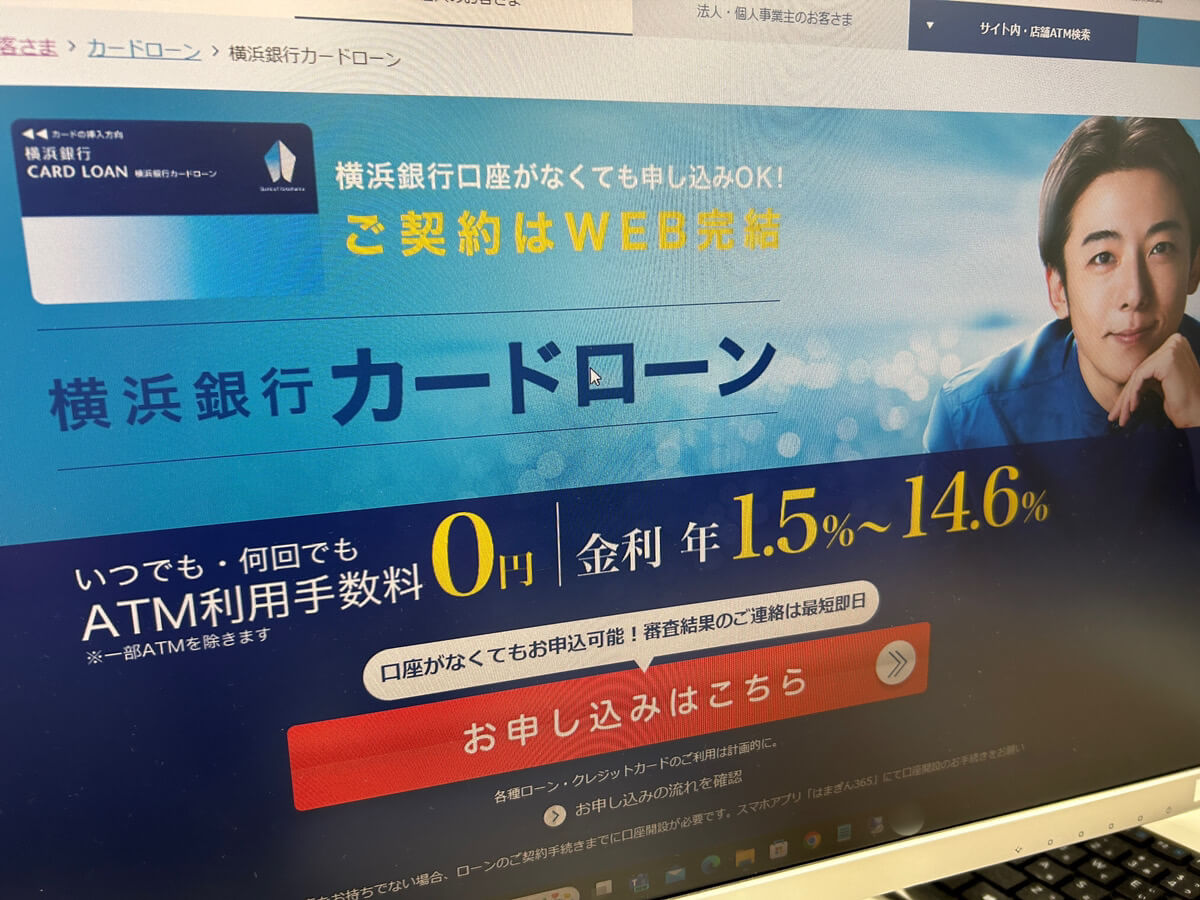

横浜銀行カードローンは来店不要でリボ払いなどをおまとめ可能

おすすめPOINT

- 最大金利年14.6%で借金を一本化できる

- 横浜銀行の口座をお持ちの方におすすめ

- WEB完結で簡単に申し込みできる

横浜銀行カードローンの金利は年1.5~14.6%(変動金利)です。

銀行カードローンの為、審査スピードは最短即日になります。

横浜銀行の口座を持っていない人も、気軽に申し込むことが可能です。

※現在横浜銀行の口座をお持ちでない方は契約までに口座開設が必須です。

ただし申込対象者は、神奈川県全域、東京都全域、または群馬県(前橋市、高崎市、桐生市)に在住または在勤されている方を推奨しています。

消費者金融、銀行などの借入に加えて、リボ払いや他ローンなどもおまとめ可能です。

また消費者金融系のおまとめローンと比べて上限金利が低く、かつWeb完結でスマホから簡単に申込むことができます。

以下は横浜銀行カードローンと消費者金融系のおまとめローンを、上限金利とWeb完結の項目で比較した表です。

| カードローン会社 | 上限金利(年率) | Web完結 |

|---|---|---|

| 横浜銀行カードローン | 14.6% | ◯ |

| アイフル | 17.5% | ◯ |

| プロミス | 17.8% | ◯ |

| 中央リテール | 13.0% | ✕ |

現在14.6%以上の借入ローンがあり、申込みの手軽さと金利の低さを両立したい人は、横浜銀行カードローンの借入を検討してみましょう。

公式サイトより審査前に3秒で借入診断できるので、横浜銀行カードローン公式サイトから診断を試してみてください。

| 金利(実質年率) | 年1.5%~14.6%(変動金利) |

|---|---|

| 審査スピード | 最短即日 |

| WEB完結 | 〇 |

| 申込対象 |

次の条件をすべて満たす方

|

| 担保・保証人 | 不要。SMBCコンシューマーファイナンス株式会社が保証します |

SMBCモビットのおまとめローンなら長期的な返済にも対応

おすすめPOINT

- 返済期間は最長13年4ヶ月

- Web完結で契約完了

- 審査時間は最短15分※

SMBCモビットのおまとめローンは、大手消費者金融の1つであり、おまとめローンも提供しています。

その特徴の1つとして、SMBCモビットは返済期間が他のおまとめローンよりも長めであることです。

以下は返済期間について他の消費者金融おまとめローンと比較した表です。

| カードローン会社 | 返済回数(返済期間) |

|---|---|

| SMBCモビット | 最大160回(最長13年4ヵ月) |

| アイフル | 最大120回(最長10年) |

| プロミス | 最大120回(最長10年) |

消費者金融や銀行のおまとめローンの返済期間は基本的に10年ですが、SMBCモビットは最長13年4ヶ月まで状況によっては伸ばすことができます。

予め長期的な返済を考えている人はSMBCモビットを検討してみてもいいかもしれません。

ただし期間を伸ばしすぎるのは、結果的におまとめ前よりも総支払金額が増える可能性もあるので注意しましょう。

SMBCモビットの公式サイトでは、毎月の返済額や返済月数別でシミュレーションを行うこともできるので、申し込む前に予め返済計画はしっかり立てておくことをおすすめします。

| 金利(実質年率) | 3.0%~18.0% |

|---|---|

| 審査スピード | 最短15分※ |

| WEB完結 | 〇 |

| 申込対象 | 満年齢20才~65才の安定した収入のある人 |

| 担保・保証人 | 不要 |

※お申込み時間や審査によりご希望に添えない場合がございます。

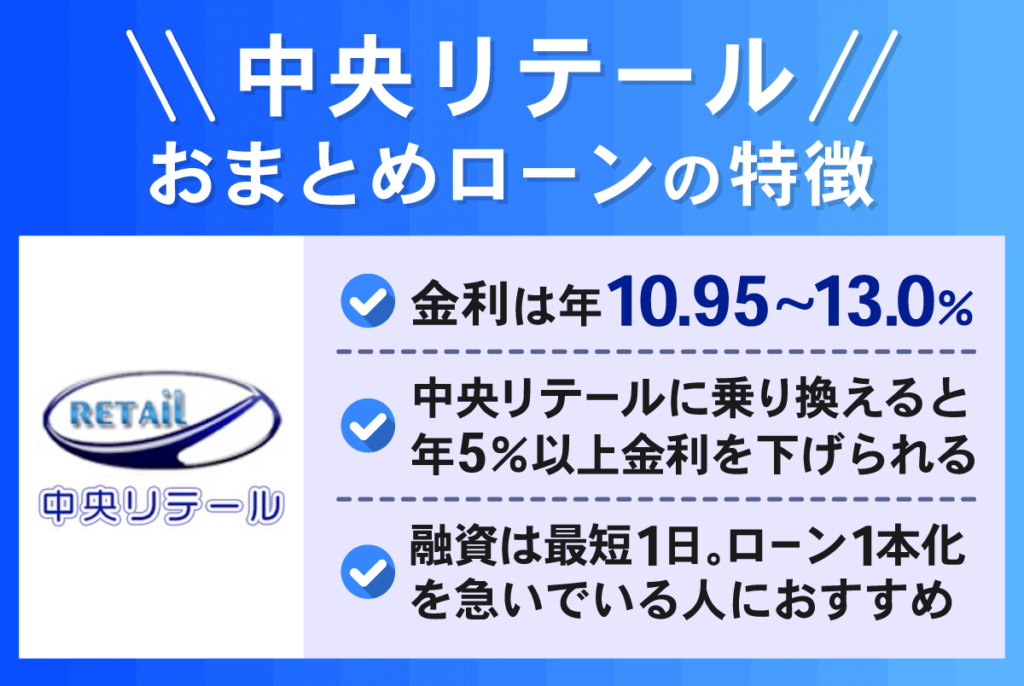

中央リテールは審査から融資まで最短で1日で完結できる

おすすめPOINT

- 審査から融資までを最短1日で完結

- 返済期間が最長10年で120回と長く設定できる

- 利用限度額は500万円まで融資できる

中央リテールは、おまとめローンを専門としている消費者金融です。

審査まで最短で2時間、融資までも最短1日で完了できるため、すぐに複数のローンを一本化したい人におすすめです。

無担保おまとめローンの場合は年10.95%~13.0%と、他社に比べて比較的低い金利で設定されています。

一般的な消費者金融の場合は年15.0%~18.0%程度のため、中央リテールに乗り換えると年5%以上金利を下げることができます。

例えば100万円の借入を3年(36回)で返済する場合、毎月の返済額の差は以下の通りになります。

| 金利(実質年率) | 毎月の返済額 |

|---|---|

| 18.0% | 36,152円 |

| 13.0% | 33,694円 |

おまとめローンを専門で取り扱っているだけあって、他の消費者金融と比べても毎月の負担を大きく軽減することができます。

ただし中央リテールは対面での与信審査を重視しており、契約には来店が必須となります。

遠方では利用しづらいので、申込みを検討する際は来店することも考慮しましょう。

年間の金利を抑えて今すぐおまとめローンをご利用したい方は、中央リテールを利用してみてはいかがでしょうか。

| 金利(実質年率) | 10.95%~13.0% |

|---|---|

| 審査スピード | 最短2時間 |

| WEB完結 | ✖ |

| 申込対象 | 25歳~55歳程度の方 |

| 担保・保証人 | 不要 |

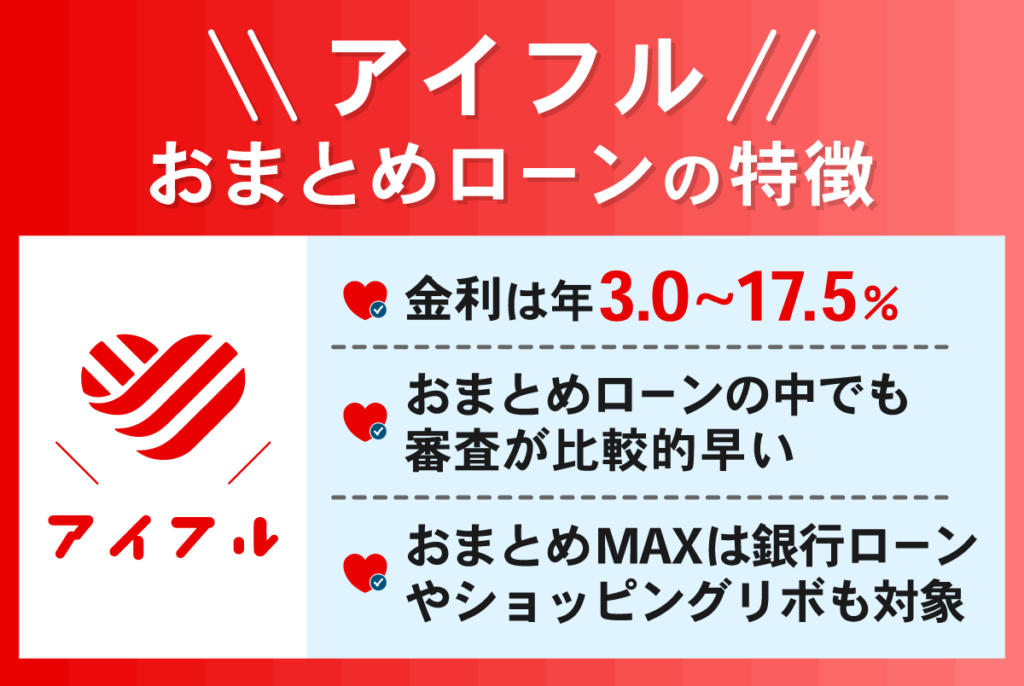

アイフルのおまとめMAXは24時間365日いつでもWEBから申請できる

おすすめPOINT

- WEB申し込みは24時間365日対応可能

- 貸金業だけでなく、銀行ローンやショッピングリボもおまとめ可能

- カードレス・郵送物なしで借入可能

アイフルの「おまとめMAX」は、WEB申込であれば24時間365日いつでも申し込みできます。

手続きに時間をかけたくない人や、なるべく早めにおまとめを完了させたい人におすすめなローン商品です。

他の大手消費者金融のおまとめローンの審査時間を比較すると以下の通りになります。

| カードローン会社 | 審査スピード※ |

|---|---|

| アイフル | 最短18分 |

| SMBCモビット | 最短15分 |

| プロミス | 最短即日 |

※申込時間や審査状況によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

おまとめローンの審査は、通常のカードローンよりも少し時間がかかる傾向にありますが、アイフルはその中でも比較的に早く審査が終わります。

返済期間に追われて時間がないという方は選択肢の1つにしておいてもいいでしょう。

またおまとめMAXはカードローンだけでなく、銀行ローンやショッピングリボも対象に含めています。

どのような金融商品でできた借金も、すべてアイフル1社にまとめることが可能です。

ローンカード・郵送物なしで手続きできるため、家族にバレる心配もありません。

また、アイフルは2社目カードローンとしてもおすすめのカードローンです。

周囲に気づかれることなく契約したい人は、アイフルのおまとめMAXを検討してみましょう。

| 貸付利率 | 3.0%~17.5%(実質年率) |

|---|---|

| 契約限度額又は貸付金額 | 1万円~800万円 |

| 返済方式 | 元利定額返済方式 |

| 貸付対象者 | 満20歳以上の定期的な収入と返済能力を有する方でアイフル基準を満たす方 |

| 担保・連帯保証人 | 不要 |

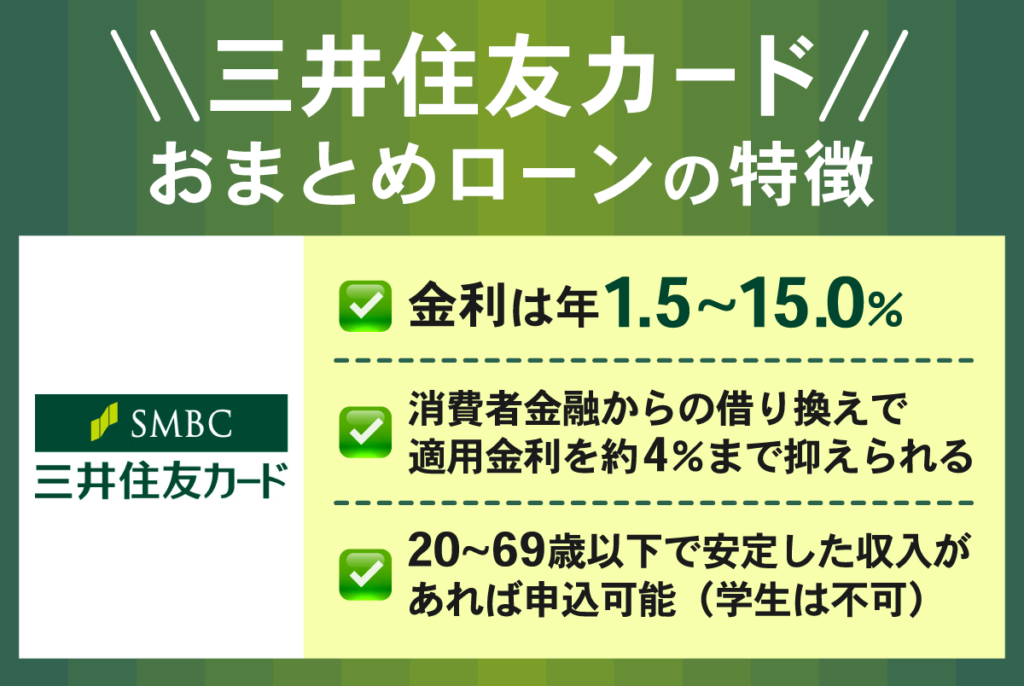

三井住友カード カードローンでまとめると最大1.2%の金利引き下げが可能

おすすめPOINT

- 契約できれば最大金利を15.0%まで節約することが可能!

- 返済実績によっては金利を最大1.2%まで引き下げできる

- WEB完結での申し込みなら来店が必要なし

三井住友カード カードローンは、金利1.5%~15.0%で契約できる信販・クレジット系カードローンです。

消費者金融から借り換えた場合、適用金利を約4%まで抑えられます。

また多数の返済実績を持つ人は、利用後の翌年から0.3%ずつ金利を引き下げることが可能です。

順調に返済実績を積み重ねていけば、最大1.2%まで金利を減らせます。

現在借入している金利が15%を超える人は、三井住友カード カードローンの利用を検討してみてください。

金利15.0%でさらに最大1.2%金利引下げができるので、利息を抑えたい方におすすめです。

20歳~69歳以下で安定した収入があれば学生を除き、誰でも申込できます。

WEB完結も可能なので来店する時間がない人でも利用可能です。

おまとめローンという商品はなく、総量規制対象ですが、借換え・おまとめに利用することもできます。

三井住友銀行ユーザーの方は、三井住友カード カードローンは利用するハードルが低いと言えるでしょう。

| 金利(実質年率) | 1.5%~15.0% |

|---|---|

| 審査スピード | 最短5分で即時発行可能 ※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。 最短5分の会員番号発行 受付時間:9:00〜19:30 |

| WEB完結 | 〇 |

| 申込対象 | 満20歳以上~69歳以下で安定収入のある方(学生は除く) |

| 担保・保証人 | 不要 |

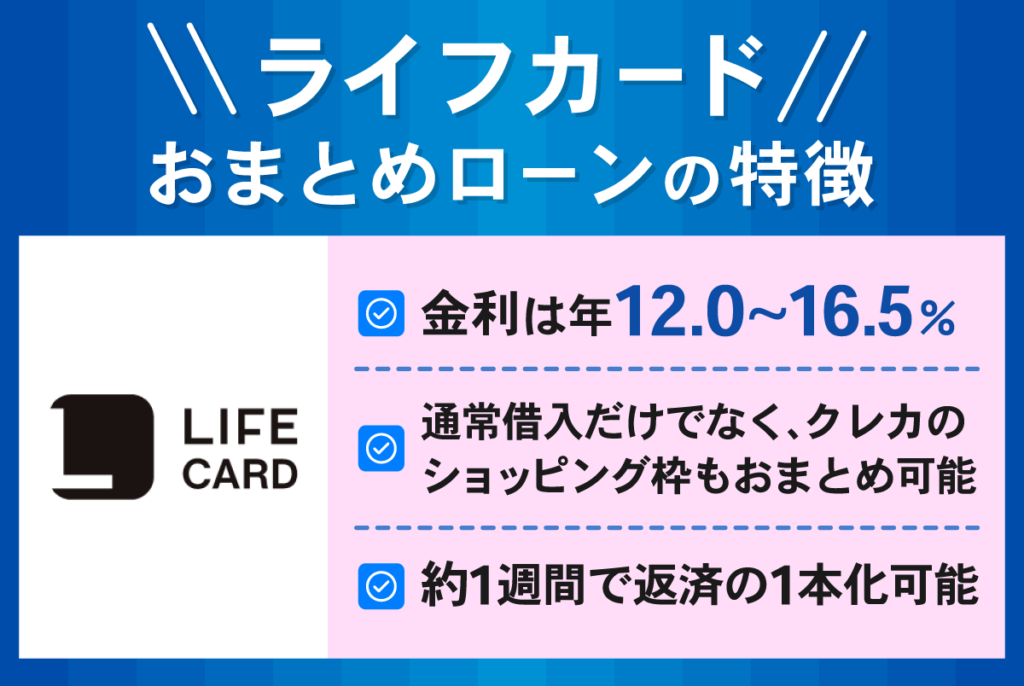

ライフカードのサポートローンなら最短7日でおまとめ可能

おすすめPOINT

- 最短7日でおまとめできる

- 満26歳以上であれば雇用形態限らずに借入可能

- 利用限度額は500万円まで融資できる

ライフカード(サポートローン)は、おまとめ専用のローン商品です。

複数の借入先を一本化したい人は、選択肢の一つとして検討してみましょう。

通常の借入だけではなく、クレジットカードのショッピング枠もまとめることができます。

大手の消費者金融の中には銀行カードローンの借入やクレジットカードのショッピング枠の借入がおまとめの対象にならない場合があります。

| カードローン会社 | おまとめ対象借入 |

|---|---|

| ライフカード(サポートローン) | 銀行カードローン:可 クレジットのショッピング枠:可 |

| アイフル | 銀行カードローン:可 クレジットのショッピング枠:可 |

| SMBCモビット | 銀行カードローン:不可 クレジットのショッピング枠:不可 |

| プロミス | 銀行カードローン:不可 クレジットのショッピング枠:不可 |

最短7日でおまとめできるので、1週間前後で返済を一本化可能です。

また実質年率12.0%~16.5%で、利用限度額は500万円までとなっています。

大手消費者金融のおまとめローンほど金利が高くないので、銀行カードローンやクレジットカードのショッピング枠の借入があり、負担を抑えたい人はライフカードでのおまとめを検討しましょう。

ただ26歳未満の人は、利用できないため注意してください。

| 金利(実質年率) | 12.0〜16.5% |

|---|---|

| 審査スピード | 最短7日 |

| WEB完結 | ✖ |

| 申込対象 | 満26歳以上で安定した収入のある方 |

| 担保・保証人 | 不要 |

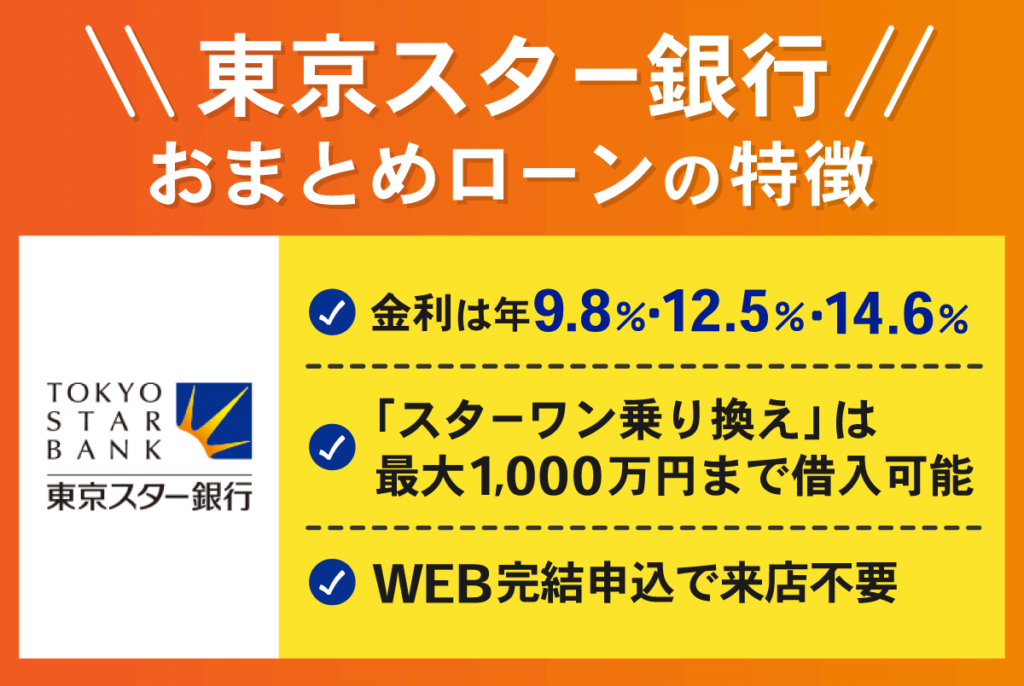

東京スター銀行は最高1000万円までのおまとめが可能

おすすめPOINT

- WEB申し込みは24時間365日対応可能

- 年率9.8%・12.5%・14.6%と固定金利の為金利を大幅に減らすことも可能

- カードレス・郵送物なしで借入可能

東京スター銀行のおまとめローン「スターワン乗り換え」は、最大1,000万円まで借入できます。

最大1,000万円まで借入ができるというのは、大手消費者金融のおまとめローンでは見られない強みといえます。

以下は東京スター銀行とその他のおまとめローンの借入限度額の比較です。

| カードローン会社 | 借入限度額 |

|---|---|

| 東京スター銀行 | 1,000万円 |

| アイフル | 800万円 |

| SMBCモビット | 800万円 |

| プロミス | 300万円 |

金利は、年率9.8%・12.5%・14.6%と固定金利の為金利を大幅に減らすことも可能です。

またWEB完結に対応しているため、店舗に直接来店する必要もありません。

公式サイトの簡単1秒審査で、申込前におまとめローンを組めるか診断することも可能です。

ただ東京スター銀行のおまとめローンの申込条件は、以下の内容となっています。

- 給与所得者の方(正社員・契約社員・派遣社員の方)

- 年収200万円以上の方

最低年収が200万円以上と指定されているため、申し込む際は注意が必要です。

また公式ホームページに「本気で返済したい人」がおすすめと書かれているので、審査が厳しいかもしれません。

利用を検討している方は、申込条件を必ず満たしておきましょう。

東京スター銀行おまとめローン(スターワン乗り換えローン)の公式サイトはこちら

| 金利(実質年率) | 年率9.8%・12.5%・14.6%(固定金利・保証料込) |

|---|---|

| 審査スピード | 最短翌営業日 |

| WEB完結 | 〇 |

| 申込対象 | ご契約時の年齢が満20歳以上、満65歳未満の方が対象 |

| 担保・保証人 | 不要 |

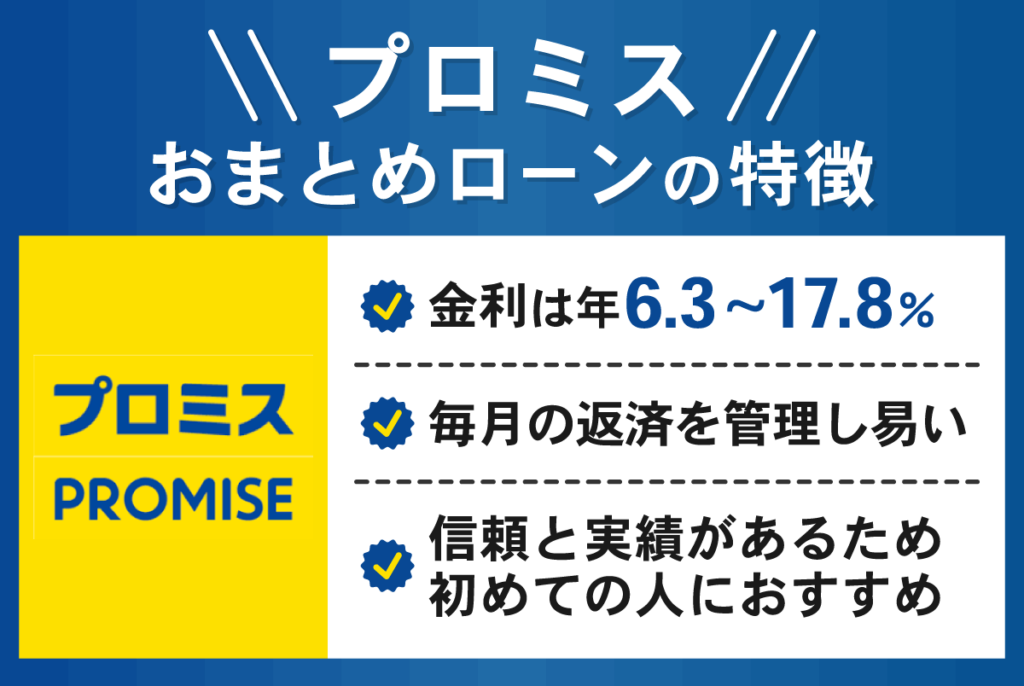

プロミスのおまとめローンなら即日融資可能

おすすめPOINT

- WEB申し込みは24時間365日対応可能

- 全国どこにいても借入可能

- 審査スピードは最短即日で借入可能

プロミスのおまとめローンは、消費者金融のため最短で即日融資可能です。

消費者金融やクレジットカードのキャッシングなどの借り入れを1本化できます。

毎月の返済を管理しやすく、金利が抑えられるため返済負担を軽減できます。

WEB完結で契約ができ、全国どの地域でも利用できるのでおすすめです。

返済期日は5日・15日・25日・末日のいずれかから選択可能です。※1

プロミスは大手消費者金融の中でも規模が大きく、利用者数も多いので、ノウハウや信頼の厚い会社といえます。

以下は他の大手消費者金融の営業貸付金残高と新規顧客数で比較した表です。

| カードローン会社 | 営業貸付残高(百万円) | 新規顧客数(千人) |

|---|---|---|

| プロミス | 1,223,517 | 305 |

| アイフル | 495,446 | 360 |

| SMBCモビット | - | - |

| アコム(借り換えローン) | 1,029,728 | 309 |

※2023年3月期

プロミス|SMBCコンシューマーファイナンス 決算資料

アイフル|決算データブック

アコム|アコムマンスリーレポート

営業貸付金残高とは顧客に貸し付けている金額を指しています。

他の大手消費者金融と比べても、プロミスは貸付金が多く、実績の大きさが伺えます。

初めてのおまとめローンでなんとなく不安という方は、実績も信頼も十分にあるプロミスの検討がおすすめです。

申し込む前には、自身のローンをおまとめできるか問い合わせしてみましょう。

| 金利(実質年率) | 6.3%~17.8% |

|---|---|

| 審査スピード | 最短即日 |

| WEB完結 | 〇 |

| 申込対象 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 |

| 担保・保証人 | 不要 |

※1:三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行・PayPay銀行で口座振替によるご返済を希望される場合は、ご返済期日は毎月5日となります。

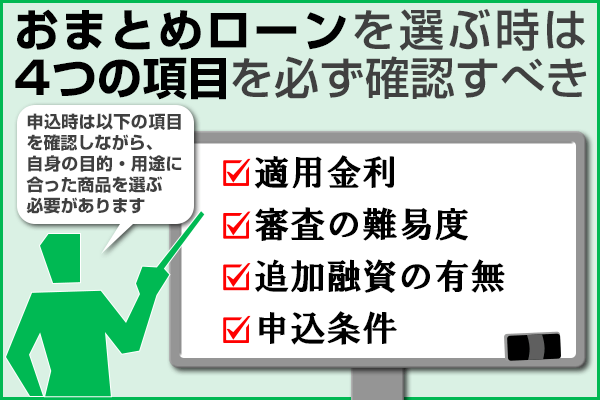

おまとめローンを利用するときの4つの選び方

おまとめローンを選ぶ際は、各金融商品の内容を入念に確認・比較する必要があります。

おまとめローンを選ぶ際は、各金融商品の内容を入念に確認・比較する必要があります。

内容を比較する際、必ず確認してほしいのは以下の4つです。

- 適用金利

- 審査の難易度

- 追加融資の有無

- 申込条件

適用金利は、おまとめローンを選ぶ際の最も重要な要素の一つです。

金利が低いほど、返済総額を抑えることができます。

おまとめローンは一般的に借入額によって金利が変動し、借入額が大きくなるほど金利は低くなる傾向にあります。

ただし、金利に幅がある場合、実際に適用される金利が審査によって決まります。

そのため、上限金利だけでなく、最低金利にも注目することが重要です。

おまとめローンの審査は、通常のカードローンよりも厳しい傾向にあります。

これは、既存の借入れを一本化するため、より慎重な審査が行われるからです。

おまとめローンを利用した後に、追加で資金が必要になる場合があります。

そのため、追加融資ができるのかどうかも重要な選択基準となります。

ただし、追加融資を安易に利用すると借入額が増えてしまうリスクもあるため、慎重に判断する必要があります。

おまとめローンの申込条件は、各商品によって異なるため、自分の状況に合った条件の商品を選ぶことが重要です。

特に、年収や在籍期間の条件は審査に大きく影響するため、慎重に確認しましょう。

おまとめローンで返済負担を軽減したい人は、金利節約の為なるべく適用金利が低い商品を探しましょう。

審査を無事通過できるか不安な場合は、審査通過率などを参考に選ぶのが無難です。

また、上記の通りおまとめローンの申込条件は各商品ごとに異なります。

申込先をこれから決める人は、それぞれの目的・用途に合ったおまとめローンを探すのがおすすめです。

ここでは、それぞれの項目について詳しく解説します。

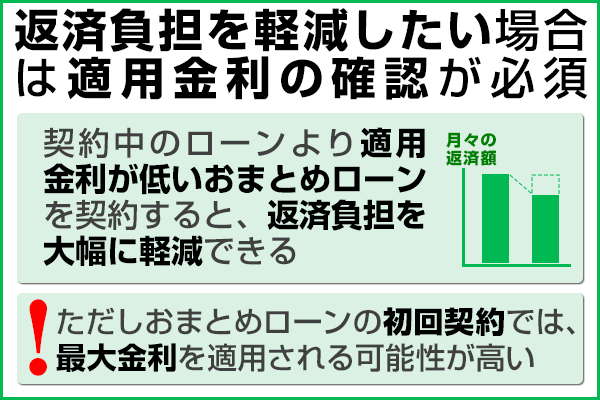

返済負担をどれだけ軽減できるか適用金利を確認して選ぶ

借金の返済総額を減らしたい方は、契約中のローンより適用金利が低いおまとめローンを探さなければいけません。

借金の返済総額を減らしたい方は、契約中のローンより適用金利が低いおまとめローンを探さなければいけません。

今回紹介したおまとめローンの適用金利は、以下の通りです。

| カードローン名 | 適用金利 |

|---|---|

| 横浜銀行カードローン | 年1.5%~14.6% |

| アイフル | 年3.0%~17.5% |

| 中央リテールカードローン | 年10.95%~13.0% |

| 三井住友カードカードローン | 年1.5%~15.0% |

| ライフカードサポートローン | 年12.0%~16.5% |

| 東京スター銀行 | 年率9.8%・12.5%・14.6% |

| プロミス | 年6.3%~17.8% |

おまとめローンの適用金利は、ローンを取り扱う金融機関によってそれぞれ異なります。

これから申し込むつもりの人は、申込前に適用金利をよく確認しておきましょう。

ちなみに各金融機関が提供するおまとめローンの平均金利は、以下の通りです。

| 平均金利(年率) | |

|---|---|

| 銀行・ろうきんなどが提供しているおまとめローン | 年1.5%~16.0%程 |

| 消費者金融が提供しているおまとめローン | 年3.0%~18.0%程 |

銀行やろうきんなどが提供するおまとめローンは、消費者金融に比べて平均金利は2%程低いです。

ただし平均金利が低いからといって、最小金利で契約できるとは限りません。

おまとめローンの金利は申込者の返済状況や借入残高、返済実績などを考慮して決定されます。

多数の返済実績を持っていない限り、初回契約時は最大金利を適用される可能性が高いです。

これから申込先を決める人は、最大金利がなるべく低いおまとめローンを探してみてください。

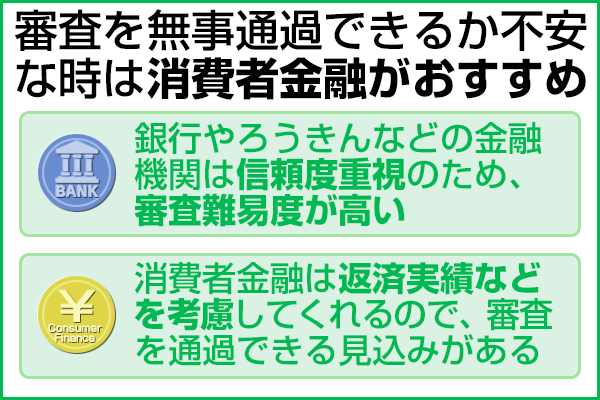

審査を通過できるか不安な時は消費者金融のおまとめローンを選ぶ

おまとめローンの審査を通過できるか心配な人は、消費者金融が提供するおまとめローンを優先的に選びましょう。

今回紹介したおまとめローンの中で、審査通過率が確認できたのは以下の2社です。

| カードローン名 | 審査通過率(成約率) |

|---|---|

| アイフル | 36.1%(2024年2月時点)※1 |

| プロミス | 36.9%(2024年2月時点)※2 |

※1:アイフル月次データ(2023年4月~2024年2月)を参照

※2:SMBCコンシューマーファイナンス月次営業指標(2024年3月期2月)を参照

カードローンなどの金融商品と比べて、おまとめローンは借入限度額が高く設定されています。

しかし貸し倒れリスクもその分大きいため、審査内容はカードローンより厳しいです。

審査を無事通過したい場合は、なるべく審査難易度が低いおまとめローンを探す必要があります。

銀行・ろうきんなどの金融機関は申込者の信頼度を重視するため、審査難易度は高いです。

一方消費者金融は、返済実績などを考慮しながら融資の可否を判断してくれます。

銀行やろうきんの審査で落ちてしまった人も、場合によっては審査を通過できるかもしれません。

過去におまとめローンの審査で落ちた経験がある人は、まず消費者金融へ申し込んでみるのがおすすめです。

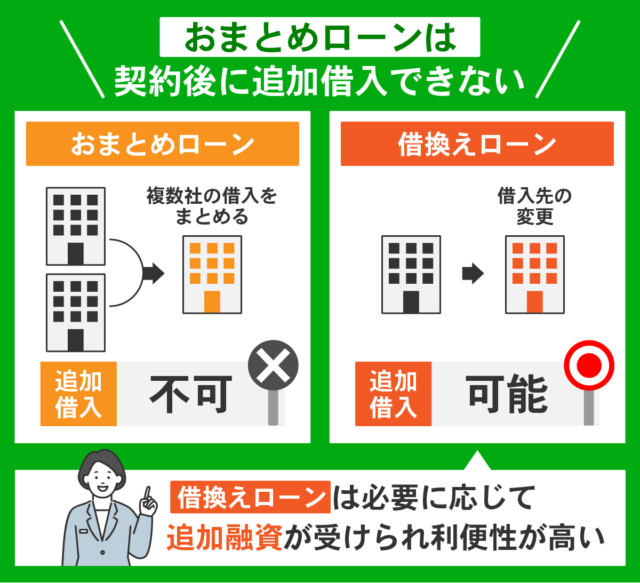

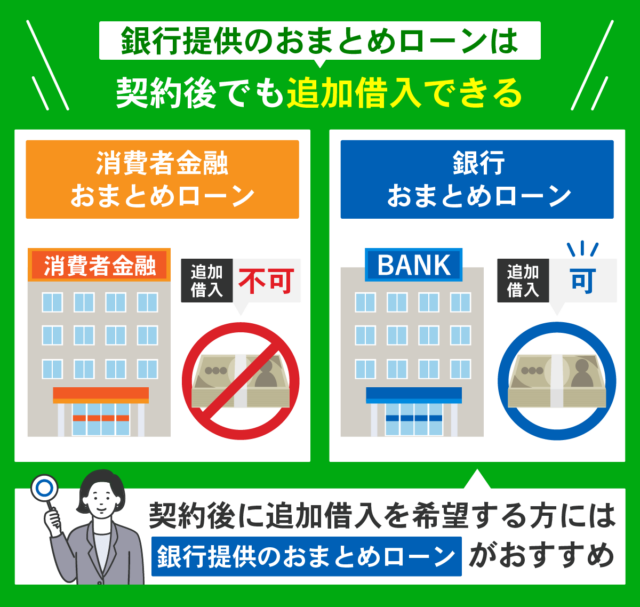

契約後に追加融資を行う人は借り換えローンを選ぶ

ローン契約後に追加で借入を行う可能性がある人は、。借り換えローンを申し込みましょう。

借金を一本化できるローンには、「おまとめローン」と「借り換えローン」の2種類が存在します。

それぞれのローンが持つ特徴は、以下の通りです。

| おまとめローンの特徴 | 借り換えローンの特徴 |

|---|---|

| 融資の返済は通常のカードローンと同様、1ヵ月ごとに約定返済で行われる | 融資の返済は、契約者自身が任意で行うのが一般的 |

| 契約後は追加で融資を借入できない | 契約後も追加で融資を借入できる |

| 借金の返済に専念することが可能 | 収入や生活に合わせて無理なく返済を進めていくことが可能 |

返済専用の金融商品であるため、おまとめローンは契約後に借入が行えなくなります。

「借金を一本化した後も借入したい!」という人には、借り換えローンがおすすめです。

| 会社名 | 商品名 |

|---|---|

| 横浜銀行 | 横浜銀行カードローン |

| アイフル | かりかえMAX |

| アコム | 借換え専用ローン(おまとめローン) |

ただしおまとめローンと違い、借り換えローンの返済は契約者自身が任意で行わなければいけません。

積極的に返済を行っていかないと返済期間が延び、高額な利息を請求されてしまう可能性があります。

借り換えローンの申し込みを検討している人は、返済期間が長引かないように注意してください。

申請拒否されないよう申込条件を満たしているローン会社を選ぶ

おまとめローンの審査を無事通過するには、申請する前に申込条件をよく確認しておく必要があります。

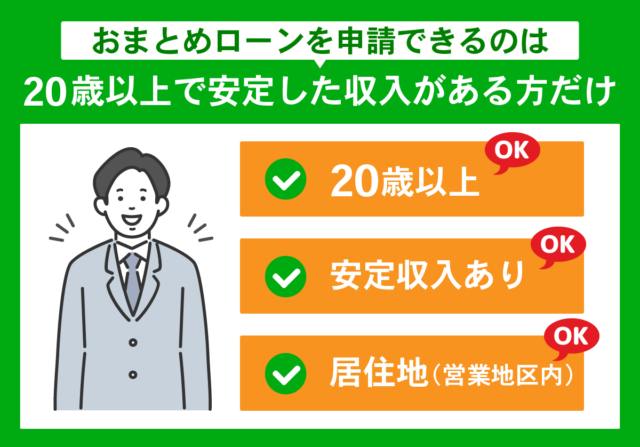

申込条件の内容は各ローンごとに異なりますが、一般的に設定されているのは以下の3つです。

- 申込者の年齢

- 安定した収入の有無

- 住んでいる地域

おまとめローン(消費者金融・銀行カードローン)は原則、20歳以上で安定した収入がある人のみ契約できる金融商品です。

学生や専業主婦の方、20歳以下の未成年は申し込めません。

またおまとめローンによっては、一部の地域に住む人しか申請できない場合もあります。

手続きを早く完了させるためにも、申込時は自身が申込条件を満たしているかよく確認すべきです。

申し込むおまとめローンが決まった人は、申込条件がすべて満たされているかよく確認しておいてください。

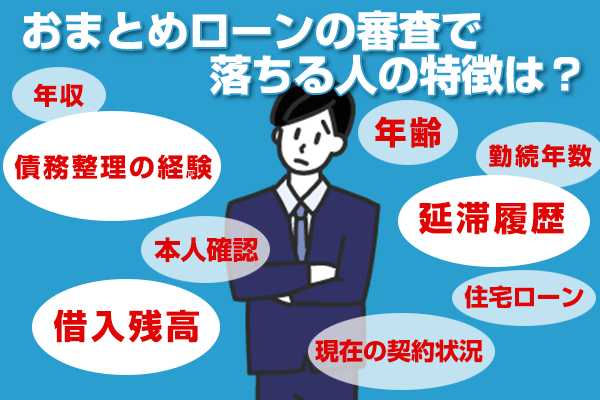

必ず借りれるおまとめローンはない!審査に落ちる人の特徴4つ

おまとめローンの審査をなしにすることはできません。

おまとめローンの審査で落ちる人には、3つの共通した特徴があります。

以下の特徴が当てはまる人は、どのおまとめローンを申し込んでも審査落ちになる可能性が高いです。

- 収入が安定していない

- 返済能力以上の借入がある

- 債務整理の履歴が残っている

- 過去に滞納の履歴がある

おまとめローンは、申込時に必ず審査があります。

申込時に審査が行われるのは、貸金業法によって返済能力調査の実施が義務づけられているためです。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業法第13条

貸金業法の対象である限り、必ず借りられるおまとめローンはありません。

これは貸金業者だけでなく、銀行やろうきんなどの金融機関も対象です。

近年は契約者への過剰融資が問題視されたことで、貸金業法に似た独自ルールを導入する銀行が増えてきています。

またネット上でよく見られる「絶対通るおまとめローン」といったものは、すべて違法な貸金業者です。

おまとめローンを申し込もうと考えている人は、お金を借りるときに審査が通らないからといって申請しないように注意してください。

ここでは、それぞれの特徴について詳しく解説します。

収入が安定していない人

おまとめローンの審査で重視されるのは、収入の額ではなく安定性です。

毎月の収入が安定していない人は、審査で落とされやすくなります。

安定した収入がないと、途中で返済を滞納・延滞してしまう可能性が高くなります。

おまとめローンの申請を考えている人は、自身の収入を確認しておきましょう。

毎月の収入が安定していれば、雇用形態はアルバイトや派遣社員でも問題ありません。

ただし一部の金融機関では、正社員のみを対象としたおまとめローンも存在します。

申込先を決める時は、申込条件の内容もよく確認しておいてください。

返済能力以上の借入がある

おまとめローンの審査では、申込者の返済能力も重要な判断材料となります。

審査時は申込者の収入と支出を確認し、返済能力の有無を判断するのが一般的です。

毎月の支出より収入が多い状態であれば、審査時に「返済能力が高い」と判断されやすくなります。

逆に収入より支出が多い状態だと、「返済能力が低い」と判断されてしまう可能性が高いです。

おまとめローンの契約を考えている人は、申込前に収入と支出の割合をよく確認しておいてください。

また返済能力を確認する際は、借入金額が総量規制に抵触していないかどうかも確認されます。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用:日本貸金業協会

個人か金融機関からお金を借りる時、年収の1/3以上にあたる借入は行えません。

たとえば年収300万円の人が契約する場合、申請できる借入限度額は100万円までです。

総量規制に抵触していないか、おまとめローンを組む前に確認しておきましょう。

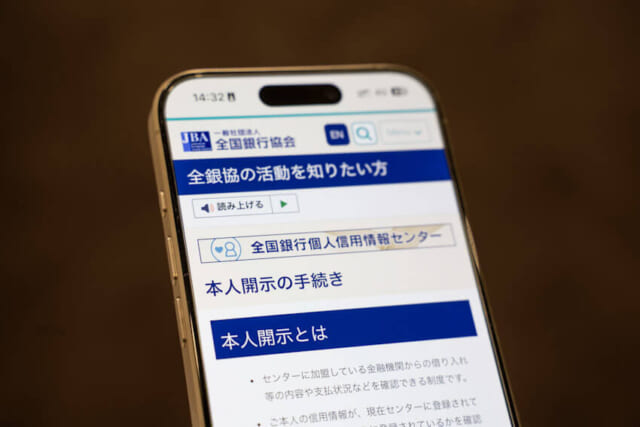

債務整理の履歴が残っている

信用情報に金融事故が登録されている人は、おまとめローンを契約できません。

金融機関は審査の際、必ず申込者の信用情報を個人信用情報機関に請求して確認します。

個人信用情報機関とは、個人の信用情報を保管・記録している期間です。

例えば、カードローンの返済を延滞してしまうと「延滞」として記録されます。

延滞や破産・債務整理などの履歴が残っていると、返済能力の欠如と判断され審査に不利です。

過去に金融事故を起こしてしまった人は、信用情報を一度確認しておきましょう。

各信用情報機関の金融事故登録期間は、以下の通りです。

| 信用情報機関 | 返済の延滞 | 貸付自粛情報 | 自己破産 |

|---|---|---|---|

| CIC(指定信用情報機関) | 5年 | 5年 | 5年 |

| JICC(日本信用情報機構) | 5年 | 5年 | 5年 |

| KSC(全国銀行個人信用情報センター) | 5年 | 5年 | 10年 |

登録期間を満了した金融時情報は、自動的に消去されます。

信用情報に傷が登録されていた場合は、消去されるまで申し込みを控えるのがおすすめです。

過去に滞納の履歴がある

過去にローンの返済で滞納や遅延をしている場合、信用情報を確認されて審査に落ちる可能性があります。

滞納や遅延は個人信用情報機関に記録され、新たにローンを組む際に影響が出てしまいます。

過去に滞納している場合は、以下の対策を取ることで審査に通る可能性を上げることができます。

・信用情報の改善(新たに延滞を作らない)

・返済能力の向上(安定した職に就く・副業などで収入を増やす)

・借入残高の削減(可能な限り既存の借入れを返済し、総借入残高を減らす)

ご自身の信用情報がわからない場合は、情報開示を申し込めば確認することができます。

情報開示は、以下3種の信用情報機関で依頼が可能です。

| 指定信用情報機関(CIC) | インターネット開示の場合 受付時間:8:00~21:45 開示手数料:500円 |

|---|---|

| 日本信用情報機構(JICC) | スマホ申込の場合 受付時間: 原則365日申込可能 ※以下の時間帯を除く 午前3時~午前4時 毎月第3木曜日 午前0時~午前8時 開示手数料:1,000円 |

| 全国銀行個人信用情報センター | インターネット開示の場合 受付時間:原則24時間申込可能 開示手数料:1,000円 |

上記の対策を適切に実施することで、ローン滞納の問題解決に向けて前進することができます。

おまとめローンの審査落ちを防ぐためにも、まずご自身の状況の把握と信用情報の回復に努めるようにしましょう。

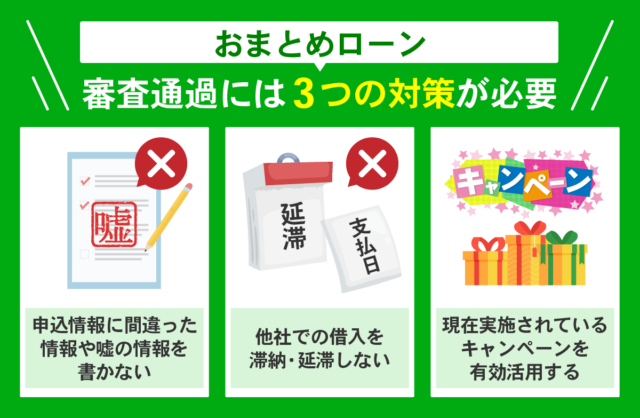

おまとめローンの審査を成功させるために有効な4つの対策

審査の甘いおまとめローンはありません。

そのため審査を有利に進めたい場合は、申込前に審査対策を行っておく必要があります。

おまとめローンの審査に対して有効な対策は、以下の3つです。

- 申込情報に間違った情報や嘘の情報を書かない

- 申込時は契約中の借金を滞納・延滞しないように注意する

- キャンペーンが実施されている場合はそれらを活用する

おまとめローンの審査では、申込者の書いた申込情報が使われます。

申込情報に間違いや嘘があると、金融機関からの信用を失う危険性が高いです。

また借金の返済を遅延・延滞した経験がある人は、金融機関から信用されにくく審査に落ちやすくなります。

おまとめローンの申し込みを検討するのであれば、返済トラブルはなるべく避けるのがおすすめです。

おまとめローンだけでなく、カードローン審査甘い借入先の審査基準も参考にしてみてください。

ここでは、それぞれの対策について詳しく解説します。

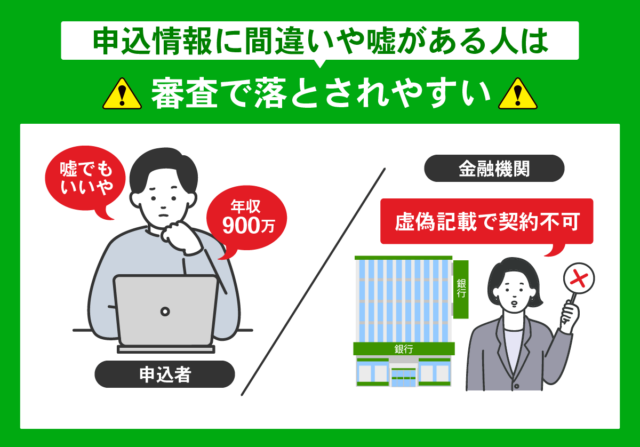

申込情報を記入する際はあいまいな表記・嘘を書かない

おまとめローンを申請する時は、嘘偽りなく申込情報を記入することがとても大事です。

金融機関は審査を行う際、申込者が提出した申込情報を利用します。

申込情報に記入する主な情報は、以下の通りです。

- 申込者の生年月日・年収

- 現在住んでいる自宅の種類・連絡先

- 勤務先の住所・電話番号

- 配偶者の有無など

申込情報の内容に間違いがあると、その分だけ審査時間は長引いてしまいます。

また意図的に嘘の情報を書いたと判明した場合は、金融機関からの信用も失う可能性が高いです。

審査を有利に進めたいのであれば、申込情報の書き間違いや嘘は避けなければいけません。

これからおまとめローンの申請を行う人は、申込情報に間違いや嘘がないかよく調べてみてください。

審査が完了するまで支払いの遅延・延滞は避ける

おまとめローンを申し込む時は、審査完了までローンの返済を延滞・滞納しないように注意しましょう。

銀行や消費者金融などの金融機関は、審査を行う際に必ず申込者の信用情報を確認します。

信用情報とは、CICなどの信用情報機関に登録されている取引データのことです。

信用情報機関で管理されているデータには、以下のような情報が登録されています。

- 金融商品(クレジットカードやカードローンなど)の申込履歴

- 現在利用している金融商品の利用状況

- 申込者が利用した金融商品の利用実績

- 過去に起こした金融事故(返済トラブル)の履歴

金融機関は信用情報機関に開示請求を行えば、いつでも信用情報が確認できます。

おまとめローンの審査時に金融事故が見つかった場合、審査は通過できません。

そのためおまとめローンを申請する時は、審査完了まで支払いの遅延・延滞は絶対に避けるのが無難です。

借金の返済が滞りそうな人は、返済トラブルに十分注意してください。

お得な条件で契約したい時はキャンペーン期間中に申請を行う

おまとめローンを自分に有利な条件で契約したい場合は、現在実施中のキャンペーンをうまく活用しましょう。

銀行や消費者金融などの金融機関は、一定期間ごとにさまざまなキャンペーンを実施しています。

キャンペーン期間中に申請を行うと、通常よりお得な金利・借入上限で契約できる可能性が高いです。

また金融機関によっては、新規契約者を獲得する目的でキャンペーンを実施する場合もあります。

キャンペーンが実施されたタイミングで申請を行えば、審査も有利に進められるかもしれません。

おまとめローンの審査を少しでも有利に進めたいという人は、ぜひキャンペーンの利用を検討してみてください。

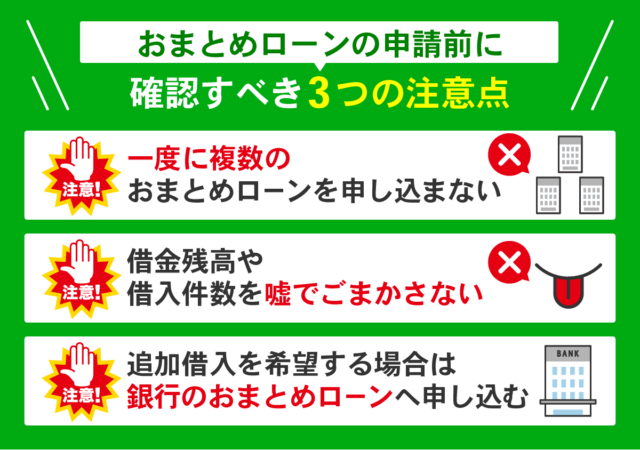

おまとめローンの申請前に確認しておきたい注意点3つ

おまとめローンを申し込む時は、申請前に3つの注意点を確認しておく必要があります。

気をつけてほしい注意点の内容は、以下の通りです。

- 一度に複数のおまとめローンを申し込まない

- 借金の残高や借入件数で嘘をつかない

- 今後借入する予定がある場合、消費者金融を利用しない

おまとめローンの審査結果は、申込者の信用度に左右されます。

金融機関から高い信用を得られれば、審査を有利に進めることが可能です。

逆に信用がなくなるような行為を行うと、その分だけ審査を通過するのは難しくなります。

これからおまとめローンを申し込む人は、十分気をつけておいてください。

ここでは、それぞれの注意点について詳しく解説します。

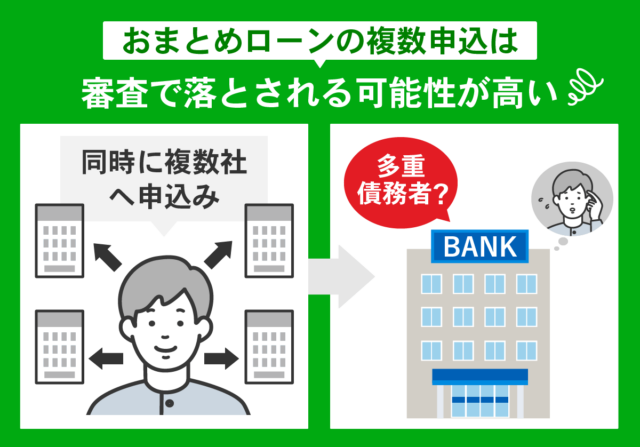

複数のおまとめローンに同時申込しない

おまとめローンを申し込む際は、6ヵ月に1社の頻度で申請を行うのがおすすめです。

ローン商品は、申込した時点で個人信用情報機関に記録されます。

複数申込すると「この申込者は多重債務者である」と判断され、審査に落とされる可能性が高いです。

個人信用情報機関には、申し込んだ事実が6か月間記録されるようになります。

もし複数のおまとめローンを申し込む場合は、少なくとも前回の申し込みから6ヵ月待つのが無難です。

おまとめローンを利用する際は、必ず1社に絞って申込するようにしてください。

借入残高・借入件数を偽らない

おまとめローンの申請を行う時は、借入残高・借入件数をありのまま正直に伝えるのが最適です。

前述したように、金融機関は審査を行う際に申込者の信用情報を必ず確認します。

そのため借入残高や借入件数を偽っても、すぐに嘘だとバレる可能性が高いです。

嘘がバレてしまえば、審査通過は難しくなります。

おまとめローンを申し込む時は嘘をつかずに、正確な情報のみを伝えるようにしましょう。

また意図的ではなかったとしても、借入残高や借入件素の間違いは審査に悪影響を与えます。

申込書類を提出する際は、記入した情報が間違っていないかよく確認しておいてください。

今後借入する予定がある場合は消費者金融を利用しない

おまとめローンを申込する場合、主に以下の2パターンがあると思います。

- 消費者金融が扱っているおまとめローン

- 銀行が扱っているおまとめローン

今すぐ50万を借りるなどの予定がある場合は、消費者金融ではなく銀行のおまとめローンを利用するといいでしょう。

消費者金融のおまとめローンは、返済専用として提供されているためです。

一方、銀行のおまとめローンは基本的に借入・返済を自由に行えます。

おまとめローンを利用しても新たに借入する必要性が出てきた場合、消費者金融のおまとめローンを利用していると追加借入できなくなります。

もちろん返済のみで新たに借入する必要がない場合は、消費者金融のおまとめローンでも問題はありません。

おまとめローンを検討するのであれば、銀行カードローンで借入を検討しましょう。

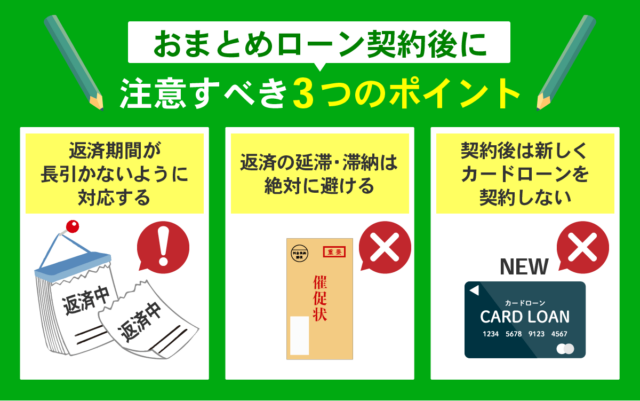

おまとめローンで借金を一本化した後に気をつけること3つ

おまとめローンは申請する時だけでなく、契約完了後も返済トラブルに気をつけなければいけません。

契約完了後に注意してほしいのは、以下の3つです。

- 返済期間が長引かないように対応する

- 返済の延滞・滞納は絶対に避ける

- 契約後に新しくカードローンを契約しない

返済期間を短縮することは、総支払額を減らし、早期に借金から解放されるために重要です。

「可能な限り毎月の返済額を増やす」「ボーナスや副業収入などの臨時収入を返済に充てる」などの方法を検討しましょう。

延滞や滞納は信用情報に傷がつき、将来的な借入れに大きな影響を与えます。

「返済日を給料日直後に設定する」などの対策を講じましょう。

新たな借入れは返済計画を狂わせ、債務の雪だるま式増加につながる危険性があります。

「借金の目的を常に意識する」「クレジットカードの使用を制限する」などの注意点を守り、計画的な返済を心がけることが重要です。

一度でも返済の滞納・延滞が発生してしまうと、借金残高の一括返済を求められる危険性が高いです。

金融事故の履歴も残るため、場合によっては今後金融商品が契約できなくなるかもしれません。

おまとめローンを契約する際は、延滞や滞納が発生しないように注意しましょう。

ここでは、それぞれの内容について詳しく解説します。

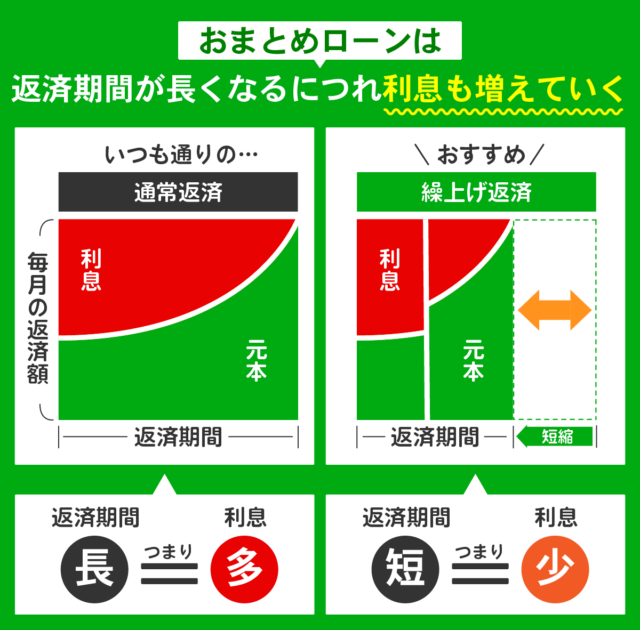

返済期間が長引かないように対応する

おまとめローン契約後は利息が増えないよう、なるべく効率良く借金を返済していく必要があります。

おまとめローンは毎月の返済額を減額できる分、返済期間が延びてしまう傾向が強いです。

返済期間が長くなれば、当然返済時にかかる利息も増えてしまいます。

そのためおまとめローンへの乗り換えが成功した後は、積極的に返済を進めなければいけません。

返済期間をなるべく短縮したい場合は、「繰り上げ返済」を活用するのがおすすめです。

繰り上げ返済で払った資金は、全額すべて元金の返済へとあてられます。

約定返済と繰り上げ返済を同時に実践していけば、返済期間を最小限に抑えることが可能です。

借金の返済にかかる費用をできるだけ節約したい人は、繰り上げ返済を積極的に利用しましょう。

契約後の返済を滞納・延滞しないようにする

おまとめローン契約後、返済を滞納・延滞するのだけは絶対に避けましょう。

おまとめローンの返済を滞納・延滞してしまうと、それらの情報は金融事故として信用情報に登録されてしまいます。

一度金融事故として記録された情報は、最低でも5年間は消去できません。

カードローンだけでなく、住宅ローンやクレジットカードなどの審査で不利となってしまう可能性があります。

おまとめローン契約後に住宅や車などの購入予定がある人は、返済が滞らないように注意してください。

返済を忘れてしまわないか不安な場合は、返済方法を口座引き落としに設定しておきましょう。

自力で返済を行う手間も省けるうえ、返済時にかかる手数料も節約できます。

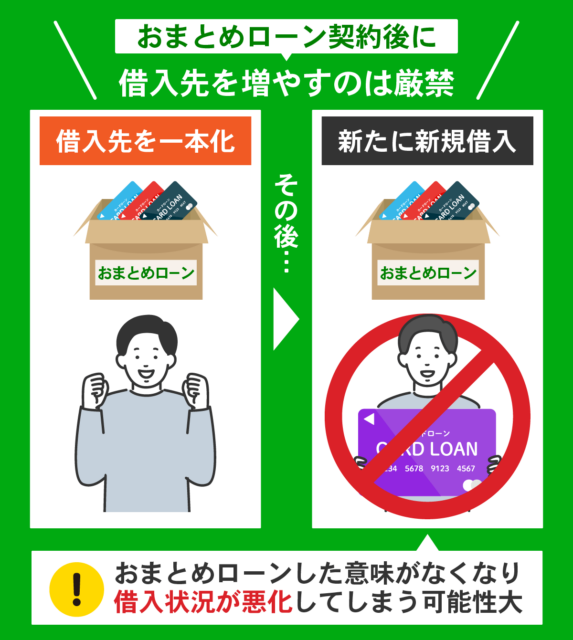

新規の借入先を増やさない

おまとめローンで借金を一本化した後に注意すべきは、「借入先を増やしてしまう」ことです。

おまとめローンで借入先を一本化することで、月々の返済額が軽減されます。

しかし、少し生活に余裕が出てくることで「ちょっとならいいかな」と借入先を増やしてしまう人もいるでしょう。

おまとめローンと新しい借入先両方とも返済しきれなくなくなり、債務整理や自己破産などの状況に陥ることが無いようにしましょう。

「借入を自分で止められない」という人には、貸付自粛制度がおすすめです。

貸付自粛制度は、申請するとカードローンなどの消費者金融からの融資を一定の期間、一切受けられなくなります。

そのため借入への依存を断ちたいけど自分では断てないという人は、一度利用してみるといいかもしれません。

参考記事:貸付自粛制度に関して(金融庁)

| 借入を自主的に防ぐ方法 | 貸し付け自粛制度 |

|---|---|

| 電話相談(こころの健康相談統一ダイヤル) |

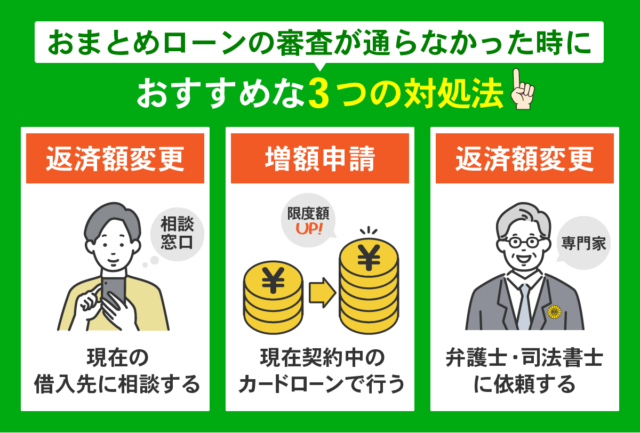

絶対通るおまとめローンはありません!おまとめローンを契約できなかった時におすすめな3つの対処法

おまとめローンを契約できなかった時は、おまとめローン以外の方法で返済負担を軽減しましょう。

以下の対処法なら、借金の返済負担を軽減できる可能性があります。

- 借入先に返済額変更の相談を行う

- 現在契約中のカードローンで増額申請を行う

- 弁護士・司法書士に債務整理を依頼する

それぞれの手順は、下記の通りです。

増額申請や返済額の変更は、返済負担を軽減したい時に有効な手です。

しかし契約内容によっては、手続きを行うことで返済総額が増える場合もあります。

借金の返済総額を減らしたい時は、弁護士や司法書士に債務整理を実施してもらうのが有効です。

ここでは、それぞれの対処法について詳しく解説します。

借入先の金融機関に返済額を変更できないか相談する

毎月の返済額が多すぎると感じた人は、借入先に返済額の変更を相談してみましょう。

大半の銀行や消費者金融は、電話やメールなどによる相談窓口を設置しています。

相談窓口へ連絡を行えば、毎月の返済額について交渉を試みることが可能です。

「今の返済額では支払いを続けられない」と感じた時は、ぜひ一度相談を行ってみてください。

ただし毎月の返済額が少なくなれば、その分だけ返済期間は延びてしまいます。

返済総額も増えることになるので、返済額の変更を相談する際は注意が必要です。

また返済状況が極端に悪い人は、相談を断られてしまう可能性もあります。

返済額の変更を成功させるには、滞納や延滞などをせずに期日通り返済することがとても大事です。

金融機関への相談を検討している人は、このことをよく認識しておきましょう。

金利を下げるために借入先で増額申請を行う

利息が高すぎて支払いに苦労している人は、増額申請で金利を引き下げられないか試してみましょう。

金融商品で適用される金利は、「利息制限法」によって上限金利が定められています。

各借入金額ごとに設定されている上限金利は、以下の通りです。

| 元金が10万円未満の時に適用される上限金利 | 年20.0% |

|---|---|

| 元金が10万円以上100万円未満の時に適用される上限金利 | 年18.0% |

| 元金が100万円以上の時に適用される上限金利 | 年15.0% |

たとえば借入金額が30万円だった場合、適用される上限金利は年18.0%です。

実際の借入額が100万円以上でない限り、年15.0%の上限金利は適用されません。

しかし大半の金融機関は、カードローンの借入限度額に応じて上限金利を変動させています。

増額申請で借入限度額を100万円以上に変更できれば、適用金利を年15.0%に変更してもらうことが可能です。

金利を少しでも下げたいと考えている人は、増額申請の相談をぜひ行ってみてください。

ただし増額申請を行う際は、新規申込と同じように審査が実施されます。

審査が通過できない人は、借入限度額を増やせません。

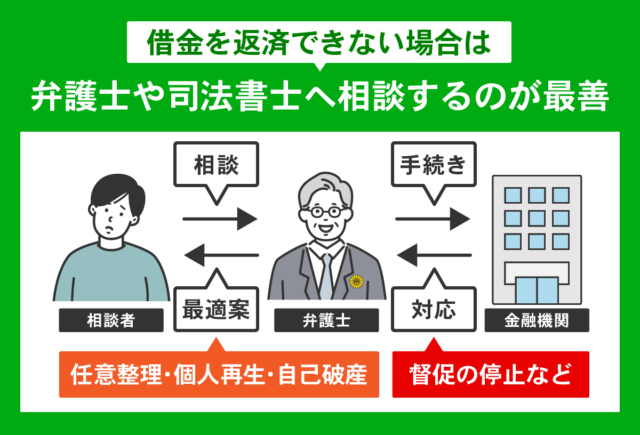

弁護士・司法書士に債務整理の相談を申し込んでみる

金融機関への相談や増額申請が失敗した時は、弁護士や司法書士に相談して債務整理を実施してもらいましょう。

債務整理は金融機関と交渉を行い、借金の返済額や返済期間を変更してもらう手続きです。

債務整理の手続きには、以下の種類が存在します。

| 手続きの種類 | 主な内容 |

|---|---|

| 任意整理 | 弁護士・司法書士が金融機関と直接交渉し、利息を減額してもらう手続き。 裁判所を通さずに交渉できるため、手続きにかかる費用・期間を最小限に抑えられる。 |

| 個人再生 | 裁判所に再生計画案を提出し、借金の返済額・返済期間を調整してもらう手続き。 手続きに時間と手間がかかるが、住宅などの財産を所有したまま実行できる。 |

| 自己破産 | 裁判所に破産申請を行うことで、借金の支払い義務を免除してもらう手続き。 住宅などの財産をすべて手放す必要があるが、手続き後は日常生活に専念できる。 |

弁護士や司法書士に債務整理を依頼すると、借金の元金や利息を大幅に減額できる可能性があります。

借入先の金融機関に委任状を送付してもらえば、督促の電話や通知も完全に止めることが可能です。

ただし、それぞれの手続きによって必要となる費用や書類は異なります。

借金の返済額が多すぎて困っている人は、一度近くの弁護士や司法書士に相談してみてください。

まとめ

当記事では、おすすめのおまとめローンについて紹介しました。

おまとめローンは借入先を1本化することで、毎月の返済額を減額できます。

しかし金利が低くなる分、おまとめローンの審査は新規申込より厳しいです。

年収や雇用形態に制限を設けるおまとめローンもあるので、申込時は内容をよく確認する必要があります。

まずは、おまとめローンの申込対象に自分が当てはまっているか確認してから申し込んでください。

無理のない範囲で返済計画を立てて、おまとめローンで金利を節約しお得に借入しましょう。

また当記事では、おすすめのおまとめローンのご紹介をしましたので、それぞれ見比べて自分にあったおまとめローンを選びましょう。

>>今すぐお申込み

>>今すぐお申込み