「カードローンで借入していたら、いつの間にか限度額に達してしまった・・・」

こういった理由で、2社目のカードローンを申し込もうとしている方はいませんか?

他社借入がある状態でも、金融業者の審査を通過できれば、2社以上のカードローンを利用することは可能です。

しかし複数の金融業者へ融資を申し込むと、多重申し込みによる返済能力を疑われ、審査で落とされる可能性が高くなります。

そのため2社目のカードローンを申し込む際は、事前にデメリットや有効な対策を確認しておきましょう。

この記事ではカードローンに複数申し込む注意点や、借入額を増やしたい時に有効な対処法などを解説していきます。

カードローン2社目を探している方は参考にしてください。

この記事で分かること

- カードローン複数申し込みは、多重債務に陥るなど多数のデメリットがある

- カードローンを利用する際は、なるべく1社から借入するのがおすすめ

- 他社借入があっても審査に通過すれば、2社以上のカードローンを利用できる

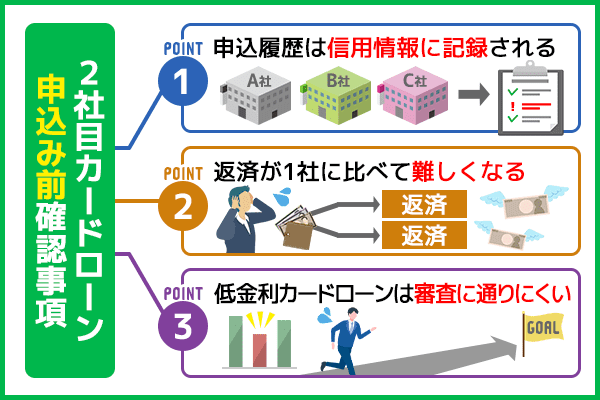

カードローン2社目申込み前の確認事項3点!審査が厳重に行われるため対策をしておこう

2社目のカードローン申込み前に、下記の注意事項を理解しておきましょう。

2社目カードローンを申し込む方は、すでに他社での借入があるため、審査がこれまでより厳重に行われる可能性があります。

そのため、2社目カードローンの審査を通過するには、事前に仮審査を行う消費者金融を選ぶといいでしょう。

2社目カードローンを選ぶ際は、初めてのカードローンを選ぶことで無利息期間が使用できる可能性があります。

できるだけ金利を抑えて借りたい方は無利息期間のあるカードローンに申込みましょう。

自分に合ったカードローンの選び方がわからない場合は、審査難易度・金利・融資までのスピードを比較してみましょう。

中でもプロミスは融資時間が最短3分※と最短即日融資が可能なので、2社目カードローンをお探しの方におすすめです。

| カードローン名 | おすすめ ポイント |

在籍確認 | 融資スピード※ | 金利 |

|---|---|---|---|---|

プロミス |

借入日から30日間利息0円! スマホ完結で 今すぐ申込! |

原則電話連絡なし! | 最短3分 | 年4.5~年17.8% |

SMBCモビット |

郵送物なしで借入がバレない 詳細はこちら |

WEB申込で原則電話連絡・郵送物なし | 最短15分融資 | 3.0~18.0% |

【スワイプで左右にスクロールできます】

※申込時間や審査状況によりご希望に添えない場合がございます。

また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

信用情報に悪影響を及ぼす可能性がある

カードローンの申し込み履歴は、申込者の「信用情報」に記録されます。

信用情報とは、CICやJICCなどの信用情報機関が保管・管理している個人情報のことです。

信用情報の中には、過去6ヵ月間の申し込み履歴がすべて記録されています。

これらの履歴は登録期間を満了しない限り、消去されることはありません。

カードローンの審査を行う際、金融業者は申込者の信用情報を必ず確認します。

確認する際に複数の申し込み履歴が見つかった場合、審査に少なからず悪影響を及ぼす可能性があります。

場合によっては、借入限度額を下げられてしまうこともあるでしょう。

なぜなら貸付業者は貸金業法により、申込者の返済能力を確認しなければならないからです。

複数のカードローンに申し込む方は、それだけでお金に困っているという事がうかがえます。

貸し倒れのリスクや、利用者の過剰な債務を避けるためにも、審査通過に影響することは十分に考えられます。

過去6ヵ月間以内にカードローンの申し込みをした場合、再度他の金融機関への申込は控えるようにしましょう。

信用情報に悪影響を及ぼしたくない方は、おまとめローンのある消費者金融を利用することもおすすめです。

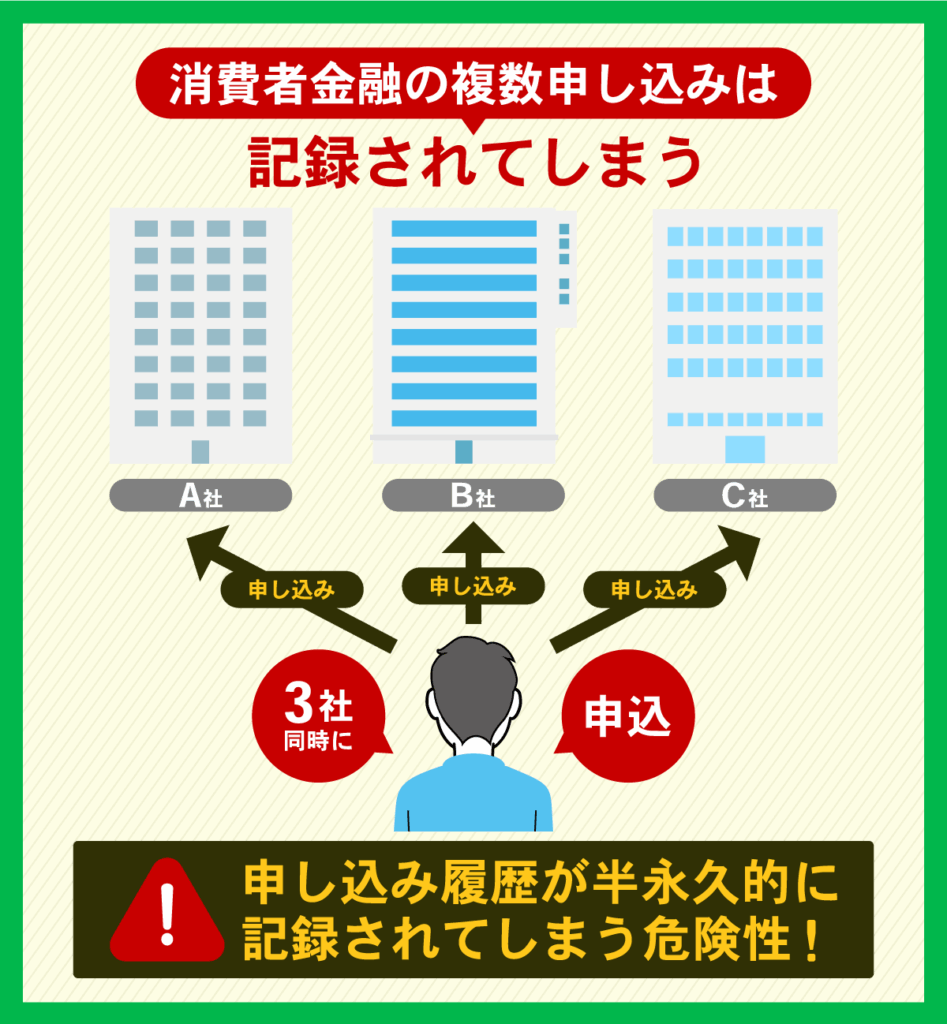

消費者金融の複数申し込みは審査に通りにくくなる

カードローンの申し込み履歴が記録されるのは、信用情報だけではありません。

一部の金融業者では審査を行う際、申込者の信用情報や実績を独自に管理しています。

信用情報に記録されたデータは登録期間を満了すると消去されますが、各金融業者が保管するデータには期限が存在しません。

そのため複数の金融業者で申し込みを行うと、申し込み履歴が半永久的に記録されてしまう危険性があります。

融資の返済を遅延・延滞してしまった場合、金融事故情報も一緒に残ってしまう可能性が高いです。

今後もカードローンを利用する方は、返済プランを立ててから申し込みしましょう。

2社目カードローンの選び方!審査難易度・金利・融資時間がポイント

冒頭にも説明しましたが、2社目のカードローンを選ぶ際は、以下3つの基準で選びましょう。

2社目カードローンを選ぶ際気を付けるポイント

- 審査難易度

- 金利の低さ

- 融資までのスピード

審査難易度については、2社目の申し込みは1社目よりも厳しくなる傾向があります。

そのため、仮審査を行っている消費者金融を選ぶことで、事前に審査通過の可能性を確認できます。

金利に関しては、できるだけ低金利のカードローンを選ぶことがポイントです。

金利が低ければ利息負担が少なくなり、返済の負担も軽くなります。

融資スピードについては、急な出費の対応のために、即日融資が可能なカードローンを選ぶことをおすすめします。

また、初めて利用する場合は無利息期間があるカードローンを選ぶと、さらにコストを抑えられる可能性があります。

上記のポイントを考慮しながら、自分の状況に合った2社目のカードローンを選びましょう。

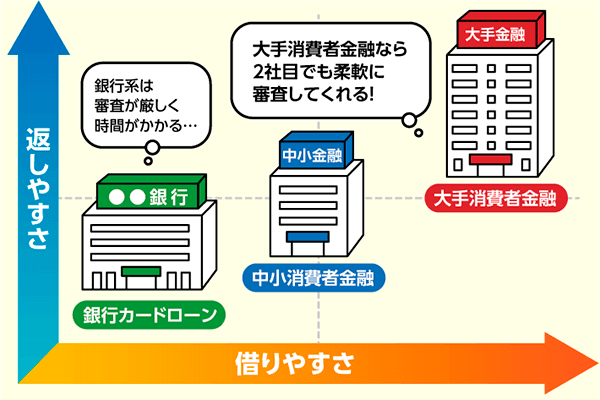

審査難易度で選ぶ!金融機関によって難易度は異なるため

カードローンの利用履歴は、個人信用情報機関に保管されており、審査の際に確認されます。

2社目以降の申込になると、審査の難易度が上がる可能性があります。

審査難易度は以下の表を参考にしましょう。

| 金融機関 | 審査難易度 |

|---|---|

| 大手消費者金融 | 中 |

| 銀行カードローン | 高 |

表のとおり、審査難易度は金融機関によって違いがあります。

審査を基準にするならば、大手消費者金融が選択肢の一つです。

また2社目カードローンを検討している方はアイフルの利用を検討してみましょう。

アイフルの審査が甘いわけではありませんが、大手消費者金融の中でもアイフルは審査通過率を公開しています。

| 大手消費金融の審査通過率(2021年8月) | ||

|---|---|---|

| アイフル | 33.9% | |

| SMBCモビット | 公表なし | |

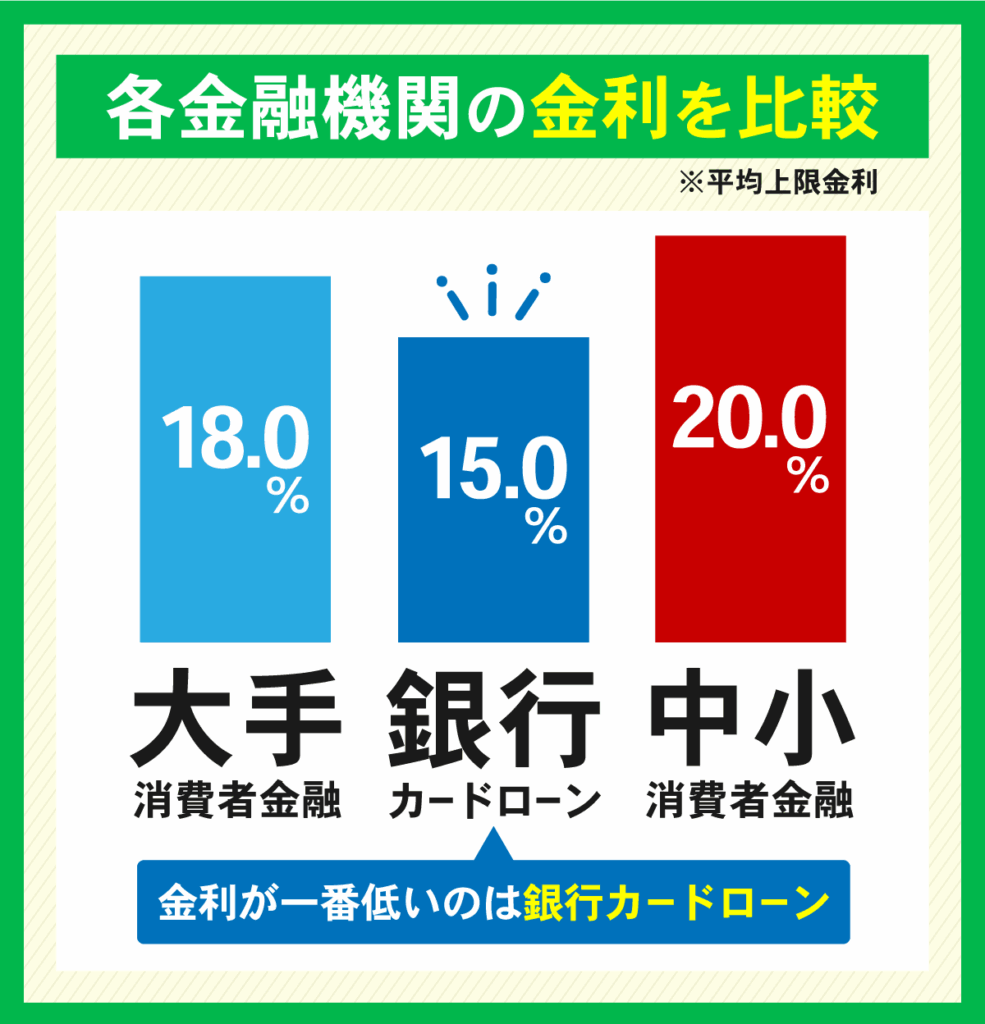

金利の低さで選ぶ!返済が滞るリスクを減らすため

2社目のカードローンを利用する際に注意しなければいけないのは、毎月の返済額が増えることです。

毎月の返済額が増えると、返済が滞るリスクや返済忘れのリスクが発生します。

普段の生活水準を気にするのであれば、金利を基準に選ぶとよいでしょう。

各金融機関の平均上限金利は以下の通りです。

| 金融機関 | 平均上限金利 |

|---|---|

| 大手消費者金融 | 18.0% |

| 銀行カードローン | 15.0% |

| 中小消費者金融 | 20.0% |

上記の通り、金利が一番低いのは銀行カードローンです。

金利で選ぶ場合は銀行カードローンを選びましょう。

三菱UFJ銀行カードローンバンクイックの年金利は1.8%~年14.6%です。

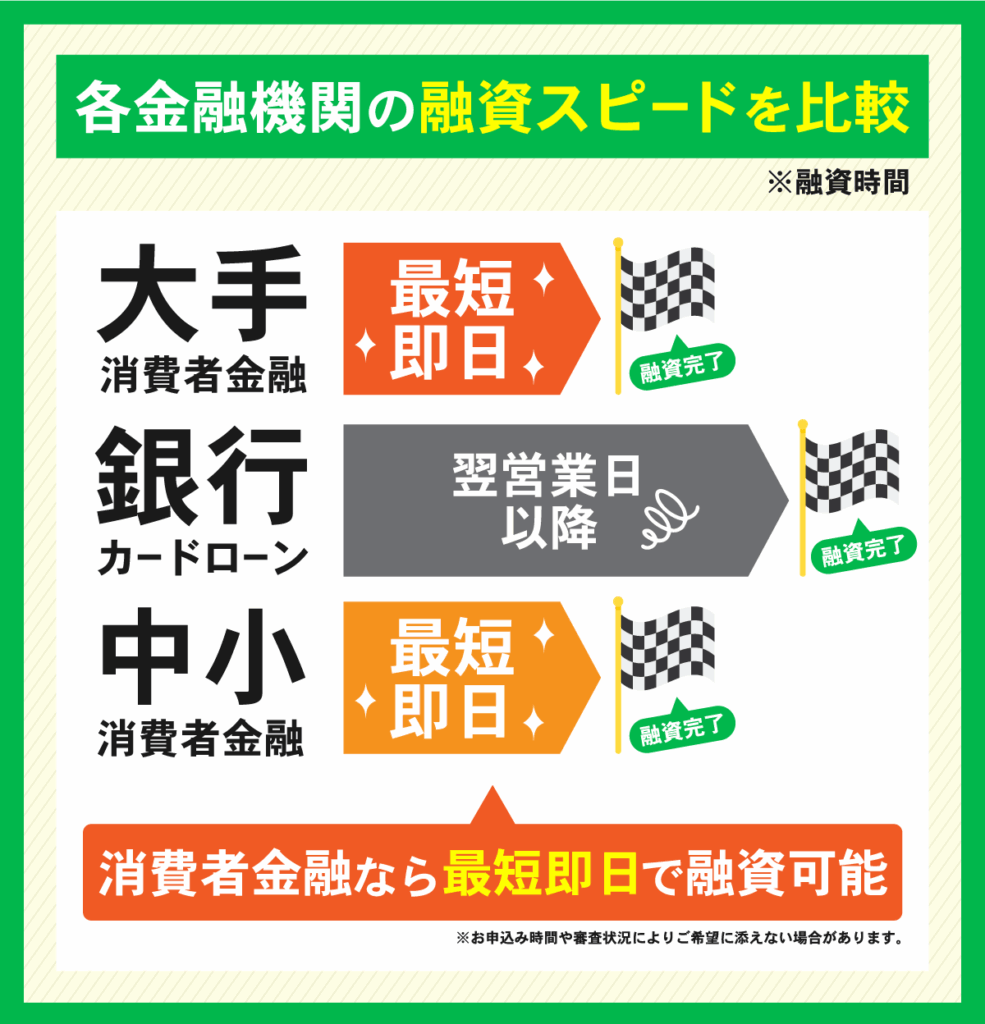

融資までのスピードで選ぶ!消費者金融は最短即日融資が可能

すぐにお金が必要で2社目のカードローンに申し込む方も少なくないでしょう。

金融機関によってすぐにお金を融資してくれるかどうかは変わります。

以下の表を参考に、融資スピードを確認しておきましょう。

| 金融機関 | 融資スピード※ |

|---|---|

| 大手消費者金融 | 最短即日 |

| 銀行カードローン | 翌営業日以降 |

| 中小消費者金融 | 最短即日 |

消費者金融であれば最短即日で融資が受けられます。※

ただし、中小消費者金融の場合は「店舗で受付が必要」「提出書類が多い」などハードルが高くなる点には注意しましょう。

※お申込み時間や審査状況によりご希望に添えない場合があります。

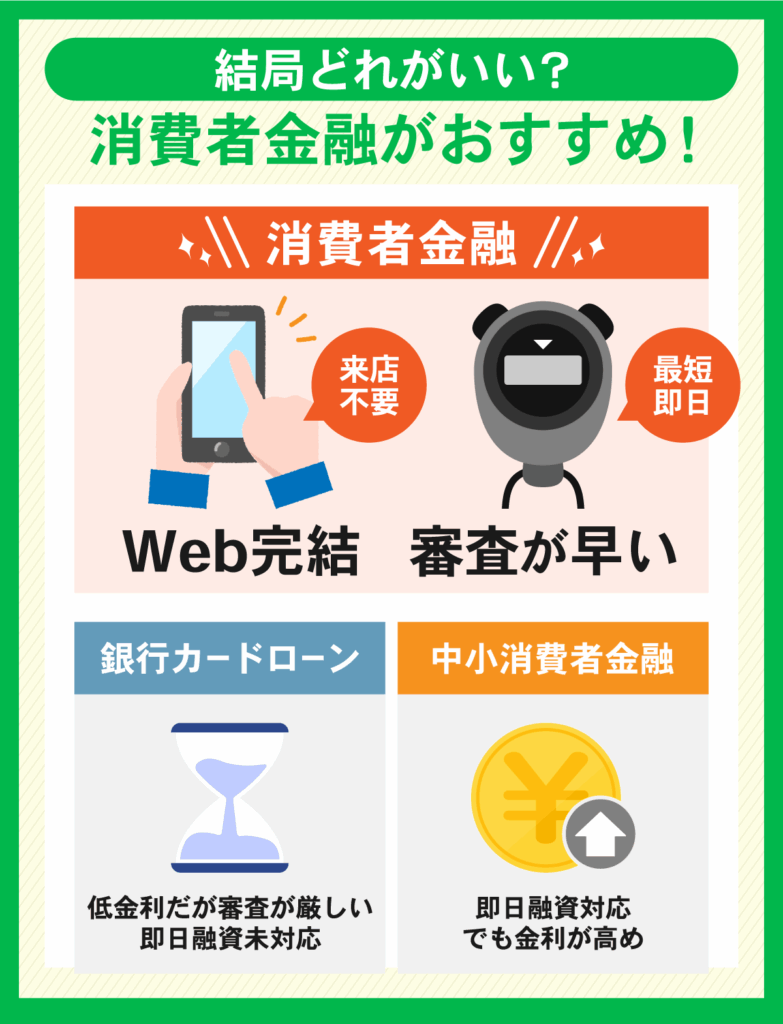

総合的に判断するなら消費者金融がおすすめ

選び方を解説いたしましたが、総合的に判断するなら消費者金融が比較的優れているといえるでしょう。

審査通過に自身があり、かつ希望融資日まで余裕がある場合は銀行がおすすめです。

また大手消費者金融は、カードを発行しなくてもアプリで借入・返済が可能な業者も存在します。

「審査難易度」「金利」「融資スピード」に比較的優れた消費者金融を選ぶとよいでしょう。

【PR】

セントラルは創業41年の消費者金融です。

初めて利用する場合は、30日間利息0円で借入できます。また、即日融資も可能です。

カードローンの実績や融資速度で選びたい方は、セントラルの利用を検討してみましょう。

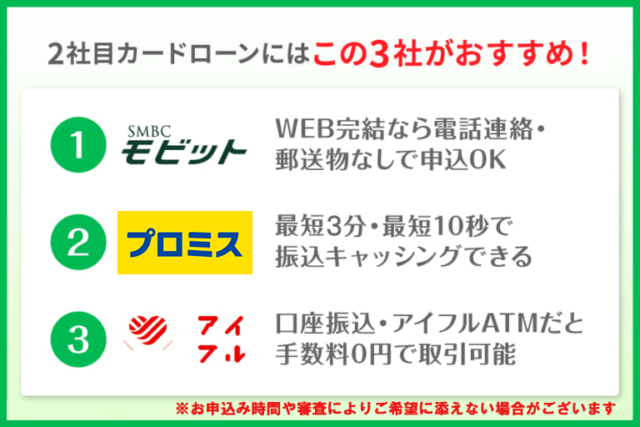

2社目におすすめの大手消費者金融3社!それぞれ異なるサービスを比較

上記の選び方で、大手消費者金融が比較的優れていることがわかりました。

この章では2社目におすすめの大手消費者金融を特徴別で解説していきます。

各消費者金融によって、細かいサービス面が異なるため参考にしてください。

下記の表を2社目カードローンを選ぶ指標にしましょう。

| 会社名 | 特徴 | 審査通過率 |

|---|---|---|

| プロミス | ・30日間の無利息サービスあり | 35.7%※ |

| SMBCモビット | ・WEB完結申込で職場連絡なし、自宅への郵送物なし | 通過率の公表なし |

| アイフル | ・アルバイト、パートも申し込み可能 ・30日間の無利息サービスあり |

34.9%※ |

※審査通過率は2024年4月時点の数値です。

SMBCモビットは審査通過率を公開しておりません。

ただ、大手消費者金融の平均審査通過率は35~45%です。

SMBCモビットも同じとは言えないですが、参考にしてみてください。

はじめての利用なら30日間無利息のプロミス

プロミスは、はじめての借入なら30日間無利息で借入が可能です。

たとえ2社目の借入でも、はじめてなら30日間無利息となるので新規申込者数が多いです。

(他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます)

無利息サービスを利用することで、プロミスへの返済総額を減らせます。

また、プロミスは審査までの時間が速く、最短3分※で融資を受けられます。

自分が借入できるか不安な方は、事前診断を受けてみましょう。

| 金利 | 4.5~17.8%(実質年率) |

|---|---|

| 無利息期間サービス | 最大30日間 ※初回契約のみ |

| 借入限度額 | 1~500万円 |

| 申し込みから融資までの時間 | 最短3分※ |

| 担保・連帯保証人 | 不要 |

| 審査通過率 | 43.9% ※1:2023年2月時点 |

※お申込み時間や審査によりご希望に添えない場合があります。

※1参照:プロミス月次営業指標(2023年3月期下期)

原則職場連絡なしで借りるならSMBCモビット

できるだけ内緒でお金を借りたい方には、SMBCモビットがおすすめです。

SMBCモビットのカードローンは、【原則、職場連絡なし】での借入に対応しています。

また、Web完結で契約した場合は郵送物もありません。

SMBCモビットのカードローンはカードレスで借入が可能なので、カードを発行する手間がかかりません。

2社目の借入がバレたくない方や、即日で借りたい方にはSMBCモビットがおすすめです。

※他社を利用中の方でも審査可能ですが、利用状況によって審査に通らない可能性があります。

カードローン会社の公式サイトでは、借入ができるかどうかをお借入診断で確認することができます。

借入できるか不安な方は、お借入診断を受けてみましょう。

| 金利 | 3.0~18.0%(実質年率) |

|---|---|

| 無利息期間サービス | なし |

| 借入限度額 | 1~800万円 |

| 申し込みから融資までの時間 | 最短15分※ |

| 担保・連帯保証人 | 不要 |

※お申込み時間や審査によりご希望に添えない場合があります。

柔軟な審査に対応してくれるアイフル

アイフルの特徴は、柔軟な審査対応です。

たとえ短期のアルバイト・パートであっても、安定した収入があれば、申込み基準を満たしているといえます。

審査に自信のない方でも最短18分※で審査結果がわかるので、2社目でも借りやすいカードローンです。

また、アイフルも他社と同じく30日間の無利息サービスを提供しています。

30日間の無利息期間内に返済することで、はじめての利用なら実質無利息でアイフルからの借入が可能です。

自分が借入できるか不安な方は、簡易診断を受けてみましょう。

| 金利 | 3.0~18.0%(実質年率) |

|---|---|

| 無利息期間サービス | 最大30日間 ※初回契約のみ |

| 借入限度額 | 1~800万円 |

| 申し込みから融資までの時間 | 最短18分※ |

| 担保・連帯保証人 | 不要 |

| 審査通過率 | 37.4% ※1 2023年8月時点 |

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1参照:アイフル月次データ(2023年3月期)

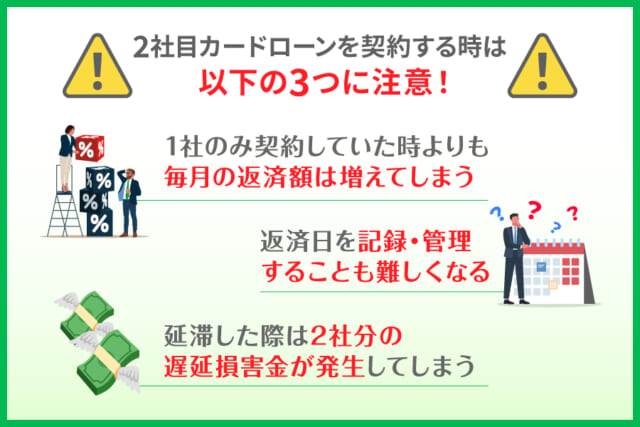

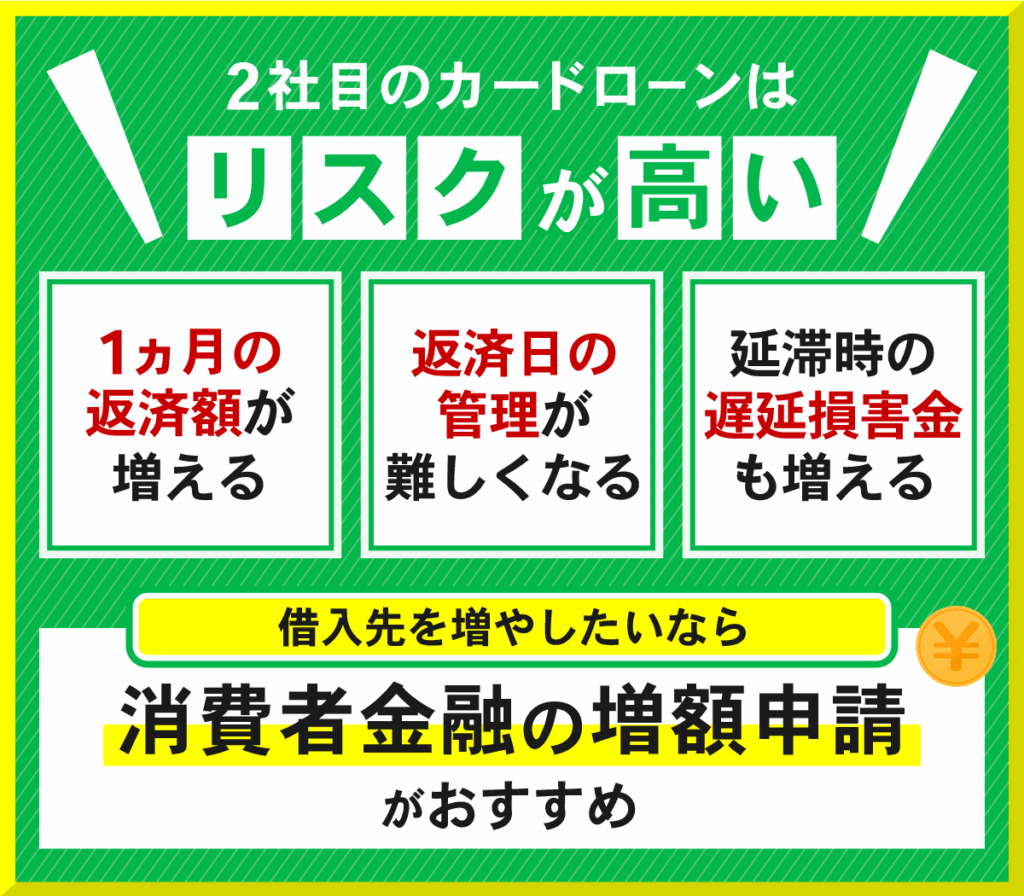

2社目のカードローン利用の注意点!返済日の管理などに要注意

総量規制の範囲内であれば、2社目のカードローンから融資を受け取ることができます。

総量規制とは利用者の過剰債務を抑制するために、金融業者を対象に施行された法律です。

この法律により、個人が貸金業者から借入できる金額は年収の1/3までと定められています。

しかし複数の金融業者から借入を行うと、以下のような状況が発生してしまいます。

・返済日の管理が難しくなる

・延滞時の遅延損害金も増えてしまう

ここでは、注意点について詳しく解説していきます。

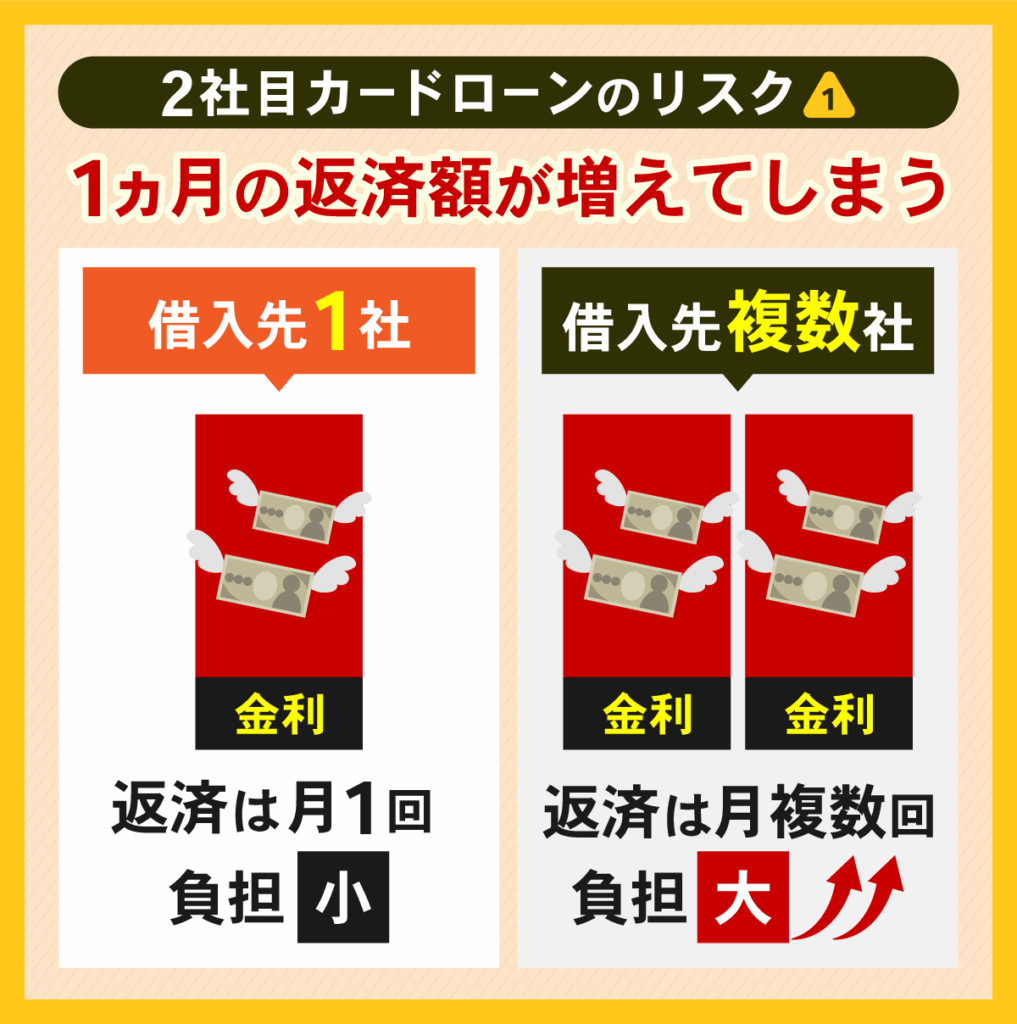

複数カードローンのため1ヵ月の返済額が増える

カードローンは金融機関から融資を受け取り、1ヵ月ごとに借りた資金を返済していくサービスです。

複数の金融業者から借入を行えば、当然返済する資金の額はその分だけ増えてしまいます。

返済時の利息も高くなるため、人によってはローンの返済を遅延・延滞してしまう可能性があります。

毎月の返済負担を最小限におさえたい場合は、借入先を1社に統一しましょう。

複数のカードローンを利用する場合、返済計画を慎重に立てる必要があります。

各ローンの返済日や金額を把握しておき、収入に見合った返済スケジュールを組むことが重要です。

複数のカードローンの管理は、心理的な負担にもなりかねません。

常に複数の返済日や残高を気にかける必要があるため、ストレスの原因となる可能性があります。

2社目のカードローンを申し込む前に、現在利用しているカードローンの限度額を増額できないか確認してみるとよいでしょう。

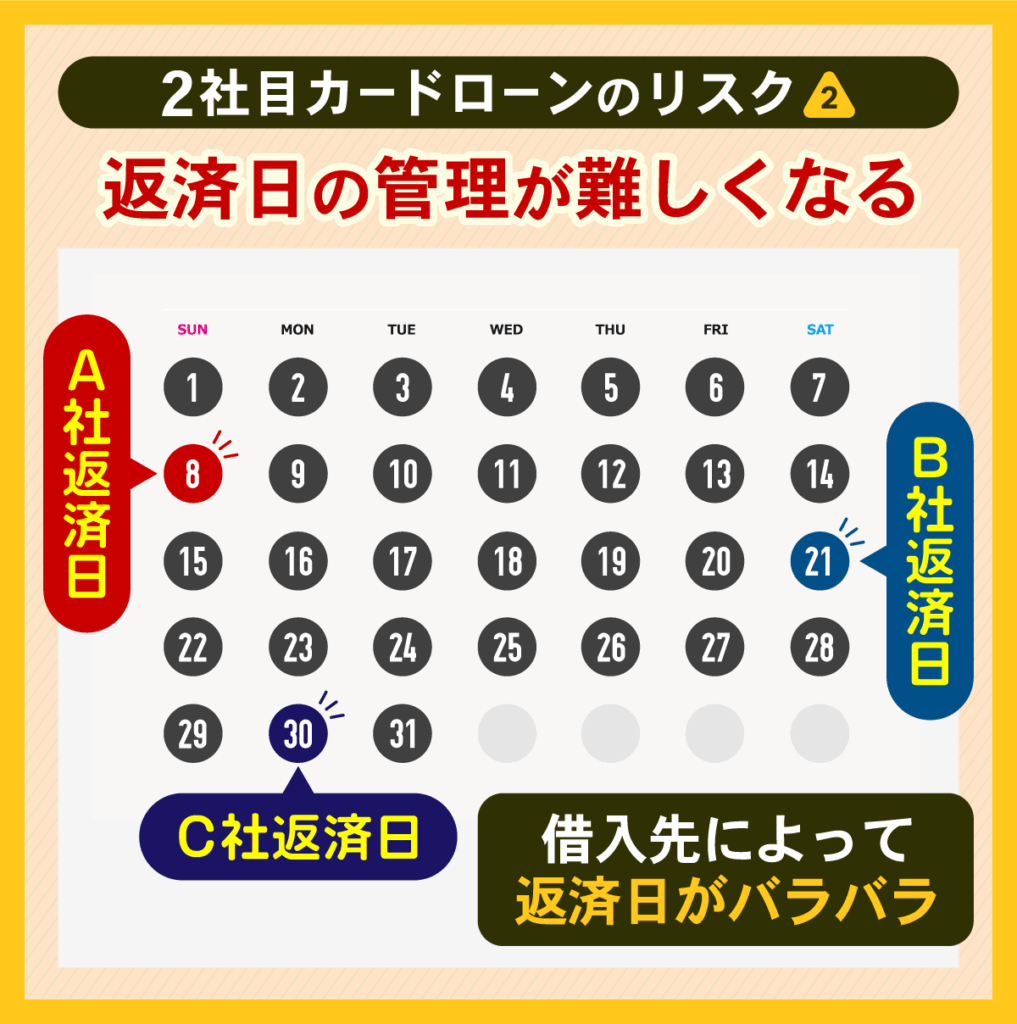

返済日の管理が難しくなる

複数の金融業者から融資を受け取ると、返済日の管理に苦労する可能性が高いです。

カードローンの返済日は、各金融業者ごとにそれぞれ異なります。

一部のカードローンは要望に合わせて返済日を指定できますが、一般的に返済日の変更は不可能です。

そのため2社以上カードローンを契約すると、1ヵ月間に複数の返済日が設定されることになります。

返済日の記録・管理を怠ると、返済を忘れ遅延する可能性があります。

信用情報に傷がつく可能性も高くなるため、複数のカードローンを利用するのはなるべく避けましょう。

複数の返済日を管理するのは、面倒なだけでなく様々なリスクを伴います。

例えば、給与日と返済日のタイミングが合わず、一時的な資金不足に陥るおそれがあります。

また、複数の返済日を管理するためには、常に細心の注意を払わなければなりません。

これにより、総借入額や返済進捗状況が不明確になり、長期的な返済計画を立てることが困難になる可能性があります。

2社目のカードローンを検討する場合は、上記のような管理上の課題を認識し、自身の返済能力と状況を冷静に判断することが大切です。

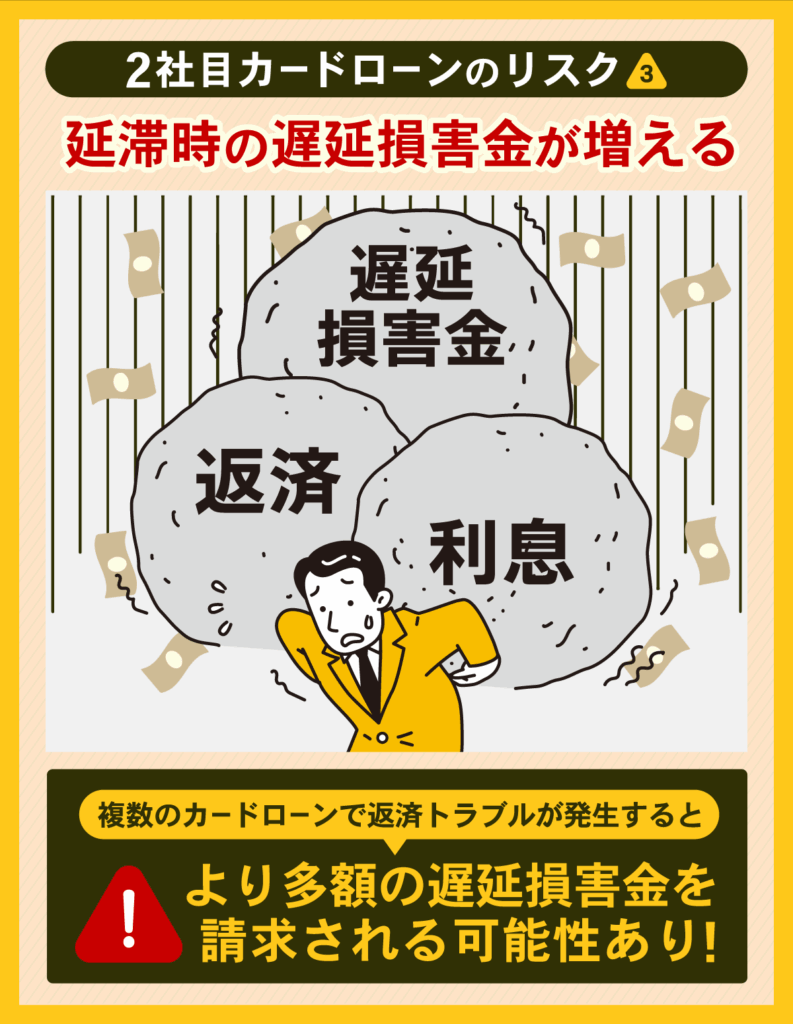

延滞時の遅延損害金も増えてしまう

カードローンの返済を遅延・延滞してしまった際は、利息とは別に遅延損害金を支払わなければいけません。

毎月の返済額に遅延損害金がプラスされれば、その分だけ借金総額は増えてしまいます。

実際複数のカードローンから借入を行っている方の中には、返済の遅延・延滞によって多額の借金を抱えている方が多いです。

遅延損害金の実質年率は年20.0%と高く、50万円を30日間返済しなかっただけでも8,219円の支払いをしなくてはなりません。

また複数のカードローンで返済トラブルが発生した場合、より多額の遅延損害金を請求される可能性が高いです。

借金の返済総額をなるべく安く抑えたい方は、返済トラブルに注意してください。

カードローンの借入額を増やしたい時の対処法!増額申請の活用が無難

2社目のカードローンを申し込む行為は、なるべくなら避けるのが無難です。

どうしても複数のカードローンを利用したい場合は、別にお金借りる方法も検討してみましょう。

カードローンの借入額を増やしたい時は、以下の対処法が有効です。

・家族・友人からお金を借りる

増額申請は、カードローンの借入限度額を増やせる手続きのことです。

家族・友人からお金を借りる場合、返済期限の融通がある程度はきく可能性があります。

ここではそれぞれの対処法について詳しく解説します。

増額申請なら現在借入中でも申込可能

借入額を増やしたい場合は、カードローンの増額申請を申し込むのがおすすめです。

増額申請とは現在利用しているカードローンの借入限度額を増やせる手続きで、現在借入中の方でも申し込みできます。

2社目のカードローンを申請するケースとは違い、信用情報に申し込み履歴が残ることはありません。

ただし、カードローンの限度額を増額してもらうには審査が必須です。

審査を無事通過できれば限度額の上限が増え、より多くの融資を受け取れるようになります。

審査で有利になるポイントは以下の通りです。

- 雇用形態が正社員や公務員になった

- 年収が上がっている

- 返済を延滞していない

- 繰り上げ返済をしている

- 勤続年数が増えたなど

すでに限度額いっぱいまで借入を行っている方は、増額申請を活用してみてください。

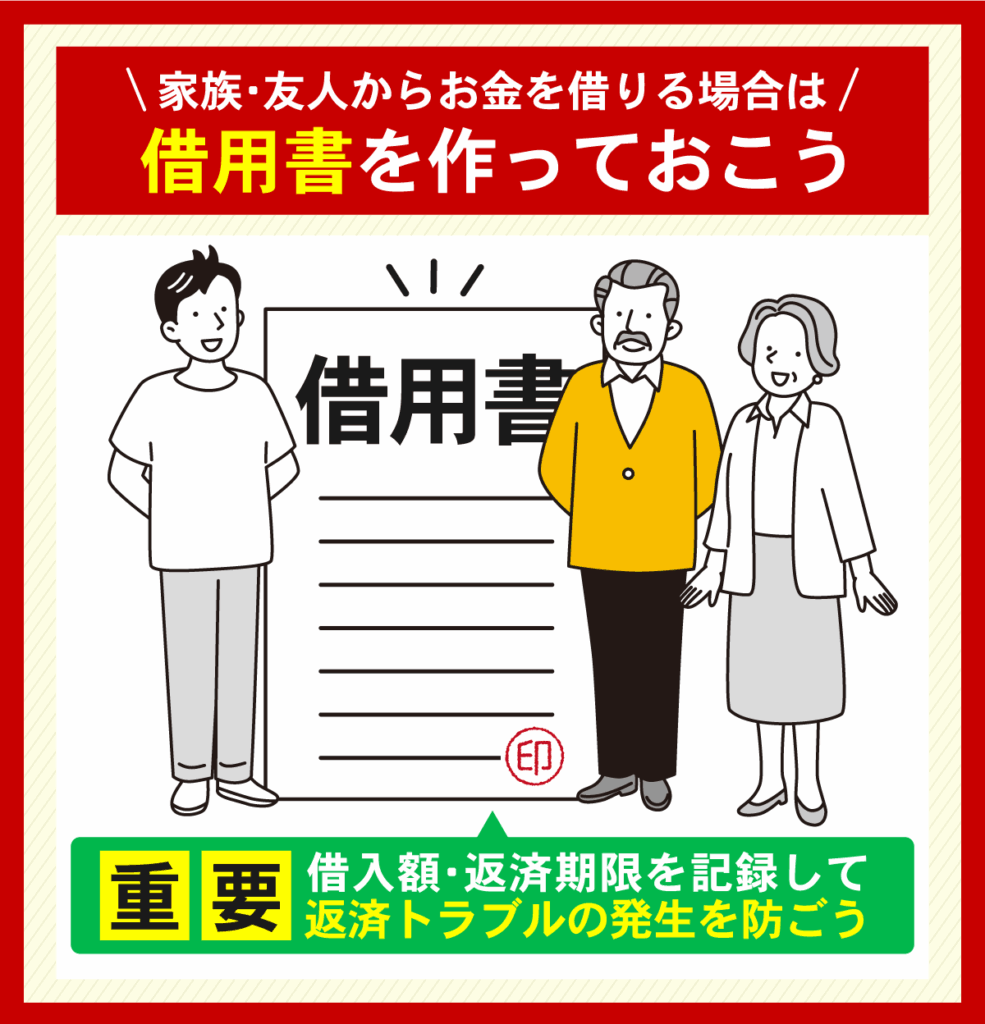

家族・友人からお金を借りる場合は返済トラブルに注意

増額審査を通過できなかった場合は、親しい家族や友人からお金を借りることも検討してみましょう。

お金を借りる際に、利息を求められる可能性は少なく、返済期限の融通もある程度はきいてもらえる可能性があります。

ただし、友人や家族に融資を求めた場合、その後の人間関係に悪影響を及ぼすこともあります。

親しい間柄であるがゆえに、口約束で済ますことも多く、返済トラブルが発生することもあるでしょう。

そのため家族・友人からお金を借りる場合は、借用書を作成しましょう。

借用書の中に借入額や返済期限を記録しておけば、返済トラブルの発生は未然に防げます。

家族・友人からお金を借りようと考えている方は、借用書の作成を忘れないように気をつけましょう。

借用書(金銭消費貸借契約書)のおもな記載事項

- 借りる人の名前、住所、押印

- 貸した人の名前、住所、押印

- 借入額

- 借り入れた日付

- 返済期限

- 返済方法

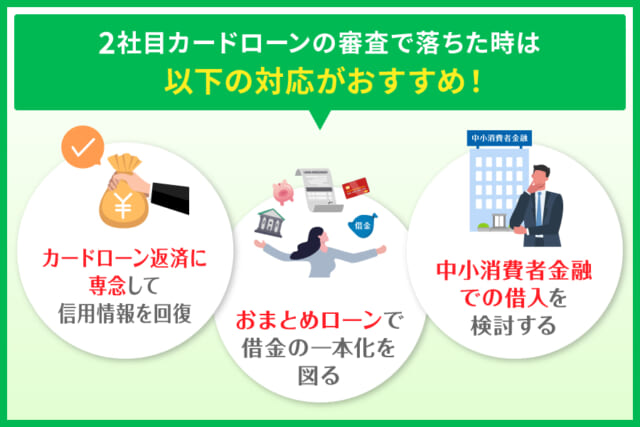

2社目のカードローンに落ちたらどうする?解決策3つを紹介

2社目のカードローンの選び方、各社の特徴について解説してきました。

しかし対策を講じても、2社目のカードローンに落ちることがあります。

ここからは2社目のカードローンに落ちた際に、どうすればいいのか?について解説していきます。

再審査まで期間を空ける

おまとめローンを検討する

中小消費者金融を検討する

上記3つの解決策を検討する際、自身の返済能力を冷静に判断することが大切です。

安易な借入れを避け、長期的な視点で財務状況の改善を目指すことが重要になります。

2社目のカードローンを検討する前に、まずは自身の支出や信用情報を見直しておきましょう。

次項から、3つの方法それぞれを詳しく解説します。

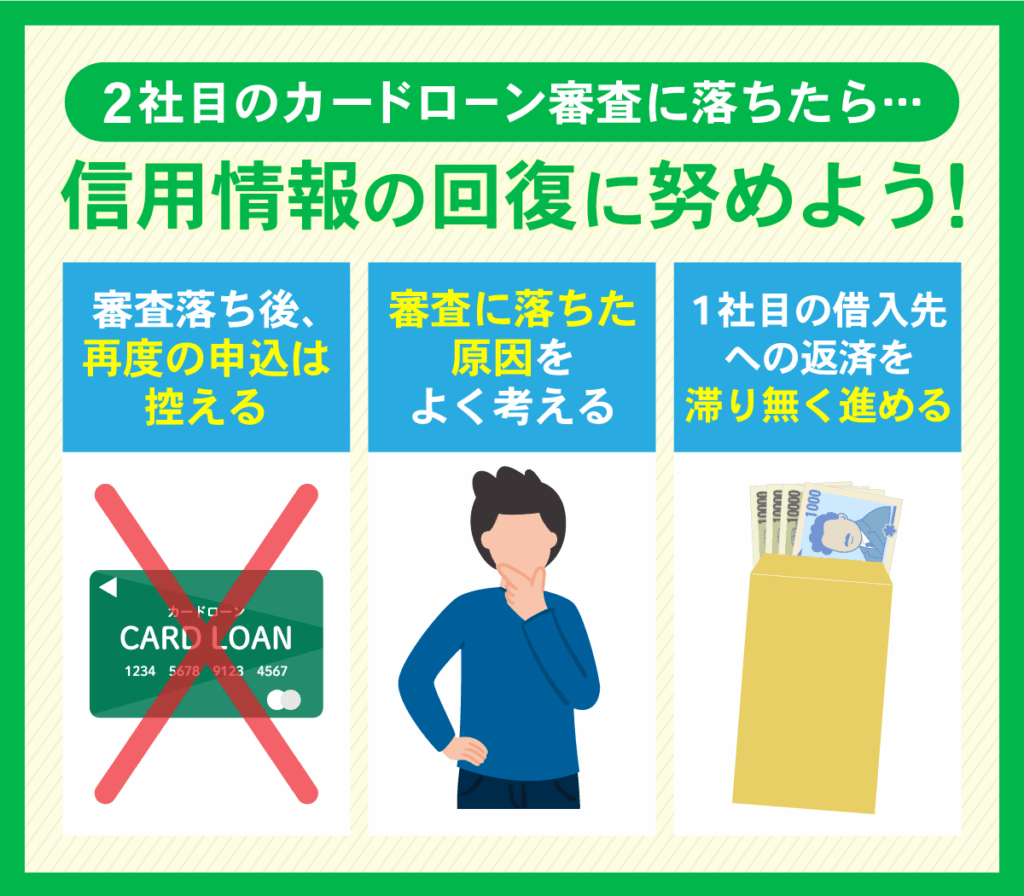

複数カードローンに申し込まず再審査まで期間を空ける

1社目に借りているカードローン会社に返済を続けて、信用情報の回復に努めましょう。

また、再審査までの期間で、なぜ審査に落ちたのか原因がわかるようにしましょう。

おもに2社目のカードローンで、審査に落ちる主な原因は下記の通りです。

2社目カードローンに落ちる原因

- 1社目の返済を滞納している

- 借入件数が多いので、返済能力が不十分と判断されてしまう

- 借入希望金額が年収の1/3以上ある

原因を把握して信用情報を回復できれば、再審査で通過する可能性は高くなります。

自分の信用情報については、それぞれの信用情報機関で開示請求することで得ることができます。

日本の信用情報機関は3つあり、KSC・CIC・JICCで違う情報をそれぞれ扱っているので、事前にどの機関が何の信用情報について取り扱っているのか確認しておきましょう。

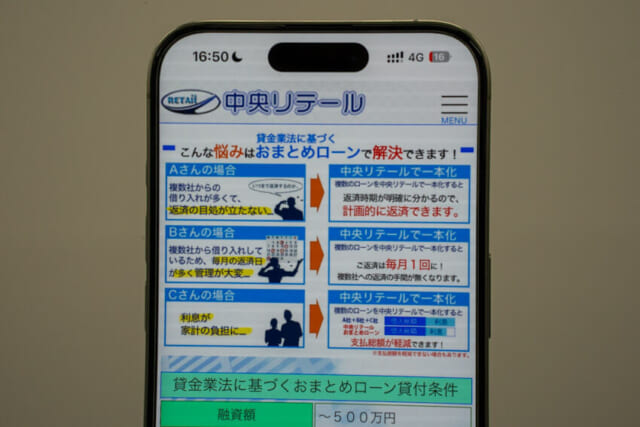

おまとめローンは返済回数の減少可能で管理が簡単

おまとめローンとは、複数社からの借入を1つの会社に絞り、借入先を1社にすることです。

おまとめローンのメリットは以下の通りです。

- 返済回数が月に1回になるので、管理が簡単になる

- 金利が低くなるので、返済総額を減らせる

通常、借入金額が増えるほど上限金利は下がります。

複数社からの借入金額が多い方は、借入先を1社にまとめると上限金利が低くなる可能性があります。

複数社から借入しようとしている方は、おまとめローンも検討してみましょう。

※申込時間や審査状況によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

ただしおまとめローンの審査は一般的なカードローンと比べても厳しい傾向にあり、絶対通るおまとめローンはないので注意してください。

年齢制限が広い中小消費者金融に申し込む

大手の消費者金融で審査に落ちてしまった場合、中小の消費者金融も検討してみましょう。

中小の消費者金融の特徴は以下の通りです。

- 年齢制限が広く設定されている

- 審査が柔軟

- 大手と比較すると、金利が高めに設定されている

- 借入に時間がかかるので、即日融資は難しい

中小の消費者金融は大手と比べて、審査が柔軟であると言われています。

| カードローン名 | 審査時間* | 審査 受付時間 |

土日の借入 | 夜間の借入 | Web完結 |

|---|---|---|---|---|---|

| セントラル | 最短即日 | 8時から 21時 |

可能 | 可能 | 可能 |

| ベルーナノーティス | 最短即日 | 9時から 21時 (土日祝は 9時から17時) |

可能 | 平日のみ 可能 |

可能 |

| 株式会社アムザ | 最短即日 | 9時半から 17時半 |

不可 | 不可 | 可能 |

| ダイレクトワン | 最短30分 | 9時から19時(平日のみ) | 不可 | 可能 | 可能 |

| フタバ | 最短即日 | 24時間 (WEB) |

不可 | 不可 | 可能 |

※申込時間や審査状況によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

2社目の審査で落ちてしまった方は、上記の表を参考に中小の消費者金融も検討してみましょう。

2社目のカードローンの申込は信用情報に悪影響を及ぼす可能性がある

カードローンを複数申し込むことで生じるデメリットなどについて解説しましたが、いかがでしたか?

2社目のカードローンを申し込む行為は、信用情報に悪影響を及ぼす可能性が高いです。

信用情報の中に履歴が残ってしまうため、審査にも悪影響が生じてしまいます。

また審査を通過できたとしても、借入を行う際には以下のデメリットが発生する可能性があります。

- 1ヵ月の返済額が増える

- 返済日の管理が難しくなる

- 延滞時の遅延損害金も増えてしまう

返済トラブルが発生するリスクも高いため、2社目のカードローンを申し込むのは危険です。

どうしても借入額を増やしたい場合は、増額申請を行うか親しい友人や家族からお金を借りましょう。

これらの方法なら審査なしで実行できるうえ、信用情報に傷がつく心配もありません。

2社目のカードローンを申し込もうか悩んでいる方はここで解説した知識や対処法を活用し、それぞれの目的に必要な資金を調達できるように対応しましょう。