「学生でもお金は借りられるの?」

「お金をすぐ借りたいけど方法はあるの?」

というように、学生でもお金を借りられるのか疑問に思っている人も多いのではないでしょうか。

実は学生でもお金を借りる方法があり、借入方法の中には当日中に融資を受けられるものもあります。

【この記事で分かること】

● 学生がお金を借りる方法6選

● 学生がお金を借りるなら消費者金融カードローンがおすすめな理由

● 学生がお金を借りるときのポイント

本記事では、学生がお金を借りる方法を始め、学生がお金を借りるのに必要な知識を解説しています。

すぐにお金を借りたいと悩んでいる学生は、ぜひ記事を参考にしてみてください。

目次

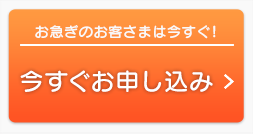

学生がお金を借りる方法6選

学生がお金を借りる主な方法は、次のとおりです。

● 学生ローンなら18歳・19歳でも借りられる

● 銀行カードローンなら低金利でお金が借りられる

● クレジットカードのキャッシング機能を利用する

● 奨学金制度なら学費を借りられる

● ゆうちょ銀行の貯金担保自動貸付けならアルバイトをしていなくても借りられる

実は学生でもお金を借りる方法がいくつもあります。

お金がなくなりそうなとき、お金を借りる方法を知っていれば焦ることなく借入できます。

ここでは、学生でもお金が借りられる方法を6つ解説していきますので、お金に対する備えとして覚えておいてください。

消費者金融カードローンなら即日融資を受けられる

消費者金融カードローンなら、学生でも借入できて即日融資にも対応可能です。

消費者金融カードローンとは、国の登録を受けた正式な貸金業者が融資してくれるキャッシングサービスです。

例えば、アイフルの場合、次のように決められています。

満20歳以上の学生にはアイフルのカードローンのお申込みが可能

アイフルのカードローンは、満20歳以上69歳までの定期的な収入がある方であればお申込みが可能です。18歳・19歳の方にはお申込みいただけませんのでご注意ください。

WEBやスマホから24時間お申込みでき、ご契約まで来店不要で手続きが可能です。アイフルでは、即日融資にも対応しています

上記のように学生であっても、満20歳以上であれば消費者金融からの借入ができます。

そして、消費者金融の最大の特長は、即日融資に対応しているケースが多いことです。

学生がお金を借りる方法はいくつかあるものの、即日融資に対応している方法は多くありません。

すぐにお金を借りたいときには、消費者金融カードローンを検討してみましょう。

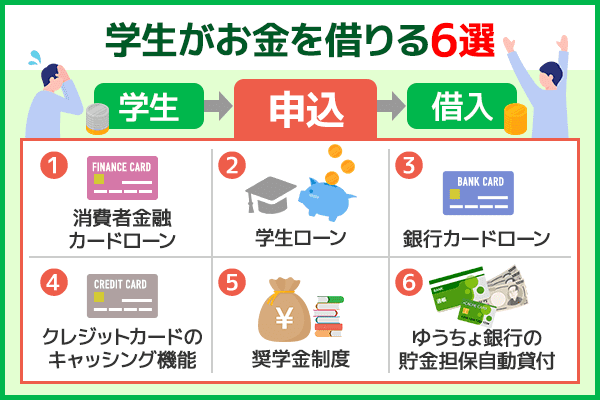

学生ローンなら18歳・19歳でも借りられる

学生ローンなら18歳・19歳でもお金を借りられます。

学生ローンとは、学生を対象にしている融資サービスです。

例えば、学生ローンを提供しているカレッヂでは、次のように決まっています。

18歳・19歳の学生さんでも学生ローンでお金を借りることはできます。

ただし、20歳以上になるまでは、ご利用限度額の上限が10万円までとなります。

引用:カレッヂ ホームページ

学生ローンは学生を対象としており、満18歳以上であれば借りられるものの、満20歳未満への貸付金額は低めに設定されています。

ただし、学生ローンでも満20歳未満には融資をしていない会社もあることには注意が必要です。

学生ローンの利用を検討しているが、まだ満20歳未満であるという人は融資を受けられる会社なのか確認しましょう。

| 学生ローンを提供している会社例 | 20歳未満への融資可否 |

|---|---|

| カレッヂ | 可能 |

| フレンド田 | 可能 |

| アミーゴ | 不可 |

銀行カードローンなら低金利でお金が借りられる

銀行カードローンなら低金利でお金が借りられます。

銀行カードローンは次の表のように、消費者金融カードローンや学生ローンよりも金利が低く設定されています。

| 会社名 | 金利 |

|---|---|

| 三井住友銀行カードローン | 年1.5~年14.5% |

| 三菱UFJ銀行バンクイック | 年1.5~年14.5% |

| カレッヂ学生ローン | 年17.0% |

| フレンド田学生ローン | 年12.0~年17.0% |

| アイフルカードローン | 年3.0~年18.0% |

| プロミスカードローン | 年4.5~年17.8% |

ただし、審査が厳しく学生で審査を通過するのは難しいローンです。

次のようにほとんどの銀行カードローンでは、学生申込み可能とは明記されていません。

以下のすべての条件を満たしているお客さまが申し込みいただけます。

● カードローン契約時の年齢が満20歳以上66歳未満の方● 安定かつ継続した収入の見込める方

● 保証会社の保証を受けられる方

学生申込み可能と明記していないのは、学生が融資対象のメインではないからです。

クレジットカードのキャッシング機能を利用する

クレジットカードにキャッシング機能が付帯していれば、クレジットカードでもお金を借りられます。

ただし、クレジットカード発行には、カードローンと同じく審査を受けなければなりません。

クレジットカードには一般カードやゴールドカード、プラチナカードなどのクラスがあり、クラスによって審査の厳しさやキャッシング枠の大きさが変わります。

学生の場合は一般カードしか作れないと考えておいたほうがよいでしょう。

また、クレジットカード発行会社は銀行や消費者金融などさまざまな会社が提供しています。

申込先によっても、審査の難易度が変わることにも注意しなければなりません。

| 申込みするカードクラスや会社 | 審査の難易度 |

|---|---|

| 一般カード | 普通 |

| ゴールドカード | 高い |

| プラチナカード | 非常に高い |

| 消費者金融系クレジットカード | >普通 |

| 信販系クレジットカード | 高い |

| 銀行系クレジットカード | 非常に高い |

奨学金制度なら学費を借りられる

奨学金制度を利用すれば、学費が借りられます。

奨学金は国・自治体、民間企業がおこなっている学費を支援する制度であり、貸付型と給付型があります。

貸付型と給付型の違いは、次の表のとおりです。

| 貸付型 | 給付型 | |

|---|---|---|

| 給付された金額の返還 | 返さなければいけない | 返す必要はない |

| 採用人数 | 多い | 少ない |

| 求められる学力 | 低い | 高い |

奨学金を借りられるかは、学力だけでなく家計の状態も大きく影響することには注意しましょう。

なお、奨学金の使い道は制限されていないケースが多く、学費以外にも1人暮らしの費用や生活費に使っても構いません。

ゆうちょ銀行の貯金担保自動貸付けならアルバイトをしていなくても借りられる

ゆうちょ銀行の貯金担保自動貸付けを利用すれば、アルバイトをしていなくても即日融資が受けられます。

担保自動貸付けとは、定期預金している金額の90%までを借りられる制度です。

借りられるといっても、次の条件を満たさなければ貸付はおこなわれません。

通常貯金の残高を超える払戻しの請求があったときに、その不足分が自動的に貸し付けられます(自動貸付け)。

つまり、貯金担保自動貸付けは定期預金の90%までのお金を直接渡してくれるのではなく、通常貯金の残高を超える引き落としなどがあったときに不足分を自動的に貸し付けてくれるだけです。

返済は借りたお金と利子を足した金額を通常貯金の口座に入れるだけと、手続きは簡単におこなえます。

即日融資で借りられる方法とその手順

● 消費者金融・学生ローン

1.審査に必要な書類を準備し平日の午前中に申込む

2.審査に通過したらキャッシングの手続きをおこなう

● ゆうちょ銀行の貯金担保貸付け

1.申込みに必要な書類を準備しゆうちょ銀行の窓口で貯金担保自動貸付けの申込みをする

2.残高が不足されるごとに自動的に貸付けがおこなわれる

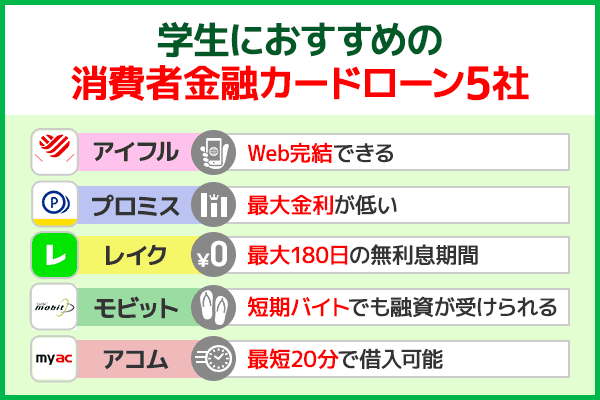

学生がお金借りる際におすすめの消費者金融カードローン5社

学生がお金を借りる際におすすめの消費者金融カードローンは、次の5社です。

消費者金融カードローンを利用するときのチェックポイント

● 上限金利を比較する

● 在籍確認の電話や郵送物があるか確認する

● 無利息期間の長さを確認する

消費者金融カードローンは、似たような内容と思われがちですが、それぞれに特徴があります。

各消費者金融カードローンの特徴を理解し、自分にあったカードローンを探していきましょう。

なお、各消費者金融カードローン概要の違いは、次の表のとおりです。

注釈

※1:申込時間や審査状況によりご希望に添えない場合がございます。また受付時間や一部金融機関の営業時間によっては、翌営業日以降の振込となる場合もあります。

※2:貸付利率はご契約額及びご利用残高に応じて異なります

※3:審査の結果によりお電話での確認が必要となる場合があります。

※4:電話での確認はせずに書面やご申告内容での確認を実施

アイフルならWeb完結で手続きできる

アイフルならWeb完結で手続きできます。

「WEB完結」とは、お申込みやご契約のお手続きのすべてをWEBサイト上で完結できるサービスです。

※一部電話でのやりとりが発生します

Web完結の特長は24時間いつでもどこでも申込み・契約・借入が可能という点です。

平日が学業とアルバイトで忙しく時間が取れない人でも、スマホで簡単に申込みできます。

また、カードレスを選択すれば郵送物が届かないため、自宅に住んでいる学生でも安心して借入が可能です。

| カードローン名 | アイフルカードローン |

|---|---|

| 利用限度額 | 800万円 |

| 利率(実質年率) | 3.0%~18.0% |

| 審査時間 | 最短18分※ |

| 融資までの時間 | 即日融資可能※ |

| 申込条件 | 満20歳以上69歳までの定期的な収入と返済能力を有する人 |

| 無利息期間 | 30日間 |

| 電話連絡の有無 | 原則なし |

| 郵便物の有無 | 無(カードレスの場合) |

| Web完結 | 〇 |

※お申込み時間や審査状況によりご希望に添えない場合があります。

プロミスは上限金利が他の消費者金融よりも低い

プロミスは上限金利が他の消費者金融よりも低く設定されています。

はじめての借入では上限である18.0%が適用されることが多く、カードローンの申込先を金利で比較検討するのであれば、金融機関が表示している上限金利に注目することをおすすめします。プロミスの金利は4.5%~17.8%なので、上限金利は17.8%です。

上限金利に注目する理由は、上限金利は100万円以下の少額借入に適用されるからです。

学生の場合、100万円以上の借入をするのは難しく、ほぼ上限金利が適用されます。

金利が低いほど月々返済額が減り、返済総額も減ります。

そのため、上限金利を低く設定しているプロミスは学生におすすめです。

| カードローン名 | プロミスカードローン |

|---|---|

| 利用限度額 | 500万円 |

| 利率(実質年率) | 4.5%~17.8% |

| 審査時間 | 最短3分(Web申込み時)※ |

| 融資までの時間 | 即日融資可能※ |

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある人 |

| 無利息期間 | 30日間 |

| 電話連絡の有無 | 無 |

| 郵便物の有無 | 無(Web完結のみ) |

| Web完結 | 〇 |

※お申込時間や審査によりご希望に添えない場合がございます。

レイクなら最大180日の無利息期間が利用できる

レイクは申込み方法や借入金額により、最大180日の無利息期間が利用できます。

レイクの無利息期間は、次の条件により日数が変わります。

| 無利息期間 | 利用条件 |

|---|---|

| 30日間 | ● 条件なし |

| 60日間 | ● Web申込みをする

● 契約金額200万円まで |

| 180日間 | ● Web申込・自動契約機・電話のいずれかで申込み

● 借入金額5万円まで ● 契約金額200万円まで |

仮に上記の条件をすべて満たしている場合は、自分の都合のいい無利息期間を選択できます。

無利息期間が長いほど利息の金額を抑えられるため、できる限り長い期間を選択することが大切です。

ただし、レイクの無利息期間を利用するときには、次の内容に気を付けましょう。

「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用はできません。

当社ではじめてご契約の方が対象となります。無利息開始日はご契約日の翌日からです。「お借入れ日の翌日から」ではありません。

ご契約額(極度額)が200万円超の方は30日間無利息のみご利用可能です。

引用:レイク 選べる無利息

| カードローン名 | レイクカードローン |

|---|---|

| 利用限度額 | 500万円 |

| 利率(実質年率) | 4.5%~18.0%※1 |

| 審査時間 | 最短15秒(Web申込時) |

| 融資までの時間 | 即日融資可能 |

| 申込条件 | 満20歳~70歳 |

| 無利息期間 | 30・60・180日間 |

| 電話連絡の有無 | 原則なし※2 |

| 郵便物の有無 | 無(Web完結時) |

| Web完結 | 〇 |

※1:貸付利率はご契約額及びご利用残高に応じて異なります

※2:審査の結果によりお電話での確認が必要となる場合があります。

SMBCモビットならアルバイトを始めたばかりでも融資が受けられる

SMBCモビットなら、アルバイトを始めたばかりでも融資が受けられます。

SMBCモビットの公式ホームページには、以下の表記があります。

SMBCモビットのカードローンはアルバイトの方も利用できます。利用条件は以下のとおりです。条件を満たしている場合にはぜひご検討ください。

SMBCモビットの利用条件満20歳~74歳

安定した収入がある人

雇用形態や勤続年数に関わらず申込が可能です。アルバイトを始めたばかりでも利用できる可能性があります。

上記の内容では安定して収入がある人というのは長年勤務している人のことを指すのではなく、安定した収入が得られる勤務先に勤めていることを指しています。

つまり、アルバイトを開始したばかりでも、アルバイトが長く続けられることと、安定した収入を得られる勤務先であれば審査に通過する可能性があるということです。

アルバイトを始めたばかりでお金を借りられるか心配という人は、SMBCモビットの審査を受けてみましょう。

| カードローン名 | SMBCモビットカードローン |

|---|---|

| 利用限度額 | 800万円 |

| 利率(実質年率) | 3.0%~18.0% |

| 審査時間 | 最短30分 |

| 融資までの時間 | 即日融資可能 |

| 申込条件 | 年齢満20歳以上74歳以下の安定した定期収入のある方 |

| 無利息期間 | なし |

| 電話連絡の有無 | 原則電話連絡なし(Web完結の場合) |

| 郵便物の有無 | 無(Web完結の場合) |

| Web完結 | 〇 |

アコムなら最短20分で借入できる

アコムは、最短20分※1で借入が可能な消費者金融カードローンです。

公式ホームページでも、最短20分※1で融資ができることを明記しています。

最短20分融資も可能

スマホで完結!来店も不要です。ご希望いただければカードも郵送されません。引用:アコム カードローン

上記は審査時間ではなく、融資までの時間です。

アコムは相当早く融資を受けられる消費者金融カードローンであり、今すぐお金を借りたい人にあっています。

審査に通過すればカードローンのカードが届く前だとしても、インターネットから振込手続きでお金を借りられます。

| カードローン名 | アコムカードローン |

|---|---|

| 利用限度額 | 800万円 |

| 利率(実質年率) | 3.0~18.0% |

| 審査時間 | 最短20分※1 |

| 融資までの時間 | 即日融資可能※1 |

| 申込条件 | 20歳以上の安定した収入と返済能力を有する方 |

| 無利息期間 | 30日間 |

| 電話連絡の有無 | 原則なし※2 |

| 郵便物の有無 | 無(カードレスの場合) |

| Web完結 | 〇 |

※1:お申込時間や審査によりご希望に添えない場合がございます。

※2:電話での確認はせずに書面やご申告内容での確認を実施

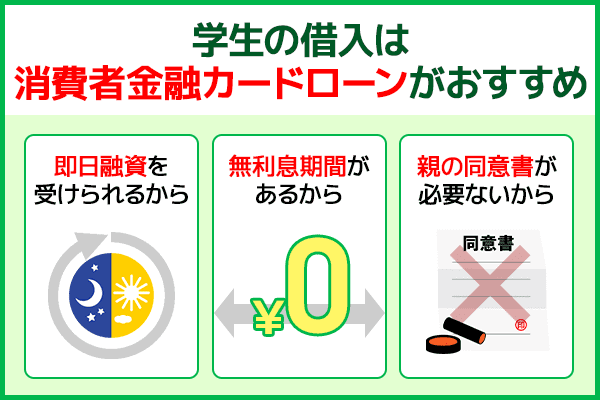

学生がお金を借りるなら消費者金融カードローンがおすすめな理由

学生がお金を借りるのに消費者金融カードローンをおすすめする理由は、次のとおりです。

● 無利息期間があるから

● 親の同意書が必要ないから

消費者金融からお金を借りるのに抵抗がある人はいるかもしれません。

しかし、消費者金融は国の登録を受けた正式な貸金業者であり、安心してお金を借りることができます。

そして、消費者金融からお金を借りることには多くのメリットがあるため、他の借入方法よりもおすすめです。

ここからは、なぜ消費者金融が借入先としておすすめなのか解説します。

即日融資を受けられるから

消費者金融カードローンは、ほとんどのカードローンで即日融資が可能です。

お金を借りたいときは、すぐにお金を手に入れたいと思うときが多いため即日融資はありがたいサービスといえます。

銀行カードローンは即日融資に対応しておらず、学生ローンは即日融資に対応しているものとしていないものがあります。

平日の午前中に申込みに必要な書類を準備し申込みすれば、審査通過後すぐにお金を借りることが可能です。

なお、申込みに必要な書類は申込者の内容によって変わるため、どの書類が必要なのかは消費者金融の会社に問い合わせしておきましょう。

即日融資が可能な消費者金融業者

● アイフル

● プロミス

● レイク

● アコム

● SMBCモビット など

無利息期間があるから

消費者金融カードローンには、無利息期間があります。

無利息期間とは、借入しても利息が付かない期間です。

無利息期間内に借りたお金を期間内に全額返済すれば、利息は付きません。

なお、無利息期間は消費者金融によって異なり、無利息期間が開始する条件が違ったりするため注意しましょう。

なお、代表的な消費者金融カードローンの無利息期間の日数と、開始条件は次のとおりです。

無利息期間がある消費者金融業者

● アイフル:借入契約の翌日から30日間

● プロミス:借入の翌日から30日間

● レイク:借入契約の翌日から30日間・60日間・180日間のいずれか

● アコム:借入契約の翌日から30日間

親の同意書が必要ないから

消費者金融カードローンは親の同意書がなく借入でき、借入が親にバレにくい融資です。

消費者金融カードローンは成人であれば学生であっても、親の同意書は必要ありません。

ただし、プロミスを除くほとんどの消費者金融カードローンは、20歳未満への融資はおこなっていません。

プロミスに関しては18歳以上であれば学生でも融資が受けられ、18歳だとしても親の同意書は不要です。

また、消費者金融カードローンは担保人が不要であり、親に担保人になってもらわなくても借入できます。

親の同意書が必要ない消費者金融業者

● アイフル

● プロミス

● レイク

● アコム

● SMBCモビット など

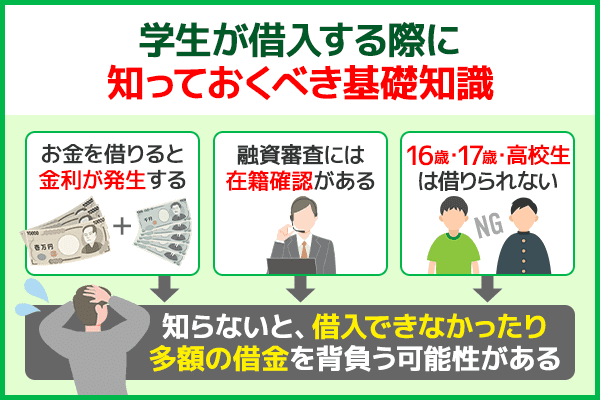

学生がお金を借りるときに知っておくべき基礎知識

学生がお金を借りるときに知っておくべき基礎知識は、次のとおりです。

● 融資審査には在籍確認がある

● 16歳・17歳・高校生はお金を借りられない

お金を借りるときにはさまざまな知識が必要であり、知識がないと後悔してしまうおそれがあります。

金利が高い金融機関でお金を借りてしまい、後々返済が難しくなってしまったということのないようにしなければなりません。

学生がお金を借りるときの注意点を解説しますので、お金を借りる前に基礎知識を理解しておきましょう。

お金を借りると金利が発生する

お金を借りるときには、金利が発生します。

金利が大きくなるほど、返済金額が増えてしまうため注意しなければなりません。

少しでも返済の負担を軽減したいと考えるのであれば、金利が少ない金融機関から借入しましょう。

なお、本記事で紹介した借入方法の金利目安は、次の表のとおりです。

| 借入方法 | 金利目安 |

|---|---|

| 消費者金融 | 年3.0~年18.0% |

| 学生ローン | 年12.0~年17.0% |

| クレジットカードのキャッシング枠 | 年15.0~年18.0% |

| 奨学金制度 | 年0.5~年1.5% |

| 貯金担保自動貸付け | ● 担保定額貯金を担保とする場合

返済時の約定金利(%)+ 0.25% ● 担保定期貯金を担保とする場合 預入時の約定金利(%)+ 0.5% |

融資審査には在籍確認がある

お金を借りるときには、在籍確認があります。

在籍確認とは、申込者が申込み内容に記載された勤務先で、きちんと働いているか確認することです。

一般的に在籍確認は金融機関が直接勤務先に電話し、申込者が在籍しているか確認します。

金融機関によっては、在籍確認で金融機関名を名乗ってしまい、勤務先にお金を借りることがバレてしまうことがあります。

勤務先がアルバイトでの勤務だったとしても、連絡されてしまうため注意しなければなりません。

もし在籍確認の電話をしてほしくないのであれば、消費者金融カードローンを選択しましょう。

消費者金融カードローンは在籍確認を書類で済ませてくれることがあり、書類で在籍確認できれば原則電話をされることはありません。

在籍確認の具体的な流れ

1.金融機関から勤務先に電話がある

2.申込人がいるかどうか金融機関の担当者が確認する

3.電話受付者が申込者がいること、外出していることを担当者に伝える

4.申込者が電話に変わるか、外出していることが確認できれば在籍確認が完了する

16歳・17歳・高校生はお金を借りられない

16歳・17歳・高校生は原則として、お金は借りられません。

日本の法律では18歳以上が成人とされており、18歳未満は未成年です。

未成年はお金を稼ぐ手段に乏しく返済する能力は低く、法律で未成年は親の同意を得ずにおこなった契約を取り消すことができてしまいます。

(未成年者の法律行為)

第五条 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。2 前項の規定に反する法律行為は、取り消すことができる。

引用:e-Gov 民法

どちらもお金を貸す側から考えると、非常に大きなデメリットです。

未成年にお金を貸すのはデメリットが大きすぎることもあり、まず未成年への融資はおこなってくれません。

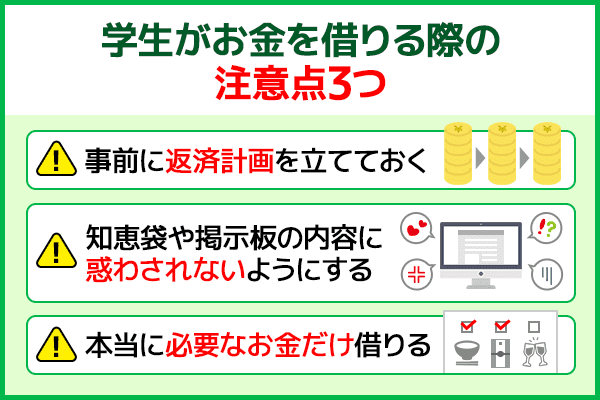

学生がお金を借りるときの注意点

学生がお金を借りるときの注意点は、次のとおりです。

● 知恵袋や掲示板の内容に惑わされないようにする

● 本当に必要なお金だけ借りる

お金を借りることには注意点があり、注意点の内容を理解して対策しておかなければ借入を後悔してしまうおそれがあります。

注意点を理解し、借入を後悔しないようにしておきましょう。

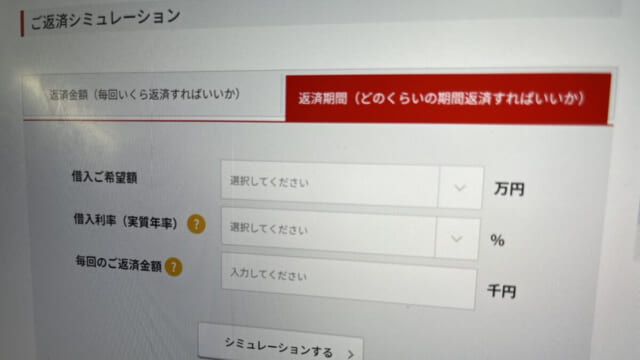

お金を借りるときには返済計画を立てておく

お金を借りるときには、返済計画を立てておきましょう。

お金を借りる場合には基本的に利息を返済しなければならず、利息も大きな金額になります。

月々返済額がいくらなのか、全額返済するとどのくらいの金額になるのか確認しておくことが大切です。

借入先によっては返済計画のシミュレーション計算ができるため、シミュレーションを積極的に活用していきましょう。

例えば、アコムでは「ご返済シミュレーション(借入金額・利息計算)」でシミュレーション計算することが可能です。

【返済計画の立て方の一例】

| 借入先 | 返済日 | 返済額/月 | 金利 | 借入残高 |

|---|---|---|---|---|

| A社 | 毎月25日 | 1万5,000円 | 18.0% | 50万円 |

| B社 | 毎月20日 | 1万円 | 17.8% | 30万円 |

| 借入件数 | 返済総額/月 | 借入残高総額 |

|---|---|---|

| 2件 | 2万5,000円 | 80万円 |

上記のような借り方をしている場合、早く返済日が来るB社の毎月20日にあわせ、合計返済額の2万5,000円を用意して返済していきましょう。

知恵袋や掲示板の内容に惑わされないようにする

お金の借入について調べるとき、知恵袋や掲示板の内容を参考にしてはいけません。

知恵袋や掲示板は勝手な思い込みや、根拠のないことが記載されています。

正しくないことが記載されているケースが多く、信用すると実際の内容と違ったということが起きてしまいます。

根拠のない内容を信じてしまうと審査に落ちてしまったり、詐欺に引っかかってしまうなどのリスクが発生するため注意しなければなりません。

お金を借りるのは大きなデメリットを伴うため、金融機関や国・自治体のホームページを利用して確認しましょう。

本当に必要なお金だけ借りる

お金を借りるときには、今必要としているお金だけ借りるようにしましょう。

アルバイトの収入によっては、希望する金額よりも多いキャッシング枠が付くケースもあります。

借入はキャッシング枠まででき、人によっては必要のない金額まで借りられてしまいます。

しかし、余計なお金を借りてしまうと返済が大変になってしまったり、浪費する癖が付いてしまったりするため注意しなければなりません。

どちらにしてもよいことではないため、借入は必要な金額だけにしておきましょう。

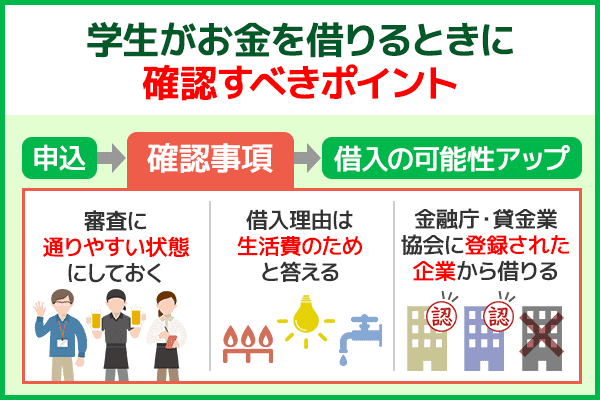

学生がお金を借りるときのポイント

学生がお金を借りるときのポイントは、次のとおりです。

● 借入理由は生活費のためと答える

● 金融庁・貸金業協会に登録された企業から借りる

学生がお金を借りるのは、社会人に比べさまざまな制限を受けます。

例えば、銀行カードローンは安定した収入がないと借入できず、学生は利用できないケースがあります。金融期間によって、審査基準が異なることは覚えておくことが大切です。

お金を借りられるようにするためにも、借りるときのポイントを押さえて借入できるように準備しておきましょう。

審査に通りやすい状態にしておく

学生がお金を借りるときには、審査に通りやすい状態にしてから申込みしましょう。

学生は審査に通りにくいこともあり、審査に通りやすくしておかないと審査に落ちてしまう可能性が高くなります。

審査に通りやすくなる主な方法は、次のとおりです。

● 収入証明を提出する

● 借入の申込み先を1社に絞る

● 内定していれば雇用契約書の写しを提出する など

学生でも審査に通過するためにできることは多く、焦ってすぐ申込みするよりも準備を整えてから申込みすることをおすすめします。

借入理由は生活費のためと答える

借入の申込み先から借入理由を聞かれたときには、生活費のための借入と答えましょう。

借入理由を遊興費と答えてしまうと、遊ぶためにお金がほしいだけだと判断されてしまいます。

遊興費は緊急性の低い金銭であり、貸す必要性が低いとも判断されかねません。

しかし、生活費と答えれば、お金ほしさに借入するわけではないと判断される可能性があります。

仮に生活費以外に使いたいとしても、本当にお金が必要なのであれば生活費と答えて審査に通りやすくすることを優先しましょう。

金融庁・貸金業協会に登録された企業から借りる

お金を借りる先は、金融庁・貸金業協会に登録された企業から借りましょう。

貸金業者の中には、闇金のような悪質な企業があります。

悪質な業者かどうかは、金融庁・貸金業協会に登録されているかで確認することが可能です。

本記事で紹介させていただいた消費者金融も、次の表のように金融庁・貸金業協会に登録されています。

| 企業名 | 登録番号 |

|---|---|

| アイフル | 近畿財務局長(14)第00218号

日本貸金業協会会員 第002228号 |

| プロミス | 関東財務局長(14)第00615号

日本貸金業協会会員 第000001号 |

| レイク | 関東財務局長(10)第01024号

日本貸金業協会会員 第000003号 |

| SMBCモビット | 近畿財務局長(14)第00209号

日本貸金業協会会員 第001377号 |

| アコム | 関東財務局長(14)第00022号

日本貸金業協会会員 第000002号 |

学生がお金を返済するためのポイント

学生がお金を返済するためのポイントは、次のとおりです。

● 引き落とし口座には余裕ある資金を入れておく

● 返済できないおそれがあるときには早めに相談する

学生でもお金を借りた場合には、返済をしなければなりません。

返済する方法などきちんとポイントを理解して、滞納しないように返していきましょう。

返済期日を忘れないよう確認できるような状態にしておく

学生がお金を借りるときには、返済期日を忘れないよう確認できるようにしておきましょう。

学生は社会人に比べ収入を得るのが難しく、返済日までにいくら返すのか計画しておかないと、返済日までにお金が用意できなくなる恐れもあります。

また、返済日を忘れて延滞してしまうと、ブラックリストに登録されてしまうおそれもあります。

ブラックリストに登録されると5年〜10年程度、新たに借入したりクレジットカードを発行することができなくなったりしてしまうため注意しなければなりません。

ブラックリストに登録される影響はかなり大きいこともあり、返済日を忘れないようにメモするアラーム機能を活用するなどの対策をしておきましょう。

引き落とし口座には余裕ある資金を入れておく

学生がお金を借りた際には、引き落とし口座に余裕ある資金を入れておきましょう。

お金を借りる方法によっては、口座引き落しを利用することが可能です。

口座引き落しは便利であるものの、余裕ある資金を入れておかないと引き落とせなかったということが起きてしまいます。

引き落としができないと、延滞の扱いになるため注意しましょう。

2、3ヶ月放置しても引き落としできるような資金を入れておけば、1ヶ月入金を忘れたとしてもカバーできます。

返済できないおそれがあるときには早めに相談する

お金を借り、返済できない可能性が高くなったときには、家族に早めに相談しましょう。

お金を返済できないデメリットは大きく、ブラックリストに登録されるだけではなく自己破産の危険性を秘めています。

自己破産をするには、一定の資産を売却しなければならず、弁護士費用や裁判所に費用を払わなければなりません。

そして、当然ながら自己破産したことは、ブラックリストに登録されてしまいます。

家族に内緒でお金を借りていたとしても、デメリットが大きすぎるため早めに家族に相談して解決していきましょう。

学生がお金を借りるときによくある質問

学生がお金を借りるときによくある質問は、次のとおりです。

● 在籍確認なしの融資はありますか?

● 借りられる金額に上限はありますか?

学生でお金を借りたいと考えている人は多くいるものの、本当に借りられるのだろうかなどの悩みをもっている人もいます。

また、実際にお金を借りた後に出てくる不安もあるかと思います。

どのような悩みがあるのか理解し、自分が同じような悩みをもたないようにしておきましょう。

借りたお金が返済できないとどうなりますか?

借りたお金が返済できないと、ブラックリストに登録されます。

ブラックリストとは通称名であり、本当の名称は「信用情報」です。

信用情報は個人信用情報機関が保有している情報で、個人のクレジット・ローンの契約内容が記載されます。

そして、借りたお金が返済できなかったことも、信用情報に登録されてしまいます。

信用情報に登録された情報は、次のような期間、情報が保持されます。

| 登録内容 | 登録期間 |

|---|---|

| クレジットやローンの申込み | 紹介日から6ヶ月 |

| クレジットやローンの支払能力を調査するための照会 | 照会日から6ヶ月 |

| 滞納や自己破産など取引に関する情報 | 契約継続中及び契約終了後5年以内 |

信用情報に登録されている状態では、新たな借入やクレジットカード発行はできないため注意しましょう。

在籍確認なしの融資はありますか?

在籍確認なしの融資はありません。

融資をする場合、貸金業法で次のように定められています。

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。引用:e-Gov 貸金業法

上記の条文により、申込者の資力を確認しなければならないことになっており、在籍確認は資力調査の一環でおこなわれます。

法律で義務付けられているため、融資をする際には必ず在籍確認がおこなわれます。

もし在籍確認をおこなわない業者であれば、法律を守っていない業者です。

そのようなところからは、決してお金を借りてはいけません。

借りられる金額に上限はありますか?

借りられる金額には上限があります。

借入金額は「総量規制」の範囲内でしか借りられません。

総量規制とは、特定の融資を受ける場合、年収の3分の1以上の貸付はできないという規制です。

例えば、年収が30万円だったとしたら、10万円までしか借りられないということです。

総量規制は貸金業者に適用される規制ですが、貸金業者ではない銀行も独自の規制で総量規制以下の貸付しかしてくれません。

年収がない場合は、収入がなくてもお金が借りられる奨学金制度や、貯金担保自動貸付けを利用しましょう。

学生でもお金を借りる方法がある

学生でもお金を借りる方法があります。

消費者金融カードローンや学生ローン、奨学金制度などです。

それぞれの借入方法には特徴があるため、自分にあった借入方法を選択しましょう。

もしどの借入方法がいいのか迷う場合には、消費者金融カードローンがおすすめです。

消費者金融カードローンであれば即日融資に対応しており、アプリやインターネットから簡単に申込みできます。

ただし、どの方法を選択しても借入は計画的におこなう必要があります。

余裕をもって返済できる程度の借入をしていきましょう。