アイフルは大手消費者金融の中では、唯一銀行の傘下に入っておらず、銀行のグループ会社に属していないことが特徴です。

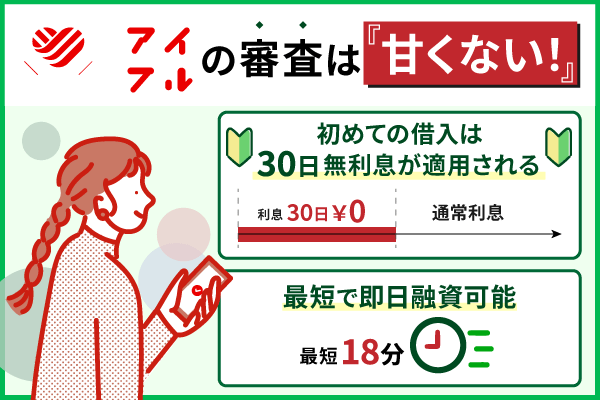

アイフルの審査は甘い・緩いといった話をインターネット上でよく見かけます。

結論から言うと、アイフルの審査は甘くありません。

※無職の方・他社借り入れ総額が多すぎる方は審査に通りません。

当記事ではアイフルの審査基準、審査に通すコツについて解説していきます。

この記事がおすすめの人

- アイフルの審査基準を知りたい方

- アイフルの審査に通過したい方

- アイフルでの借入を検討中の方

- アイフルの審査の落ちる原因を知りたい方

アイフルは原則電話連絡や郵送物がないので、借入がバレたくない方にもぴったりです。

貸金業者に登録されているから審査に不安がある方も一度試してみる価値はあります。

アイフルの審査に不安を感じている方はぜひ参考にしてください。

アイフルの審査通過率は35%~40%前後

アイフルの利用を検討している方は、もしかしたら「アイフルの審査は甘い」という噂を聞いて申し込みしようと考えているのではないでしょうか。

アイフルは金融庁に登録されている正規の貸金業者で、厳格な審査を行っているため、審査が甘いということはありません。

アイフルの審査通過率は27%前後なので、申込者の約半数が審査に落ちていることがわかります。

| 消費者金融 | 審査承認率 |

|---|---|

| アイフル | 27.7% |

引用元:アイフル 企業・IR情報

審査通過率を見て分かるように、お金を借りる際の審査は甘いわけではありません。

しかし信用情報に問題がない方や、安定した収入がある方は審査に通過できる可能性があります。

アイフルはWEBで事前診断ができるため、審査が不安な方でも手軽に利用することができます。

またSMBCモビットは10秒簡易審査だけでなく、在籍確認の電話連絡・郵送物も原則なしにでき、内緒で借入することができるので周囲にバレたくない方におすすめです。

原則電話連絡・郵送物なしでバレずに借りれる!

10秒簡易審査があるので、審査に不安を感じる方は、まずはお試しで診断してみてください。

\SMBCモビットはWeb完結申込!/

| カードローン名 | おすすめ ポイント |

在籍確認 | 融資スピード※ | 金利 |

|---|---|---|---|---|

SMBCモビット |

お借入診断で 借入可能か判断! お試し診断は こちら |

原則電話連絡なし! 郵便物0で周りにバレない |

最短30分融資! | 年3.0~18.0% |

プロミス |

即日融資が可能! お試し診断は こちら |

原則電話連絡なし | 最短3分融資 | 年4.5~17.8% |

アイフル |

Webから申し込める お試し診断は こちら |

原則電話連絡なし | 最短18分融資 | 年3.0~18.0% |

※申込時間や審査状況によりご希望に添えない場合がございます。

また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

【スワイプで左右にスクロールできます】

アイフルの事前診断は1秒で結果が表示されるため、お急ぎで結果を知りたい方に適しています。

審査が不安な方は、まずは手軽にWEB事前診断を受けてみてはいかがでしょうか。

審査通過には安定継続収入を得ていることが条件

また安定した継続収入がないと、審査に通るのは難しくなります。

実際アイフルでは、貸付対象者を次のような方と定めています。

※なお、お取引中に満70歳になられた時点で新たなご融資を停止させていただきます

安定継続収入を得ていなければ貸付対象者に該当しませんので、無職や専業主婦で収入がゼロの方は、申し込みしても審査に通ることはないでしょう。

ただし特に雇用形態に関して記載されていませんので、パート・アルバイトでも定期的な収入があれば、主婦・学生の方でもアイフルの審査に通過できる可能性は十分にあります。

初めてカードローンを利用する場合は、審査基準を満たしていれば審査に落とされることはそうないため、アイフルの審査にも通りやすいと予想されます。

もしアイフルの審査に通るか不安な場合は、公式サイトの「1秒診断」で融資可能どうか事前に診断することをおすすめします。

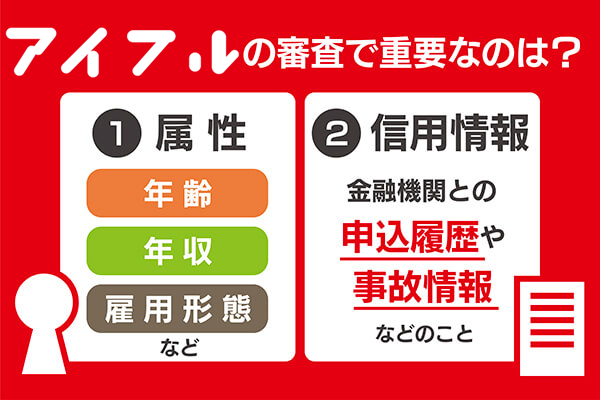

アイフルの審査基準は厳しい?審査で確認される項目を解説

アイフルの審査基準は非公開となっていますが、基本的にカードローンの審査で重視されるのは「返済能力の有無」です。

審査の結果、返済能力がないと判断されれば、当然アイフルの審査に落ちて融資を受けることができません。

では、どのような点を確認して、申込者の返済能力の有無を判断しているのでしょうか。

それは、申込者の「属性」と「信用情報」です。

申込者の個人情報や勤務先情報などのこと。

申込者の金融機関との申込履歴や事故情報などのこと。

審査で確認される属性について

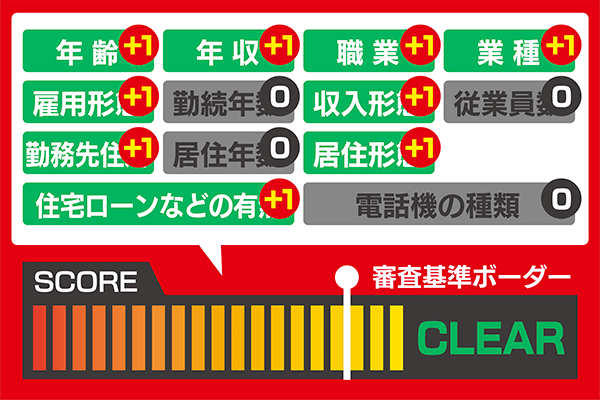

上述の通りアイフルの審査では、申込者の属性を審査基準の一つとしています。

では、具体的に属性とはどういったものを指すのでしょうか。

アイフルの審査における申込者の属性

- 年齢、年収、職業、業種、雇用形態、勤続年数、収入形態

- 居住年数、勤務先住所、従業員数、居住形態、住宅ローンなどの有無、電話機の種類など

このように申込者の年収や雇用形態、勤続年数といった個人情報を基準に審査を行い、返済能力の有無を確認していきます。

もう少し具体的に解説すると属性ごとにスコアリングし、その点数が審査基準クリアのボーダーを超えた人のみ審査に通すと考えられます。

例えば「高年収>低年収」で年収が高いほどスコアが高くなりますし、「正社員>アルバイト」で正社員の方がスコアが高くなるといったイメージです。

審査において、どの項目が最も大事で、どの項目にどれくらいの点数が振られるのかという点は公表されていませんが返済能力が高いと判断される属性を持っていれば、その分アイフルの審査に通りやすいでしょう。

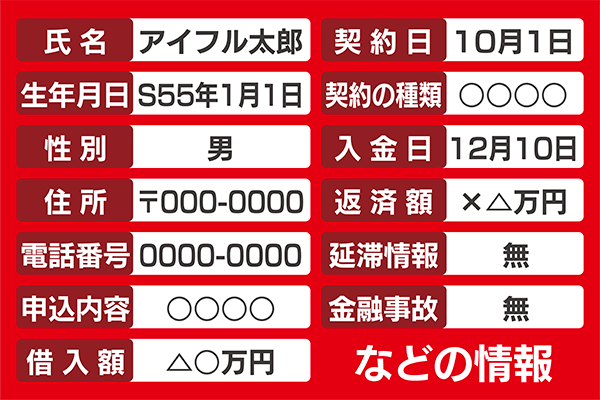

審査で確認される信用情報について

アイフルの審査では、属性だけでなく信用情報も基準の一つとして確認します。

信用情報とは、ローン商品の契約内容やクレカの利用状況、返済状況などの履歴情報のことを指します。

審査時に個人信用情報機関に照会し、申込者の信用情報を確認します。

アイフルの審査における申込者の信用情報

- 氏名、生年月日、性別、住所、電話番号、申込内容、借入額、契約日、契約の種類

- 入金日、返済額、延滞情報、長期延滞・債務整理・強制解約・自己破産などの金融事故など

具体的には、上記のような項目があげられます。

個人信用情報機関を通して、申込者の他社借入の有無や長期延滞、債務整理の経験有無などを確認し、返済能力を調べます。

当然、複数社から借り入れしていたり、過去に長期延滞や債務整理といった金融事故を起こしていたりする場合は、返済能力がないと判断されアイフルの審査に落とされる可能性が高いです。

絶対通るおまとめローンはありませんが、複数で借入したい方にはおまとめローンがおすすめです。

なお、アイフルは初めての利用なら30日間利息0円に加えて、50万円までの借入なら収入証明の提出は不要となります。

WEB申し込み後の職場連絡なしの相談も可能です。

アイフルの審査の流れ!審査時間・在籍確認・借り入れまでを紹介

アイフルの審査の流れを解説します。

申し込みから審査、融資受け取りまでの手順は、以下の通りです。

アイフルの審査の流れ

- カードローンの申し込みを行う

- 個人情報・希望条件の申告を行う

- 必要書類を提出する

- 電話連絡(在籍確認)が行われる

- 審査結果が届く

- ローンカードを発行する

- 融資を受け取る

アイフルの申し込みは、インターネット・自動契約機・店頭窓口・申し込み専用ダイヤルから行えます。

申し込み方法の特徴は以下の通りです。

| 申込み方法 | 特徴 | メリット |

|---|---|---|

| ネット | 24時間申請できる | 窓口・自動契約機が使えなくても申し込める |

| 自動契約機 | その場で手続きが完了 | 受け取ったカードですぐに融資を受け取れる |

| 店頭・専用ダイヤル | 直接相談が可能 | 不安なことを解消しながら契約を進められる |

どの申し込み方法を使っても、審査の流れははほぼ同じです。

審査結果は内容に関わらず、すべてメールで通知されます。

これからアイフルの審査を受けるつもりの人は、よく内容を確認しておいてください。

ここでは、審査内容について詳しく解説します。

アイフルはWEBから24時間365日いつでも申込できる

アイフルの審査は営業時間内にしか実施できませんが、申込自体はWEB完結で24時間受け付けています。

WEB完結を使うと、申し込みから借入までの手続きはすべてネット上で対応可能です。

土日祝日や深夜でも申し込みでき、手続きは5分程で完了します。

またアイフルのWEB完結は、自宅や勤務先に郵送物を発送したりしません。

申込時に電磁的交付を指定していた場合、明細書などはすべてメールで届きます。

振込融資をしたら、自宅に明細書は郵送されますか?

電磁的交付を承諾している場合、振込融資の明細書は翌営業日にメールで送ります。郵送はいたしません。

電磁的交付を承諾していない場合は、振込融資の明細書は自宅へ郵送します。

家族に郵送物を見られる心配もないので、借金の存在がバレないか心配な人にもおすすめです。

アイフルの審査を受ける予定の方は、WEB完結をうまく活用してみてください。

アイフルの審査時間は最短18分で即日融資可能

アイフルの審査は、WEB完結だと最短18分※で審査結果を確認することが可能です。

審査時間については、アイフルの公式サイトでも以下のように明記されています。

最短18分で融資が可能

「今、スグ、借りたい」最短で審査・融資を受けたいとき

そんなときはWEBからのお申込みがおすすめ。

フォームの入力も5分程度で完了できるので、ぜひご検討ください。

※お申込み時間や審査状況によりご希望にそえない場合があります。

土日祝日でも即日融資に対応できるため、今すぐお金を借りたい時などに便利です。

またアイフルの審査時間は、消費者金融の中で早い方に分類されます。

各消費者金融の融資スピードは、以下の通りです。

| カードローン名 | 融資スピード※ |

|---|---|

| アイフル | 最短18分 |

| プロミス | 最短3分 |

| アコム | 最短20分※1 |

| SMBCモビット | 最短即日 |

審査を短時間で完了させたい時にもアイフルは適しています。

即日融資でなるべく早くお金を借りたい人は、アイフルの即日融資を利用してください。

※申込時間や審査状況によりご希望に添えない場合がございます。

また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

※1:お申込時間や審査によりご希望に添えない場合がございます。

審査時の在籍確認は電話連絡を回避できる

アイフルの審査では原則、申込者の勤務先・自宅に電話をかけません。

公式サイトでは、以下のように説明されています。

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

アイフルが2023年4月1日~5月31日に実施した調査では、申込者の99.7%が電話による在籍確認を実施していないとのことでした。

職場や家族にバレないか不安な方も、アイフルなら気軽に申し込むことが可能です。

またアイフルは在籍確認の電話をかける時、申込者に同意の確認をとります。

申込者から同意を得ない限り、勝手に勤務先や自宅へ電話をかけることはありません。

職場や自宅への電話を避けたい人は、アイフルへの申し込みをぜひ検討してみてください。

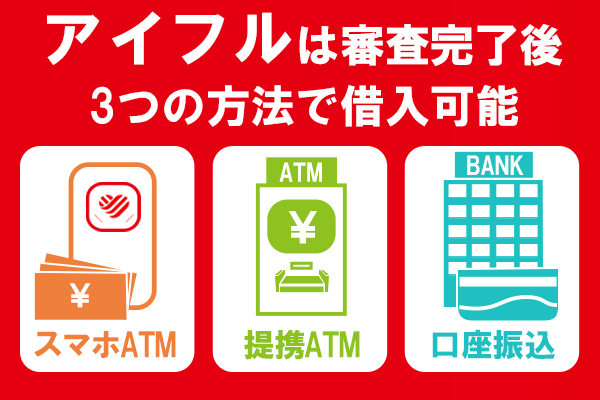

借り入れ時はアプリ・ATM・振込から自由に借り方を選べる

アイフルは審査さえ通過できれば、契約完了後に3つの方法でお金を借りられます。

借入方法は、以下の中から自由に選ぶことが可能です。

- スマホアプリで現金を借りる

- 提携ATMでお金を借りる

- 振込融資でお金を借りる

スマホアプリは、全国各地のセブン銀行ATM・ローソン銀行ATMでカードレス取引が利用できます。

ローンカードを発行・持ち歩く必要がないため、利便性がとても高いです。

提携ATMは土日や深夜でも借入できるため、急ぎでお金を用意したい時などに便利です。

振込融資は、指定した銀行口座に直接お金を送金できます。

振込手数料も0円なので、無駄な手数料を節約したい人などにもおすすめです。

アイフルの審査をこれから受ける人は、申込前にどの借入方法を利用するかよく考えておいてください。

アイフルの審査通らないのはなぜ?落ちた時の対処法

アイフルの審査に申し込みしたものの落ちたという方は、審査承認率によると半数以上います。

では、アイフルの審査に落ちた原因には、どういったものがあげられるのでしょうか。

- 安定した継続収入を得ていない

- 希望借入額が年収の3分の1以上

- 申込内容に虚偽またはミスがある

- 必要書類を用意できない

- 短期間に複数社へ申し込みした

- 他社借入件数が多い

- 在籍確認が取れない

- 信用情報に傷がついている

まず前提として、アイフルの貸付条件は、安定継続収入を得ていることです。

安定継続収入を得ているということは、返済能力があるという判断に繋がるため、審査に通るためには必須条件となります。

また消費者金融であるアイフルには、貸金業法という法律が適用されます。

この貸金業法には、年収の3分の1以上の融資を禁止する「総量規制」と呼ばれるものがあります。

つまり希望する借入額が年収の3分の1を超えていた場合、審査には通らないので注意しましょう。

希望額を選択する際の注意点

アイフルの希望借入額と他社借入金額の合計が3分の1を超える場合も、融資を受けることができない

そして申込内容に虚偽またはミスがある場合も、審査に落ちる原因になることがあるので気をつけましょう。

故意でないとしても、事実確認が取れたのち審査続行となりますので、融資までに時間がかかります。

即日融資を希望する場合は、大きなタイムロスになるので注意が必要です。

必要書類を用意できない場合も、契約を進めることができないため、審査に通っていたとしても審査に落とさざるを得ません。

契約時の必要書類としては、以下となります。

これらは、申し込みにあたって必要最低限のことですので、申し込みする際はしっかり確認するようにしてください。

では、他のアイフルの審査に落ちる原因について解説していきます。

短期間に複数社へ申し込みした

アイフルに申し込みをする際、複数の他社へも申し込みした場合、審査に影響する可能性があります。

短期間に複数社へ申し込みをすると「申し込みブラック」として、個人信用情報機関に記録されてしまいます。

同時に複数社に申し込みすることは、借り入れを焦っていると見なされます。

「他社の返済に充てるために借り入れしたいのではないか」「多重債務の可能性があるのではないか」と判断され審査に落ちるリスクが高まります。

必ず一社に申し込みをして審査結果が出てから、次に申し込みするかどうかを検討するようにしてください。

他社借入件数が多い

すでに他社借入件数が多い場合も、審査に落ちる原因となります。

これは、「他社への返済が滞っている」「返済能力が乏しい」と判断されるためです。

新しくアイフルで借り入れをしたいのであれば、すでにある借入先を完済してから申し込むのが理想です。

3〜4件以上の借り入れがすでにある場合は、審査に落ちると思っていた方がよいでしょう。

在籍確認が取れない

在籍確認が取れない場合は審査に落ちることがほとんどです。

在籍確認は、申込者の返済能力、また事実確認のために必要なものです。

アイフルから申込者の勤め先へ電話がかかってきます。

申込者が在籍している確認が取れない場合、「申込内容に虚偽があった」「返済能力の有無が確認できない」と判断され、審査に落とされてしまいます。

基本的に在籍確認によって会社にカードローン利用がバレないように、アイフルも配慮してくれます。

理由によっては、別の方法で在籍確認を取ってくれる可能性があります。

やむを得ない理由で在籍確認が取れない場合は、事前にアイフルに相談するようにしましょう。

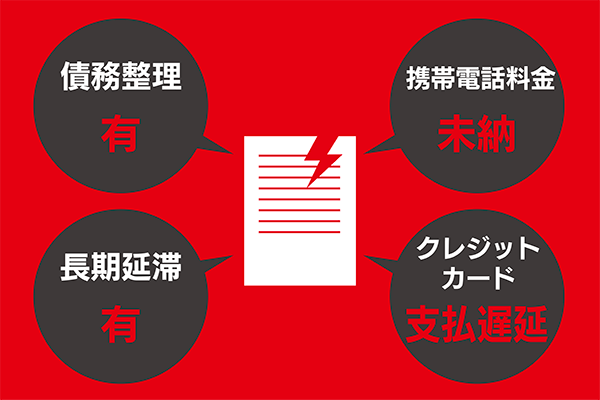

信用情報に傷がついている

アイフルは、審査時に個人信用情報に照会しますが、信用情報に傷がついていることが発覚した場合、審査に落ちるリスクが高まります。

信用情報の傷の例

- 長期延滞

- 債務整理

- 支払いの滞納

信用情報の傷としては、長期延滞や債務整理といった金融事故があげられます。

さらに携帯電話料金やクレカの支払いを滞納した場合も、傷として残りますので注意が必要です。

金融事故履歴は、内容等にもよりますが、完済・解決から最長で10年間残り続けることになるので、自身の信用情報に不安がある方は事前に確認しておくことをおすすめします。

アイフルの審査に通過するコツ

アイフルの審査に通過するコツは以下の2つです。

アイフルの審査に通過する2つのポイント

- 希望借入額は年収の1/3以内におさえる

- 申込内容に嘘の情報を書かない

アイフルは安定した収入さえあれば、誰でも申し込むことが可能です。

審査を通過するには、紹介する審査に通過するコツをしっかりおさえて申込すると良いでしょう。

ここではアイフルの審査を通過するのに重要なポイントを説明します。

希望借入額は年収の1/3以内におさえる

消費者金融から借入できる金額は、【総量規制】という法律によって制限されています。

利用者の過剰債務を予防する目的で、貸金業者に対して施工された法律。

この法律により、個人が借入できる金額は年収の1/3までとなっている。

そのため消費者金融へ申し込みを行う際は、希望借入額に注意が必要です。

総量規制の対象となる貸付けは、貸金業者の貸付けです。したがって、貸金業者に該当しない銀行などが行うローンや、信販会社の販売信用(ショッピングクレジット)は総量規制の対象にはなりません。

年収の1/3以上にあたる金額を申請してしまうと、ほぼ確実に審査で落とされてしまいます。

逆に希望借入額を1/3以下におさえておけば、審査通過率をアップさせることが可能です。

消費者金融に申し込みを行う時はまず自分の年収を確認し、総量規制の範囲内で借入額を申請するようにしてください。

申込内容に嘘の情報を書かない

アイフルの審査を通過するには、個人情報や信用情報を正直に伝えることがとても重要です。

消費者金融や銀行はカードローンの審査を行う際、CICなどの信用情報機関で申込者情報をチェックします。

信用情報機関では申込者の住所や年収、借入状況などを確認することが可能です。

そのため申込内容に嘘の情報を書いても、審査が実施されればすぐにバレてしまいます。

当然嘘の情報がバレた場合、審査を通過することはできません。

アイフルへ申し込みを行う時、申込内容には正確な情報だけを入力するようにしてください。

消費者金融は申込者の返済能力を確認することで、融資の可否を判断します。

たとえ他社での借入が残っている状態でも、返済能力があると判断されれば審査を通過できるかもしれません。

また借り入れ理由が、医療費などのやむを得ない理由なら、総量規制の対象外となり審査に通る可能性もあります。

アイフルの審査に関するよくある質問

アイフルの審査について疑問などがある人は、申込前によくある質問の内容もチェックすべきです。

今回はさまざまな質問の中から、以下の6つをご紹介します。

- アイフルはブラックリストでも借りられる?

- 審査が緩いと言われる理由は?

- アイフルの審査落ちメールはいつ届く?

- 審査状況はどこで確認できる?

- アイフルの審査時間は夜でも変わらない?

- 審査時間が長い時は落ちた可能性が高い?

初めてアイフルへ申し込む人の中には、疑問や悩みを抱えている人が多いです。

しかしこれらの疑問や悩みは、よくある質問の回答を見れば解決できる場合があります。

アイフルの審査に対して疑問や悩みがある人は、ぜひ内容を確認しておいてください。

ここでは、それぞれの質問に対する回答を詳しく解説します。

ブラックリストでも借り入れできますか?

アイフルの審査は厳しいため、ブラックリスト状態の人では借入できません。

ブラックリスト状態の人は、信用情報に返済遅延などの金融事故が登録されています。

信用情報に金融事故が登録されているかぎり、銀行・消費者金融の審査を通過するのは不可能です。

審査時に金融事故が見つかると、「この申込者には返済能力がない」と判断されてしまいます。

ブラックリスト状態だけどアイフルの審査を受けたい人は、金融事故の情報が抹消されるまで待ちましょう。

信用情報に登録された金融事故は、登録から約5年経つと自動的に抹消されます。

(自己破産の場合は最長10年)

金融事故が抹消されていれば、ブラックリスト状態だった人でも審査を受けることは可能です。

ブラックリスト状態でお金を借りたいと考えている人は、まず金融事故が登録されているかを一度確認してみてください。

アイフルの審査が緩いと言われる理由は何ですか?

アイフルの審査が緩いと言われる最大の理由は、審査時間・融資スピードが早いからです。

WEB完結で申し込んだ場合、アイフルは最短18分※で審査結果を確認できます。

そのため、初めて申し込む人は「審査時間が早い=カードローン審査甘い・緩い」と考えてしまうケースが多いです。

原則電話連絡なしで申し込みできる点も、審査が緩いと言われる理由の一つなのでしょう。

しかし実際に行われるアイフルの審査は、他の消費者金融と同じくらい厳格です。

審査では申込者の属性情報、信用情報が入念にチェックされます。

申込条件をすべて満たしていても、審査で返済能力を証明できなければお金は借りられません。

アイフルの審査が緩いと考えている人は、それが間違いであることをよく認識しておいてください。

※お申込み時間や審査状況によりご希望に添えない場合があります。

審査落ちのメールはいつ届きますか?

アイフルの審査で落ちてしまった場合、審査落ちのメールは最短18分※で届きます。

申込方法によっては20分以上かかる場合もありますが、WEB完結なら当日中にメールを受け取ることが可能です。

審査を通過できた場合でも、メールが届くまでの時間はほぼ変わりません。

もし翌日になってもメールが届かない場合は、通知メールが自動で削除されていないか確認しましょう。

審査結果メールが届かない主な原因は、以下の4つです。

・ドメイン受信設定に「@aiful.co.jp」が登録されていない

・登録時のメールアドレスが間違っている

迷惑メール設定やドメイン受信設定が有効になっていた場合、通知メールは自動的に削除されてしまいます。

設定を変更してもメールが届かない時は、単にメールアドレスが間違っているのかもしれません。

アイフルから審査落ちのメールが届かない人は、メールフォルダ内を一度よく確認してみてください。

※お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルの審査状況は確認できますか?

アイフルの審査状況を確認することはできません。

アイフルでは審査完了後、メールで審査結果を通知する形式になっています。

電話やメールなどで問い合わせても、審査状況は教えてもらえない可能性が高いです。

ただしアイフルの審査は最短18分※で完了するため、審査状況が確認できなくても悪影響はほとんどありません。

申込内容に大きな問題がないかぎり、遅くとも当日中には審査結果を確認できるケースが多いです。

振込融資やスマホアプリを使えば、契約後にすぐ融資を受け取れます。

アイフルの審査状況が気になる人は、通知メールが届くまでお待ちください。

※お申込み時間や審査状況によりご希望に添えない場合があります。

審査時間は夜でも問題ないですか?

アイフルの審査時間は、夜でも問題なく適用されます。

アイフルの営業時間は、以下の通りです。

【無人契約機】9:00~21:00

【はじめてのお客様専用ダイヤル】9:00~18:00

アイフルの無人契約機は平日だけでなく、土日祝日も21時まで営業しています。

「日中は忙しくて申し込みできない」という人も、気軽に申し込むことが可能です。

ただし営業時間内に申し込みできても、当日中にアイフルの審査が完了するとは限りません。

申し込む時間帯によっては、審査が翌日に持ち越される場合もあります。

アイフルの審査時間がいつまでか気になる人は、遅くても20時までには申し込みを完了させておいてください。

審査時間が長い場合は落ちた可能性が高いですか?

「アイフルの審査時間が長い時は、落ちた可能性が高い」というのは考えすぎです。

審査時間が長くなる時は、担当者が属性情報・信用情報をより深く調べていると考えられます。

この段階ではまだ返済能力を調査しているところなので、審査で落ちるとは限りません。

返済能力があると判断されれば、審査時間が長くてもカードローンを契約できるケースはあります。

審査を通過できるかどうかは時間ではなく、申込者の信用情報・属性情報次第です。

アイフルへの申し込みを検討している人は、このことを認識しておいてください。

まとめ

審査承認率を見ても分かる通り、およそ45%の方が審査に通っています。

このことからも、アイフルが自社の審査基準を元に適切な審査を行なっていることが伺えます。

アイフルの審査基準は、非公開となっているため明確な内容はわかりませんが、申込者の属性や信用情報が関わっていることが予想されます。

今回紹介した審査に落ちる原因を把握し、審査おける不安をしっかり取り除いてから申し込みすることをおすすめします。