「消費者金融で一度でも借りるとローンが組めなくなる」

「やばい会社が運営しているのではないか」

という話をYahoo!知恵袋や2chなどで聞いて、「本当に借りても大丈夫なの?」と悩んでいる方もおられるのではないでしょうか?

消費者金融は貸金業登録をした正規の金融業者であり、貸金業法をはじめとした法律を守らないと営業できないためです。

第三条第一項の登録を受けない者は、貸金業を営んではならない。

引用元:貸金業法 第11条

そのため、必要な金額だけを借りて期限を守って返済できればローンが組めなくなることは考えにくいです。

事前に返済計画を立ててから借りれば、借金地獄に陥ることはないでしょう。

「消費者金融はやばい会社が運営しているから一度でも借りると終わり」というのもよくある勘違いです。

消費者金融は闇金とは違い、暴力的・威圧的な取り立ては法律で固く禁止されているので安心できます。

参考:貸金業法 第21条

この記事では、消費者金融の安心できるポイントやデメリットを解説します。

また、消費者金融5社をおすすめの理由とともに紹介します。

急な出費などで消費者金融を利用するか迷っている方はぜひ参考にしてください。

この記事でわかること

- 消費者金融が安心して利用できる理由

- 消費者金融で借りるデメリット

- おすすめ消費者金融5選

目次

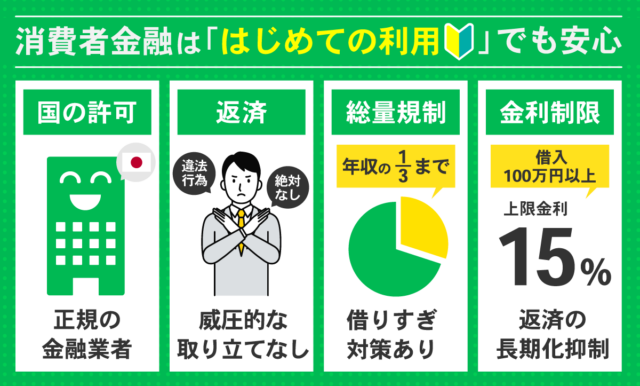

消費者金融で一度でも借りるとやばいは間違い!正規業者は安心して利用できる

結論からいうと、「消費者金融で一度でも借りるとやばい」というのは間違いです。

消費者金融は貸金業登録により、国の許可を得た上で営業している正規の金融業者だからです。

「金利が高そう」「取り立てが怖そう」「闇金と違いがわからない」というようなマイナスなイメージからやばいと思われがちです。

しかし、消費者金融は法律によって営業手法が、厳しく制限されているためはじめてお金を借りる方も安心して利用できます。

消費者金融が安心して利用できるポイントは以下の通りです。

消費者金融の安心ポイント

- 国の許可を得て融資を行っている金融業者

- 消費者金融は威圧的な取り立てを行わない

- 返済すれば住宅ローンなどに影響はない

- 金利制限でグレーゾーン金利は無くなった

消費者金融は、違法な闇金業者と異なり高金利での貸し付けや威圧的な取り立てを行いません。

また、返済さえすれば住宅ローンなどにも影響することはないため、これまでお金を借りた経験がなくて不安を感じている方も安心してご利用いただけます。

消費者金融をはじめて利用する方は

家族や職場にバレにくいアイフルがおすすめ!

WEB完結で原則、在籍確認なし!※

初回利用で30日間利息ゼロで借入できる!

最短18分※¹で融資が可能!!

| 消費者金融名 | 審査時間※1 | 無利息期間 | 在籍確認 | 金利※² | 借入限度額 |

|---|---|---|---|---|---|

アイフル |

最短18分 詳細はこちら |

30日間 | 原則電話連絡なし | 3.0~18.0% | 800万円 |

アコム |

最短20分※³ 詳細はこちら |

30日間 | 原則、お勤め先へ在籍確認の電話なし※ | 3.0~18.0% | 800万円 |

セントラル |

最短30分 詳細はこちら |

最大30日間 | 原則あり | 4.5~18.0% | 1~300万円 |

注釈

※電話での確認はせずに書面やご申告内容での確認を実施

※¹申込時間や審査によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

※²貸付利率はご契約額及びご利用残高に応じて異なります

※³お申込時間や審査によりご希望に添えない場合がございます。

消費者金融は国の許可を得て融資を行う正規金融業者

消費者金融は貸金業登録という国の許可を得て融資を行う、正規の金融業者です。

そもそも、貸金業登録がないと営業できないので、この登録がなければ違法な闇金といえます。

第三条第一項の登録を受けない者は、貸金業を営んではならない。

引用元:貸金業法 第11条

貸金業登録にあたって、2以上の都道府県で営業の場合は内閣総理大臣の、1つの都道府県内で営業の場合は知事の登録が必要です。

さらに、以下の一例をはじめとするさまざまな要件を満たしていないと、認められることはありません。

貸金業登録必要要件の一例

- 貸金業務取扱主任者(国家資格)が常勤

- 営業中は純資産額5,000万円以上を下回らない

- 貸金業を営むのに必要な体制が整備されている

- 暴力団と一切の関わりがない

- 貸金業登録は3年間ごとの更新制

たとえば、貸金業務取扱主任者資格は令和2年11月15日の試験の合格率が33.9%と、狭き門となっています。

こういった厳しい基準をすべてクリアしてはじめて貸金業登録ができ、正規の消費者金融として営業することができます。

登録できたとしても、法律を守らず営業していると重い処分が下るため、消費者金融は遵法意識が高いことが特徴です。

消費者金融はヤミ金のような威圧的な取り立てを行わないので安心

消費者金融は威圧的な取り立てを絶対に行いません。

ドラマや漫画の影響で、返済が遅れると自宅や職場に訪問してきて、大声で叫ぶ、脅すなどの悪い印象があるのではないでしょうか。

反社会的勢力の運営する闇金ならまだしも、遵法意識の高い消費者金融が違法行為をすることはないので安心です。

違法な取り立て行為の例

- 午後9時~午前8時に連絡・自宅への訪問をすること

- 返済や連絡、返済意思を示した場合に取り立てをすること

- 自宅以外の、勤務先などへ電話・訪問し、取り立てをすること

- 自宅・勤務先からの退去要請を無視して取り立てを継続すること

- 他社から借入をして返済することを要求をすること

- 本人以外(家族など)の第三者に取り立てをすること

上記の行為は、貸金業法で禁止されている取り立て行為の一例です。

午後9時~午前8時の連絡・訪問や、勤務先への連絡・訪問は正当な理由がないのに行うことは禁止されています。

正当な理由として認められるケースは、その時間に電話するよう本人から要請された場合や、債務者と連絡が取れない場合です。

こういった事態は、あらかじめ消費者金融側に連絡し相談・かかってきた電話は受けるか折り返しするがあれば、避けられます。

とはいえ、決して返済に遅れてはいけないことが大前提なので注意しましょう。

参考:貸金業法 第21条

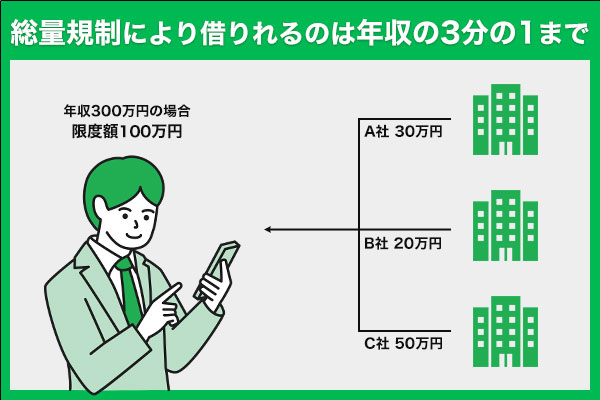

年収の3分の1が貸付限度額になる総量規制で借りすぎ防止が進んでいる

総量規制により、消費者金融からの借りすぎを防止する動きが進んでいます。

2010年6月から完全施行された改正貸金業法が根拠となっており、消費者金融はこのルールを遵守しています。

たとえば、年収600万の場合、貸金業者からの借入可能な上限額は200万に設定されます。

複数業者から借り入れても借入上限額は同じで、業者Aから150万借りた場合、業者Bから借りれる金額は50万です。

しかし、総量規制の対象となるのは貸金業者の貸付に限るので、以下は総量規制の対象外となります。

総量規制対象外の例

- クレジットカードのキャッシング

- 信販会社のショッピングクレジット

- 銀行系カードローン

- 奨学金

総量規制は、本人の返済余力を大きく超えての貸付を制限することが目的です。

特に消費者金融で高額の50万借りる場合は、総量規制対象外のキャッシングは極力控えるようにしましょう。

参考:貸金業法 第13条の2

法改正による金利制限で返済の長期化抑制が進んでいる

画像引用:日本貸金業協会

金利の制限によって返済の長期化抑制が進んでおり、現在は2010年6月17日以前よりも金利が引き下げられています。

まずは、以下の表をご覧ください。

| 時期\上限金利 | 出資法の上限金利 ※貸金業者の場合 |

利息制限法 借入額が10万円未満 |

利息制限法 借入額が10万円以上 ~100万円未満 |

利息制限法 借入額が100万円以上 |

|---|---|---|---|---|

| 2010年6月17日以前 | 年29.2% | 年20.0% | 年18.0% | 年15.0% |

| 2010年6月18日以降 ~現在 |

年20.0% | 年20.0% | 年18.0% | 年15.0% |

2010年6月17日以前と2010年6月18日以降で、出資法の上限金利が変わっていることにお気づきでしょうか。

2010年6月17日以前は、出資法の上限金利29.2%と利息制限法の各上限金利の間の金利帯での貸付がありました。

これが、いわゆるグレーゾーン金利です。

また、元金によっては現在でも利息制限法と出資法の金利で最大5%の差がありますが、この金利帯での融資は禁止されています。

たとえば、借入額が120万円なのに金利が年18.0%だと違法融資となるため、消費者金融側が行政処分されます。

このように返済の長期化・利子の高額化を抑制して安心して借りれるようになっていることが、今の消費者金融の安心ポイントです。

消費者金融で一度でも借りる3つのデメリットとは?借りすぎでローンが組めない?

消費者金融で一度でも借りるデメリットは、借りすぎにつながりやすいことです。

一度審査に通って利用すると、その手軽さからお金借りることへの抵抗感が薄れてしまいます。

そうなると、二社目も同じように申し込んでしまい、借りすぎにつながります。

借り過ぎると最悪の場合、ローンが通りにくくなる可能性があるので注意が必要です。

ここでは、消費者金融で借りる3つのデメリットについて解説します。

消費者金融のデメリット3つ

- 利用履歴が登録されてローンが組みにくくなる

- 在籍確認で会社にバレる可能性がある

- 借りやすさから多重債務に陥る可能性がある

それぞれのデメリットの具体的な内容について、この先で詳しく解説します。

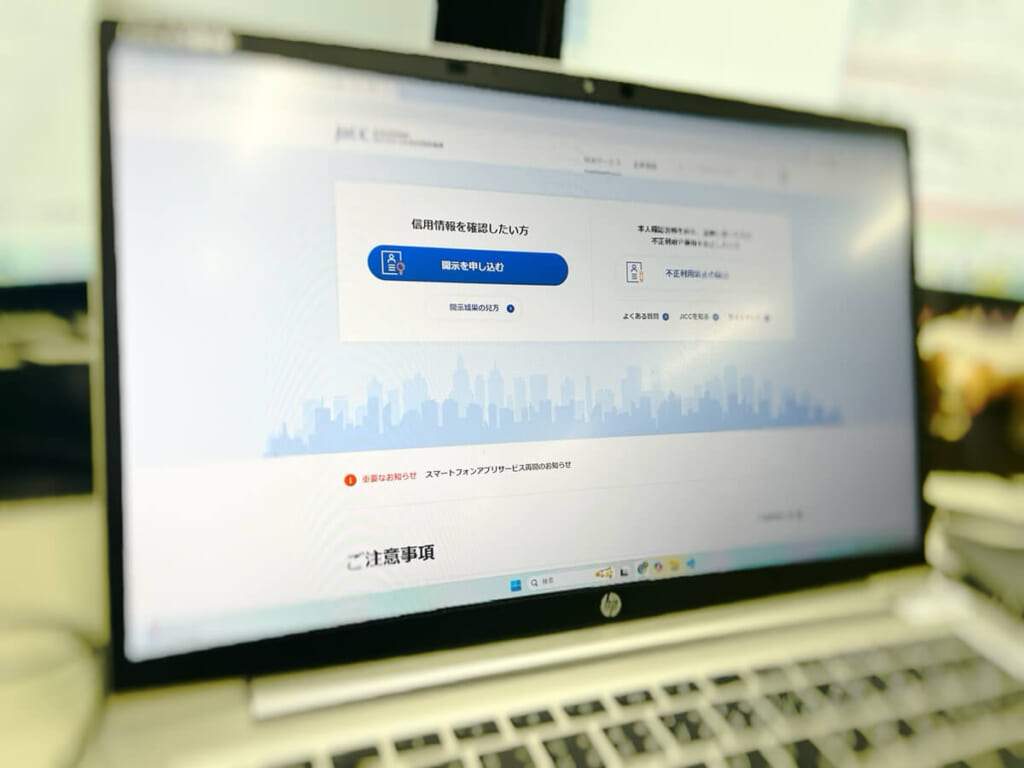

信用情報機関に登録されてローンが組めない?利用履歴はいつまで残る?

消費者金融の利用履歴がいつまで登録されるかというと、契約期間中と契約終了日から5年の間、信用情報機関に登録されます。

消費者金融で一度でも借りると、信用情報機関のブラックリストに登録されてローンが組めなくなるというわけではないです。

以下の情報が登録されていると「お金を借りる時に審査に通らない」や「不利になる」といわれています。

- 借入金額・件数が多い

- 短期間で複数申し込みをした

- 返済の遅延がある

- 強制解約・代位弁済、債務整理の履歴がある

消費者金融の複数申し込みや返済遅延をしたことがあれば、ローン審査で不利になります。

これは、すべての消費者金融の利用が信用情報機関に履歴として登録されているからです。

どの会社もクレジットカードの発行や各種ローンの審査時に、信用情報機関に登録された信用情報を照会します。

その結果によって契約可否を出し、返済する余力がないと判断されれば、当然審査は否決されるでしょう。

これが消費者金融で借りるとローンが組めないといわれる理由です。

ローンの申込みをする前に、まずは返済に遅れることなく借入金額・件数を減らす努力をしましょう。

もちろん、ローンを組んでも問題ないと判断されれば審査は可決されます。

消費者金融の利用が確実にマイナスになるというわけではないことは覚えておきましょう。

不安な方はローンの申込み前に信用情報の情報開示をするといいでしょう。

CICやJICCの違いは以下の通りです。

| 信用情報機関の種類 | CIC | JICC | KSC |

|---|---|---|---|

| 情報開示費用 | 500円 (インターネット・郵送は1,000円) |

500円 (スマートフォン・郵送は1,000円) |

1000円 (定額小為替証書) |

| 信用情報の登録期間 | 最長5年間 | 最長5年間 | 最長10年間 |

| 加盟している企業の種類 | 主にクレジット会社 | 主に貸金業者 | 主に銀行 |

消費者金融では主にCICとJICCに加盟していますが、銀行系カードローンであればKSCで照会する場合もあります。

今まで利用した会社と申込み先の会社が加盟している、信用情報機関に情報開示を依頼してみましょう。

問題がなければローンの申込みをしてみてはいかがでしょうか。

消費者金融を利用するだけで審査に絶対通らないというのは間違いなので、ご安心ください。

消費者金融で借りると在籍確認で会社にバレる?

消費者金融で借りると、会社にバレる可能性があります。

消費者金融の申込み時に、申込書類に記載された会社で本当に働いているのかどうかを調べる在籍確認が実施されます。

在籍確認はどの消費者金融も行うもので、一般的に行われるのは職場に電話をかける在籍確認です。

消費者金融名は名乗らずに個人名で電話をかけるのは、多くの消費者金融で共通しています。

会社に個人名で電話がかかってくることを怪しまれてしまい、消費者金融を申し込んだと推測されてしまうデメリットがあります。

必ず会社にバレるというわけではありませんが、デメリットは認識しておいてください。

消費者金融は借りやすいから多重債務に陥る?

消費者金融を一度でも利用すると、その借りやすさから多重債務に陥ってしまい、なかなか返済が終わらないことがあります。

借入の元金が大きくなることと、会社ごとに金利が発生することが原因です。

また、追加で借入をしてしまい、元金と利子を合わせた総返済額がわかりづらくなる問題もあります。

そうなると、返済計画は破綻してしまうでしょう。

また、借入額によって変わる金利が原因で、同じ金額を借りているのに総返済額が変わるというケースもあります。

1社で180万円を借りる場合と、2社から90万円ずつの合計180万円借りる場合を比較してみましょう。

| 1社で180万円を借りる場合 (金利15.0% 24回払い) |

2社で180万円借りる場合 (1社あたり90万 金利18.0% 24回払い) |

|

| 元金 | 1,800,000 円 | 1,800,000円(900,000円×2) |

| 1回あたりの 返済金額 |

87,275円 ※25回目に15円の支払い |

89,862円(44,931円×2) ※25回目に5円の支払い |

| 利息合計 | 294,615円 | 356,698円(178,349円×2) |

| 総返済金額 | 2,094,615円 | 2,156,698円(1,078,349円×2) |

※どちらも、それぞれの借入額に対する利息制限法の上限金利で計算

同じ金額を借り入れているのに、なんと総返済額が62,083円も変わってしまいます。

これは、1社で180万円借りた場合は利息制限法の上限金利が15.0%であることに対し、2社で90万円ずつ借りるとそれぞれの上限金利が18.0%になってしまうことが原因です。

多重債務に陥ると、完済がより遅れてしまいます。

消費者金融の申込から融資・完済までの流れは?フローチャートで解説

- インターネットや無人契約機などから申込む

インターネットからのWeb完結申込のほか、無人契約機や電話から申込めます。

Web完結申込なら来店不要でどこでも申込み可能です。 - 申込み時の情報から審査が行われる

虚偽の内容・誤った内容は審査で不利になるので、正確に申告しましょう。

在籍確認の電話が原則なしの消費者金融もあるので、気になる方はそちらを選びましょう。 - 審査が可決したら契約手続きを行う

審査が可決したら、審査結果に同意して契約手続き完了となります。

このあとはすぐに借入可能となります。

- 希望融資額を借り入れる

消費者金融によっては、申込から融資まで最短20分で進みます。

借入限度額の範囲で必要な金額を借り入れましょう。 - 元金と利息を合わせた金額を毎月返済していく

借入額に利息(実質年率)を足した金額が総返済額です。

返済の遅れは信用情報機関に登録されて他のローン審査で不利になる原因となるので、遅れることなく返済しましょう。 - 残高(総返済額)が0円になると完済です!

返済お疲れ様でした!

完済後でも、急な出費などで必要があればもう一度借りるということも可能です。

貸金業登録ありの安心して利用できるおすすめ消費者金融カードローン5選

消費者金融は貸金業登録をしたうえで法律に則って運営されているため、借りる際の注意点さえ守れば安心して利用できます。

そのなかでも、テレビCMなどでよく名前を聞く大手消費者金融であれば、安心して利用できるのではないでしょうか。

今回ご紹介する消費者金融は以下の5社です。

以下のように、大手5社でも、全く同じサービスを提供している会社はありません。

| 消費者金融名 |  |

|

|

|

|

|---|---|---|---|---|---|

| 金利 | 3.0~18.0% | 3.0~18.0% | 4.5~17.8% | 3.0~18.0% | 年4.5~18.0%※ |

| 借入限度額 | 800万円以内 | 1万円~800万 | 500万円以内 | 1万~800万円 | 1万~500万円 |

| 審査時間※2 | 最短18分 | Web申込最短20分※3 | 最短3分 | 最短15分 | 最短15秒 |

| 在籍確認 | 原則電話在籍確認なし (書類) |

原則、お勤め先へ在籍確認の電話なし※1 | 原則電話在籍確認なし(書類) | 原則電話連絡なし | 原則電話連絡なし※4 |

| 無利息期間 | 契約日翌日から30日間 | 契約日翌日から30日間 | 初回借入日の翌日から30日 | - | 契約日翌日から30日間特典 契約日翌日から60日間特典 契約日翌日から180日間特典※ |

注釈

※貸付利率はご契約額及びご利用残高に応じて異なります

※レイクに関する詳細は記事下部に記載しています。

※1:電話での確認はせずに書面やご申告内容での確認を実施

※2:申込時間や審査によりご希望に添えない場合がございます。また、受付時間や一部金融機関の営業時間によっては、振り込みが翌営業日以降となる場合があります。

※3:お申込時間や審査によりご希望に添えない場合がございます。

レイクの電話番号:0120-09-09-09

※4:審査の結果によりお電話での確認が必要となる場合があります。

この記事でのおすすめはアイフルです。

原則的に電話での在籍確認はしないと公式サイトで明言されており、消費者金融を使っていることが職場にバレる可能性が低いです。

また、最短18分※で審査が完了し、融資まで素早く進みます。

無利息期間も30日あるので、期間内で返済すれば利息0で借入できるのも魅力です。

自分の利用目的にあった、消費者金融をお選びください。

※お申込み時間や審査状況によりご希望に添えない場合がございます。

アイフルは電話の在籍確認が原則ないので職場にバレにくいカードローン

アイフルを選ぶメリット

- 原則電話在籍確認がないと明言されている

- 審査が最短18分※なのでお急ぎの方におすすめ

アイフルは原則電話での在籍確認がなく、職場にバレにくいのが特徴です。

アイフルでは、原則として電話による在籍確認はおこないません。

引用元:アイフル

このように公式サイトで明言されているため、安心して申し込めます。

必要な場合のみ申込者の勤務先に電話をかけるともいわれていますが、在籍確認をされても、アイフルだと名乗らず担当者個人名で電話をかけます。

そのため、アイフルに申し込んだことが職場でバレる可能性は低いです。

また、原則的に同意を得らずに自宅への郵送されることがありません。

返済の件で連絡が取れないなどで郵送される場合も社名の入っていない封筒で届きます。

家族にアイフルで借りている事実を知られないので安心です。

アイフルでは、Webでの申込時は最短18分※で審査が可決されます。

急いでお金を借りたいという方にはピッタリのおすすめ消費者金融です。

| 融資限度額 | 1万円~800万円 |

|---|---|

| 貸付利率 | 年3.0~18.0% |

| ご利用対象 | 満20歳以上69歳までの方 |

| 必要書類 | 顔写真つき本人確認書類 |

| 担保・保証人 | 不要 |

※お申込み時間や審査状況によりご希望に添えない場合があります。

アコムはWeb申込から最短20分で審査・融資ができるカードローン

アコムを選ぶメリット

- 39年以上の実績があるため初心者でも安心して利用できる

- 審査・融資スピードが最短20分※で即日融資が可能

アコムはWeb申込から最短20分※で審査・融資ができる速さがメリットです。

借入限度額も800万と高額なので、年収が高く、利用予定額が大きい方にはおすすめできます。

特に高額な借金をするときは安心感が重要。

アコムは貸金業登録を39年以上継続している老舗の消費者金融なので、安心感を持って契約したい方にはピッタリです。

また、ACマスターカードという、カードローンにショッピング機能が付帯したクレジットカードを発行することが可能です。

カードローンだけでなくクレジットカードも作りたいという方は、検討してみてはいかがでしょうか。

| 融資限度額 | 1万円~800万円 |

|---|---|

| 貸付利率 | 年3.0~18.0% |

| ご利用対象 | 20歳以上の方で安定した収入がある方 |

| 必要書類 | 運転免許証、マイナンバーカード、パスポート、 (交付を受けていない方は)健康保険証のいずれか |

| 担保・保証人 | 不要 |

※お申込時間や審査によりご希望に添えない場合がございます。

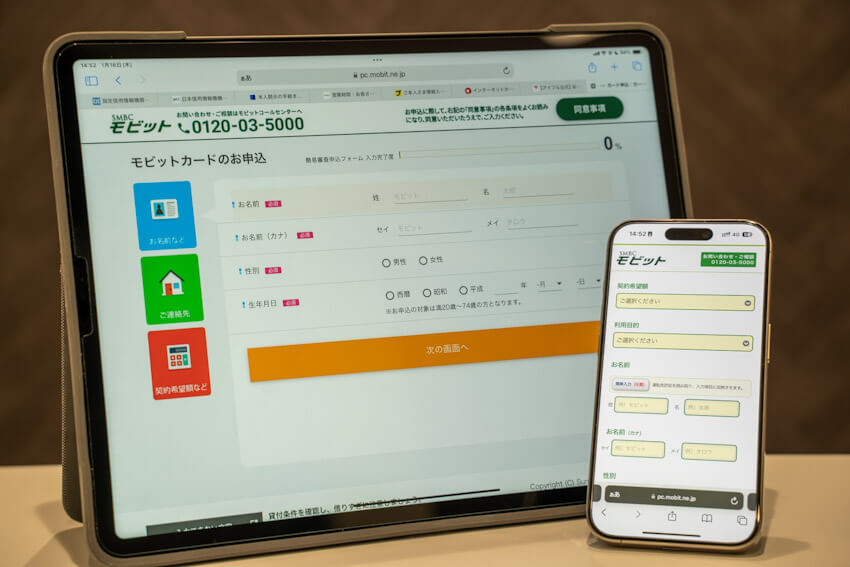

SMBCモビットはWeb完結・カードレスなので周囲にバレにくいカードローン

SMBCモビットを選ぶメリット

- 審査完了後、振込時間が最短3分

- SMBCグループのため安心して利用できる

- 返済でVポイントが貯まる

SMBCモビットは申込みがWebで完結し、郵送物がなくローンカードも不要なので、職場や家族にバレないのが大きな特徴です。

当然電話での在籍確認も原則ありません。

プロミスと運営会社が同じですが、以下のような点が違います。

SMBCモビットとプロミスの違い

- 無利息期間がない(プロミスは初回借入翌日から30日)

- 金利が3.0%~18.0%(プロミスは4.5%~17.8%)

- 最大限度額が800万円(プロミスは500万円)

最大金利がプロミスより高い代わりに最低金利が低いことと、最大限度額が800万円とプロミスより300万円大きいことが特徴です。

借入額が高額になるにつれて金利は下がるので、大きな金額を借りる予定であればSMBCモビットがおすすめです。

| 融資限度額 | 1万円~800万円 |

|---|---|

| 貸付利率 | 年3.0~18.0% |

| ご利用対象 | 年齢が満20歳~74歳の安定した収入のあること。 派遣社員、パート、アルバイトまたは自営業の方も申込可 |

| 必要書類 | 運転免許証などの本人確認書類 |

| 担保・保証人 | 不要 |

プロミスは上限金利が17.8%・初回は30日間無利息とお得に借り入れできる

プロミスを選ぶメリット

- 初回借入から30日間無利息

契約してすぐ借りなくても大丈夫! - 在籍確認は原則電話ではなく書類で実施

職場にバレるリスクを減らせる!

- 最短3分融資※&上限金利が17.8%

素早くお得に借りたい人におすすめ!

プロミスは初回借入日の翌日から30日間無利息なことが特徴です。

30日間無利息という消費者金融は多いですが、その多くは契約時から30日間です。

初回借入日から起算して30日間無利息で借りれることは、プロミスを選ぶ大きなメリットになります。

在籍確認を電話ではなく書類で行う、柔軟性の高さも魅力のひとつです。

プロミスでは、原則、電話での在籍確認は行っていません。

引用元:プロミス

審査の結果、電話での在籍確認が行われる場合もありますが、プロミスの名前を出さず担当者の個人名でかけてくれます。

職場に「プロミスで借りている」ことがバレるリスクを減らせるので安心です。

また、最短3分※のスピード融資で上限金利が17.8%と、「急ぎでお得に借りたい」人におすすめです。

| 融資限度額 | 1万円~500万円 |

|---|---|

| 貸付利率 | 年4.5%〜17.8%※ |

| ご利用対象 | 年齢18~74歳のご本人に安定した収入のある方。 ※主婦・学生・アルバイト・パートなど安定した収入のある場合は申込可。 ※高校生(定時制高校生および高等専門学校生も含む)は不可。 ※収入が年金のみの方は申込不可。 |

| 必要書類 | 運転免許証などの本人確認書類 |

| 担保・保証人 | 不要 |

※お申込み時間や審査によりご希望に添えない場合がございます。

レイクは幅広い無利息プランがあるカードローン

レイクを選ぶメリット

- 無利息期間のプランが選べる

- 借入可能か1秒でわかる診断を利用できる

レイクの強みは、200万円超は30日間、200万円以内は60日間の全額無利息、5万円までは180日間無利息※の幅広いプランです。

これによって、幅広い人が気軽に・オトクに借りられる仕組みが整えられています。

「今借りたい額」が無利息期間の間に確実に返済できるのであれば、レイクの利用は非常におすすめです。

また、融資までの時間はWebで最短25分※¹と融資までが早いことも嬉しいポイントです。

| 融資限度額 | 1万円~500万円 |

|---|---|

| 貸付利率 | 年4.5~18.0%※ |

| ご利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方 ご自分のメールアドレスをお持ちの方 日本の永住権を取得されている方 |

| 遅延損害金(年率) | 20.0% |

| ご返済方式 | 残高スライドリボルビング/元利定額リボルビング |

| ご返済期間・回数 | 最長5年、最大60回※ |

| 必要書類 | 運転免許証 ※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

注釈

※貸付利率はご契約額及びご利用残高に応じて異なります

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

※商号:新生フィナンシャル株式会社

※貸金業登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

※レイクの詳細は記事下部に掲載しています。

※¹:21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

消費者金融で一度でも借りる前に知っておきたい4つのポイント

消費者金融でお金を借りるうえで、知っておくべき4つのポイントがあります。

以下の4つのポイントを知ったうえで利用すれば、消費者金融は安心して利用できます。

- 返済計画を事前に立てる

- 借りてすぐ返すこともできる

- 借りている人の割合は現役世代の約6人に1人

- 遅延や返済のための借入をしないようにする

「消費者金融で一度でも借りるとやばい」と思われがちですが、実際には違います。

「返済計画を立てなかった」「返済が遅れた」「返済が間に合わず追加借り入れした」ということが、やばいといわれる状況につながるからです。

もちろん、正規業者である消費者金融では契約した以上のお金を取られるということも、法外な金利が課せられることもありません。

こちらでは消費者金融を利用する際のポイントについて、それぞれ詳しく解説します。

消費者金融でお金を借りることを検討している方は参考にしてください。

消費者金融で一度でも借りる前に返済計画を立てる

消費者金融でお金を借りる際に、一番重要なことが返済計画を事前に立てることです。

「ご利用は計画的に」というフレーズは、消費者金融のCMや広告で誰もが目にしたことがあるのではないでしょうか。

返済計画がなければ「借りすぎてしまった」「いつまでも支払いを続けないといけない」などの借金苦に陥る可能性があります。

借り入れをする際には、特に以下の項目を意識してください。

- 借り入れ金額(元金)

- 金利(年利)

- 利息の総額

- ひと月あたりの返済額(元金と利子の合計)

- 毎月の返済日

- 完済予定日

借入金額や金利も加味した上で、完済予定日までの計画を細かく立てておくことが良いでしょう。

まずは「どれぐらい借りるか」「月々どれぐらいなら現実的に返済できそうか」を考えるところからはじめましょう。

消費者金融は一度借りてすぐ返すこともできる

消費者金融で借りても、すぐに返済することができます。

一度借りると、長期に渡って返済を続けないといけないというイメージがある方がいるのではないでしょうか。

もちろんそういった返済もできますが、返済総額を抑えて完済できるので、借りてすぐ返すに越したことはありません。

大手消費者金融では初回の契約から無利息期間を設けていることが多いので、無利息期間に返済できればオトクです。

30万円を年18.0%で借り入れた場合、返済総額はどうなるでしょうか。

無利息期間に完済・6回払い・12回払いの3つのパターンで、返済総額と利息の比較をします。

| 無利息期間に完済 | 年利18.0% 6回払い (無利息期間なし) |

年利18.0% 12回払い (無利息期間なし) |

|

|---|---|---|---|

| 元金 | 300,000円 | 300,000円 | 300,000円 |

| 返済総額 | 300,000円 | 315,943円 | 330,044円 |

| 利息 | 0円 | 15,943円 | 30,044円 |

表にして比較してみると、返済回数によって利息がどれだけ高くなるか一目瞭然です。

利息は、元金×金利(実質年率)÷365日×利用日数で算出されます。

返済回数が少なくなればなるほど、利用日数の値が小さくなって利息が下がるという仕組みです。

借りてすぐ返す余裕があれば、早期の完済を目指して利息を抑えましょう。

消費者金融で借りている人の割合は現役世代の約6人に1人

2022年6月現在、現役世代の約6人に1人(16.7%)が消費者金融で借りています。

信用情報機関のJICCが公開している統計情報によると、消費者金融を実際に利用している人の数は、1,021.2万人*。

総務省発表の人口推計では、現役世代である20歳~59歳の人口は6,112万人*とされており、割合でいえば現役世代の約6人に1人(16.7%)が消費者金融を利用している計算になります。

* いずれも、2022年6月現在の統計結果です。

カードローンを使ったことがない人の中には、「消費者金融で一度でも借りると終わり」という考えの人もいるでしょう。

ですが、実際に現役世代の約6人に1人が利用しているということを考えると、「借りると終わり」とは一概にいえません。

急な出費などでどうしてもお金が足りなくなったなどの場合は、生活を立て直すために消費者金融を利用するのは決して悪いことではありません。

消費者金融を利用する際は、返済計画を立てたうえで利用しましょう。

消費者金融の返済のための借入や返済の遅延をしないようにする

消費者金融を利用するうえで、返済の遅延や返済のための借入をしないようにすることが大事です。

消費者金融で返済が遅延すると、信用情報機関に事故情報として記録されてしまいます。

信用情報機関とは個人の信用情報を取り扱う機関のことです。

その人がどの会社とどのような契約をしているか、過去に返済に遅延がないかなどの情報を管理しています。

クレジッドカードや住宅ローンなどの審査でも確認されるため、事故情報があれば審査で不利になります。

消費者金融は以下の信用情報機関に加盟していることがほとんどです。

消費者金融が加盟する信用情報機関

- CIC(株式会社シー・アイ・シー)

- JICC(株式会社日本信用情報機構)

また、いくら返済が遅れてしまいそうだからといって、返済資金を借入することはおすすめできません。

こういった自転車操業状態になると、「お金が足りなくてもまた借りればいいや」という気持ちになってしまいます。

その先にあるのは、限度額上限に達してお金が借りれなくなる状態で、さらなる借金苦に陥ってしまいます。

月々の支出バランスを見直して無理なく返済できるようにすることが大切です。

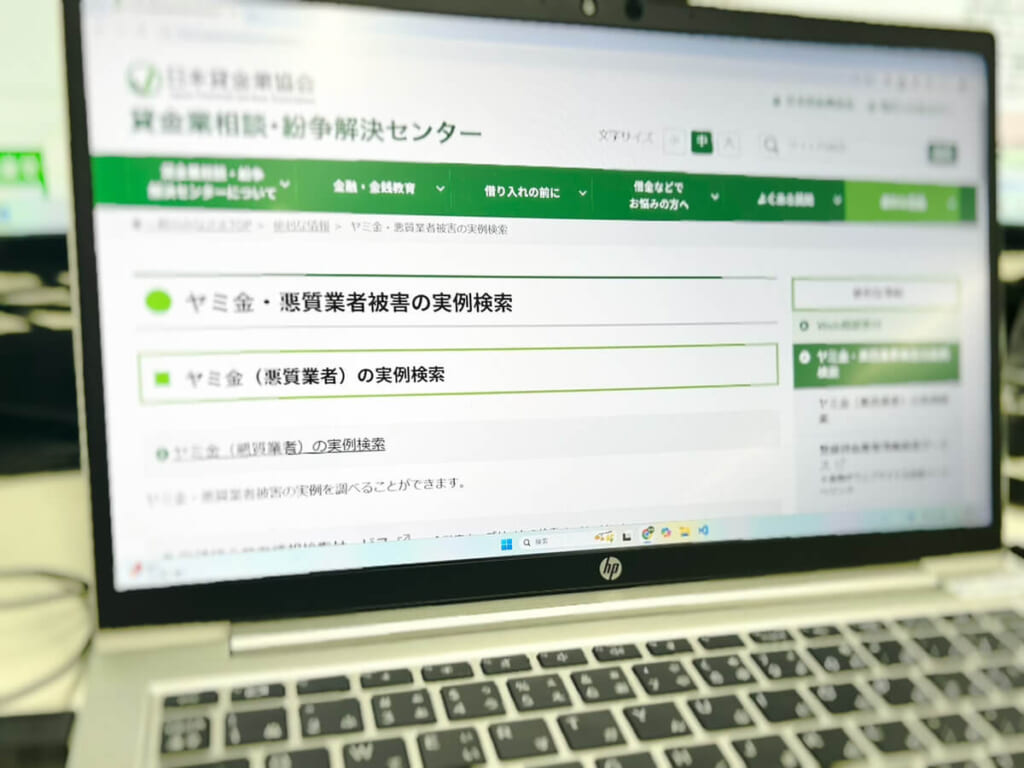

消費者金融の返済に困ったら専門機関に相談しよう

どうしても期日までに返済ができない場合は、放置せずに契約中の消費者金融に相談してください。

前もって相談していれば、返済額の一部返済や返済日の期日変更に応じてもらえる場合があります。

この相談をすることで「返済の意思がある」ことを示せば、消費者金融は返済の意思を無視した取り立てができません。

自宅や会社に督促の連絡が届く前に相談しましょう。

また、消費者金融以外にも借金返済の相談に乗ってくれる専門機関があります。

ここでは以下の4つの専門機関について紹介します。

こういった機関が存在することは、消費者金融で借りる前に知っておきましょう。

日本貸金業協会では返済相談のほかに生活再建の手助けもしてくれる

日本貸金業協会では借入れや返済について相談できるほか、生活再建のための手助けをしています。

具体的には以下のサービスが受けることが可能です。

- 借入れや返済のご相談

- 生活再建支援カウンセリング

- 貸付自粛制度

生活再建支援カウンセリングでは浪費癖や金銭感覚などの問題点について、改善するためにカウンセリングを行います。

また、どうしても浪費癖が改善されない場合に、利用者が自主的に協会に申告して消費者金融に貸付を自粛させることができます。

相談・紛争解決窓口:0570-051-051

受付時間:9:00~17:00

※土日祝・12/29~1/4除く

日本貸金業協会に加盟している消費者金融すべてが対象となるので、借りすぎの防止につながります。

日本クレジットカウンセリング協会では多重債務の相談ができる

日本クレジットカウンセリング協会は、多重債務で困っている人からの無料相談を受け付けています。

弁護士カウンセラーと家計アドバイザーで、借金や家計の状況から今後の対応策をアドバイスを受けられます。

また、場合によっては任意整理・自己破産などの債務整理も検討したプランもサポート可能です。

多重債務ほっとライン:0570-031640

受付時間:10:00~12:40/14:00~16:40

※土日祝・12/28~1/4除く

独立行政法人国民生活センターでは多重債務・闇金の相談ができる

独立行政法人国民生活センターでは、多重債務の解決や闇金被害の相談ができます。

解決に向けて弁護士や司法書士を紹介もらうことも可能です。

国民生活センターのサイトでは実際の相談事例が掲載されているので、相談前に確認するといいでしょう。

消費者ホットライン:188(いやや)

※土日祝・12/29~1/3除く毎日利用可能。時間は相談窓口によって異なる。

平日バックアップ相談:03-3446-1623

受付時間:10:00~12:00/13:00~16:00(平日)

法テラスでは無料の法律相談ができる

法テラスとは、国によって設立された無料の法律相談や弁護士費用の建て替えができる専門機関です。

利用には収入や財産が一定基準以下などの条件があります。

弁護士事務所への相談はハードルが高いと感じる方は、まずは法テラスに相談するといいでしょう。

法テラス・サポートダイヤル:0570-078374

受付時間(平日):9:00~21:00

受付時間(土曜):9:00~17:00

※日祝・年末年始除く

よくある質問

- Q.消費者金融で一度でも借りるとローンが組めないって本当?

- A.

消費者金融で借りたことがあっても、ローンは組めます。

消費者金融を一度でも利用すると、ローン審査に絶対通らないわけではないのでご安心ください。

ただし、以下の場合はローンが組みにくくなることは覚えておきましょう。

- 借入金額・件数が多い

- 短期間で複数申し込みをした

- 返済の遅延がある

- 強制解約・代位弁済、債務整理の履歴がある

特に強制解約や代位弁済、債務整理をしたことがあると、一般的にいうブラックリストに登録されている状況となり、ローンを組むことはほとんど不可能に近いです。

詳細はこちらで解説しています。

- Q.消費者金融で借りている人の割合は?

- A.

日本では現役世代の約6人に1人が消費者金融を利用しています。

信用情報機関のJICCによると、2022年6月現在の消費者金融を実際に利用している人の数は、1,021.2万人とのことです。

総務省発表の2022年6月の人口推計によると、現役世代である20歳~59歳の人口は6,112万人なので、約6人に1人が消費者金融を利用していることになります。

- Q.消費者金融の利用回数は?

- A.

消費者金融の利用者1人あたりの利用回数は約1.5回です。

信用情報機関のJICCが発表している、2022年6月現在の消費者金融を実際に利用している人の数は1,021.2万人、借入件数が1,546.3万人となっています。

登録人数のうち1件のみ借入している人数は672.4万人ですので、約65%の人が多重債務に陥らずに消費者金融を利用できています。

こちらで、多重債務で返済総額が増える仕組みを解説していますのでご覧ください。

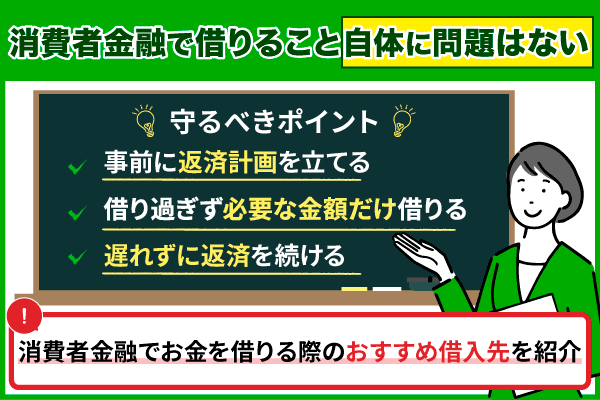

まとめ:消費者金融で一度でも借りることは問題ないが注意点を守る必要あり

消費者金融で一度借りたからといって、問題はありません。

消費者金融で借りて問題になるのは、「借りすぎて支払う利子が多くなる」「返済が遅れて信用情報に傷がついた」というケースです。

- 返済計画を立てる

- 借りすぎずに必要な金額だけ借りる

- 遅れずに返済を続ける

最低限、上記のポイントだけ抑えて返済できれば大きな問題はないのです。

急な出費でどうしてもお金が足りなくないという場合は、頼る候補のひとつとして消費者金融をご検討ください。